图片:11102901281f2b6e7cb89846f0.jpg

内容摘要

今年4月中下旬以来,外汇市场风云变幻。4个月内,美元升值8.14%,欧元、英镑与日元分别贬值8.37%、11.45%和7.22%,人民币中间价、在岸价与离岸价分别贬值8.84%、9.10%和9.57%,阿根廷与俄罗斯货币汇率分别贬值32.86%和10.30%、土耳其自今年2月以来贬值45.57%。

通过相关性分析可以看出,美元升值是非美货币这一轮贬值的主要推动力量,并迫使一些国家在货币政策方面不得不得被动加息和加大汇市的干预力度,以期能够保汇率。

但对于中国而言,仍有一些细微的差异,美元与人民币在这一轮波动中的相关性明显较低,这意味着人民币升值既有美元升值的因素影响,可能也有央行主动意愿在其中。特别是在不可能三角、中美利差扩大、宽信用等背景下,需要释放人民币贬值的压力,适度牺牲人民币汇率波动的弹性,以实现货币政策独立性和适度的资本自由流动目标。

不过,如果拉长期限回溯美元历几次升值周期来看,形势并不乐观,本轮美元升值周期无论是持续时间(仅4个月)还是波动幅度(刚刚超过8%)均相关甚远,这意味着在美元加息周期尚未看到明显尽头时,非美国家外汇市场将会面临较长时间的危机,当然其中可能会有诸多小周期的存在。

【正文】

近期外汇市场再次风云变幻,极其不安定。

一、近期主要经济体货币汇率变动情况研究

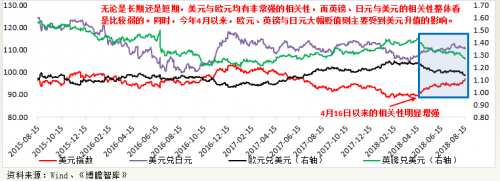

(一)美元、欧元、英镑与日元:近4个月以来,美元已升值8.14%、欧元、英镑与日元分别贬值8.37%、11.45%和7.22%

1、自今年4月16日以来,美元开启升值模式,美元指数从89.4372升至8月15日是的96.7211,升值幅度高达8.14%,而这只用了4个月的时间。

2、与此同时,欧元与英镑同样自今年4月16日以来开启贬值模式,贬值幅度分别达到8.37%和11.45%,分别贬至8月15日的1.1344和1.2697,同样只用了4个月的时间。日元自3月23日开始贬值,由当时的104.73贬至7月17日的112.875,贬值幅度达到7.22%。

3、如果将期限拉长至2015年,则美元与欧元、英镑、日元的相关系数分别为-97%、-29%和-37%。但是如果从今年4月16日开始算起,相关系数又分别为-99%、-98%和-76%,相关性明显增强。这意味着长期限来看,欧元走势与美元呈明显的负相关性。而今年4月16日以来欧元、英镑与日元的走势,则主要是因为受到美元升值周期的影响。

图片:微信图片_20180817194329.png

(二)人民币与港元:剧烈贬值同样集中于今年4月中下旬以后

1、4月以来,美元兑港元不断触及7.85的弱势保证位水平

这几个月以来,美元兑港元不断触及7.85的水平,8月以来一直在7.8485之上徘徊。由于港元实行联系汇率制,区间固定在7.75-7.85,因此触及7.85是一个值得警惕的信号,也说明港元同样存在较大的贬值压力。

不过中国香港拥有近4000亿美元的外汇储备,仍有一定的干预和控制能力。例如,今年8月15日以来,香港金管局分别买入21.59亿港元、23.55亿港元、72.53亿港元、50.2亿港元,连续四次出手捍卫联系汇率制度。实际上,自今年4月12日起,香港金管局共23次入市,累计买入871.41亿港元。

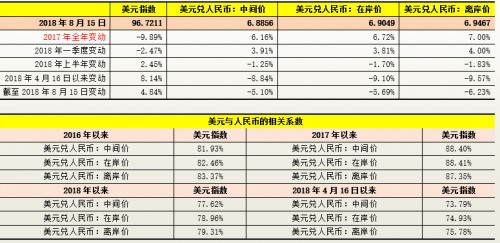

2、4月中下旬以来,人民币中间价、在岸价与离岸价贬值幅度分别高达8.84%、9.10%与9.57%,变动幅度大于美元

第一,今年以来美元指数升值4.84%、人民币中间价贬5.10%、在岸价与离岸价分别贬值5.69%和6.23%,显然今年以来人民币贬值的幅度要明显大于美元长值的幅度。

第二,特别是今年4月16日以来,美元指数升值8.14%,人民币中间价、在岸价与离岸价分别贬值8.84%、9.10%与9.57%,贬值幅度同样远大于美元。

3、整体上看,人民币升值是因为美元贬值,近期的人民币贬值则是美元升值与央行有意引导共同影响

进一步观察不同期间的相关系数,会发现今年4月16日以来人民币与美元之间的相关系数要低于今年以来的相关系数,更远远低于去年全年的水平。这可能意味着,2017年全年人民币的升值以及今年一季度的升值主要与美元贬值有关、央行并未干预,而今年4月16日以来的人民币贬值一方面是受到美元升值的影响,另一方面也说明央行在有意引导人民币走向贬值。

图片:微信图片_20180817194332.png

图片:微信图片_20180817194334.jpg

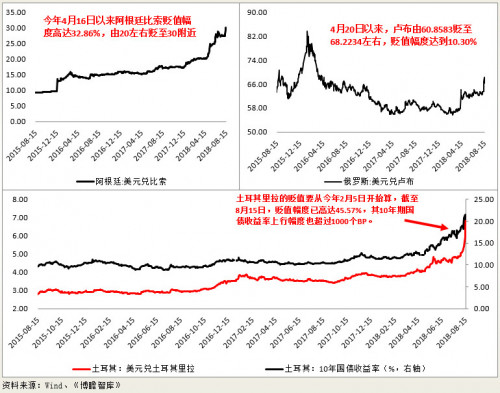

(三)部分新兴市场国家:近4个月阿根廷与俄罗斯货币汇率分别贬值32.86%和10.30%、土耳其2月以来贬值45.57%

除中国和西方发达国家外,在美元加息周期中,汇率方面受到冲击比较大的往往是一些新兴市场国家,这些国家通常外汇储备较为稀缺、经济对外依赖性较强、经济内部问题较多,使得其货币汇率的敏感性较强。

1、我们选择近期比较受关注的几个国家,即阿根廷、俄罗斯和土耳其。事实上,这三个国家的货币大幅贬值同样是从今年4月中下旬开始,例如阿根廷比索自4月16日以来贬值幅度高达32.86%,美元兑比索由之前的20左右贬至目前的30附近。

2、俄罗斯可能稍微好一些,当然也是自今年4月20日以来开始贬值,贬值幅度达到10.30%,由之前的60.8583贬至68.2234.

3、略有不同得是,土耳其货币汇率是从今年2月5日开始贬,由当时的3.75贬至8月14日的6.89,贬值幅度高达45.57%。同时,土耳其10年国债收益率也从2月5日的11.35%大幅上升至21.53%,上升幅度超过1000个BP。

图片:微信图片_20180817194337.jpg

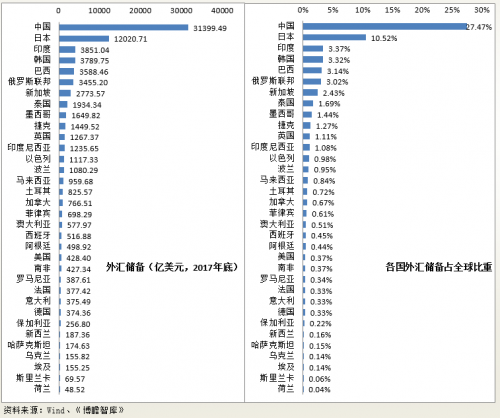

二、主要经济体外汇储备数据对比:参差不齐

外汇储备规模的高低往往代表着一个经济体对其外汇干预能力的强弱,通过在外汇市场上以外汇储备购买本币可以抑制其贬值的态势,反则反之。以2017年底的数据来看,

(一)中国与日本外汇储备合计占比接近全球的40%,对于其汇率仍有比较强的掌控力

目前全球外汇储备主要集中在中国(31399.49亿美元)和日本(12020.71亿美元)两个经济体上,合计占比接近38%,并且中国可以说是一枝独秀,其它经济的外汇储备规模差距较大。

比较发达的国家如,美国仅为428.40亿美元,德国374.36亿美元、英国1267.37亿美元、法国377.42亿美元等。

(二)土耳其、阿根廷外汇储备分别不足1000亿美元和500亿美元,俄罗斯与巴西分别拥有超过3000亿美元的外储

一些本币比较容易受到影响经济体的外汇储备情况简要汇总如下:

印度3851.04亿美元、韩国3789.75亿美元、巴西3588.46亿美元、俄罗斯3455.20亿美元、泰国1934.34亿美元

墨西哥1649.82亿美元、印尼1235.65亿美元、马来西亚959.68亿美元、土耳其825.57亿美元、阿根廷498.92亿美元

意大利375.49亿美元、西班牙516.88亿美元。

可以看出,近期本币受到冲击比较大的经济体中,土耳其、阿根廷、俄罗斯和巴西的外汇储备规模分别为825.57亿美元、498.92亿美元、3455.20亿美元和3588.46亿美元。除俄罗斯与巴西外,土耳其与阿根廷分别不足1000亿美元和500亿美元的外汇储备,在应对其汇率贬值方面是堪忧的。相较之下,中国凭借超过3万亿美元的外汇储备,对于人民币汇率仍有比较强的掌控力,只看是否有必要。

图片:微信图片_20180817194340.png

三、下一步的可能演变?

(一)美元:拉长期限来看,美元指数似乎仍有上涨空间

1、从1971年1月美元指数诞生以来,其波动幅度高达130.99%,波动区间为(71.31,164.72)。

2、细数美元历史上比较长的升值周期来看,波动幅度均比较大。例如,日本广场协议那次波动幅度高达93.61%,1997年亚洲金融危机那次波动幅度高达47.71%,而2008年金融危机之后的那次波动幅度也高达39.31%。本轮美元升值幅度仅为8.14%,尚有比较大的空间。

4、从中位数与均值来看,本轮美元升值周期中的中位数与平均数和1971年以来的全周期、1997年亚洲金融危机比较接近,并且远高于2008年金融危机之后的那一次均值。同时,本轮升值周期中美元指数的最小值远高于之前的水平。因此,从这个角度来看,这一轮美元升值幅度是很难超过之前的高度的。

5、不过有一点比较令人担忧,即历史上美元几次升息周期持续时间均在4年以上,而目前仅有4个月,如果按照之前的持续时间,后续给新兴经济体带来的压力是可想而知的。

图片:微信图片_20180817194343.png

(二)新兴国家:加息实乃不得已举措、它们寄希望于美联储放缓缩表的意愿可能为一厢情愿

在美元加息周期下,非美经济体是否跟随是一个两难问题,特别是当其国内经济并没有呈现美国一样的复苏情况下,贸然加息势必会对该经济体本就脆弱的经济复苏局面造成干扰。美国今年已经加息两次,且从其预期的2019年与2020年联邦基金利率中位数来看,货币政策显得愈发激进,而英国在5月与6月均维持基准利率不变的情况下,8月2日也宣布上调基准利率。

1、具体来看,在货币政策上,诸多经济体明显分化,美联储继续加息节奏。新兴经济体要么应对汇率贬值(如墨西哥、土耳其、阿根廷等),要么基于通胀目标(如印度等)提高基准利率。此外,巴西和俄罗斯央行为提振经济,分别下调基准利率。

2、一些新兴市场国家加息为被动,从我们统计的几个主要新兴经济体(印尼、印度、土耳其、俄罗斯、阿根廷和巴西)的情况来看,它们的基准利率(或短期拆借利率)水平已经处于非常高的位置,特别是阿根廷和土耳其,基准利率分别已经高达40%和17.75%,进一步再上行的空间已经非常有限,甚至基于经济基本面的角度,根据就具备加息的条件。而在这种情况下,加息显然是一种被迫的不得已举措。

3、例如,俄罗斯和巴西在今年甚至还下调了利率水平,可见其国内经济复苏面临多大的压力。因此,从这个角度来看,阿根廷和土耳其的确已经陷入比较被动的境地,其它几个经济体的货币政策也处于挣扎的边缘。

4、近期,印度与印尼央行行长纷纷呼吁美联储放缓缩表,并认为美国在制定政策时应考虑对他国影响。南非央行行长之前在6月5日也表达了这一诉求。这些经济体表示,贸易摩擦导致美联储的工作更加繁琐复杂,而其财政政策刺激的力度也在美联储的预期之外,而新兴市场的汇率与利率走势主要受美国、欧洲和日本的影响,货币政策回归正常化或加速回归将使得这些经济体的短期利率大幅抬升、资金加速外流,并对国内金融市场产生剧烈冲击,发生危机。但这种呼吁事实上应该很难奏效,目前美联储的政策仍然基于国内的一些经济指标(如通胀、就业等等),考虑上述新兴经济体的诉求并不符合美国的利益。

图片:微信图片_20180817194345.png

(三)人民币:不可能三角下适度牺牲人民币汇率弹性是有必要的,但央行干预能力仍然较强,应时刻关注央行的相关动作

1、主观上来看,央行也有意引导人民币扩大浮动区间

第一,根据不可能三角理论,一国央行是很难同时实现货币政策独立性、固定汇率和资本自由流动这三个目标的。中国正是由于之前的资本管制,才保证了货币政策的独立性以及使人民币汇率始终维持在5%以内的波动水平。

第二,从大的方面来看,货币政策独立性这个目标是不能打破的,那么在对外开放进度不断加快的背景下,适度牺牲固定汇率,允许人民币汇率波动幅度有所扩大,是非常有必要的,人民币汇率幅度从之前的5%扩大到之后的8%也并非不可能,那么在这种情况下,人民币汇率破7甚至到7.5也并非小概率事件。

2、后续央行会继续采用所谓的逆周期政策干预汇市

第一,央行在其二季度货币政策执行中指出:目前央行已经基本退出常态式外汇干预。同时承诺不搞竞争性贬值,中央银行不会将人民币汇率作为工具来应对贸易摩擦等外部扰动。

第二,但是今年二季度以来,外汇市场出现了一些顺周期波动的迹象,特别是4月中下旬以来, 人民币贬值幅度非常之大,央行也顺势做了一些逆周期的政策调节,例如:

2018年6月19日,易纲头发长就金融市场波动问题接受《上海证券报》采访。

2018年7月3日,易纲行长、外汇局潘功胜局长先生就人民币汇率问题发表看法。

2018年8月6日,央行将远期售汇业务的外汇风险准备金率由0调整为20%。

3、中国自身也面临一定问题,需要释放人民币贬值的压力

第一,中国央行是很难再继续实施宽货币的,宽信用则是应对内外形势必要的选择,而在宽信用政策下,中国经济结构改革的进程不能倒退,否则无异于埋下另外一个隐患。

第二,从中美利差的角度来看,2017年5月,中国与美国的3年期和10年期国债利差分别达到225个BP和150个BP,随后便趋势下降。在2018年7月份,3年期和10年期的中美利差分别降至50个BP左右,中美利差的急剧收窄加大了人民币贬值的压力,这种压力也是需要释放的,特别是在后续美联储加息预期仍比较强烈的情况下,人民币的适度贬值又显得非常有必要。

图片:微信图片_20180817194348.png

申明:感谢作者的辛勤原创!若在本网站转发过程中涉及到版权问题,敬请与管理员联系!以便及时更改删除,谢谢!

另:法财库目前成立了多个行业微信群【银行高管群】【商业银行群】【信托群】【券商群】【理财师群】【投行群】【私募群】【基金群】【股权投资群】【期货群】【现金贷】【第三方支付】【金融高管群】【总裁群】【互联网高管群】【汽车金融群】【融资租赁群】

扫码加群主申请入群

图片:微信图片_20180817194326.jpg