图片:149381182857940800.jpg

引言

一、国际收支平衡表解析

1.1 国际收支平衡表整体构成

1.2 经常账户

1.3 金融账户

二、国际投资头寸表解析

2.1 国际投资头寸表整体构成

2.2 国际投资头寸与外债的关系

三、银行结售汇和银行代客涉外收付款报表解析

3.1 银行结售汇和银行代客涉外收付款整体构成

3.2 银行报表可以反映外汇市场情绪

四、几个需要关注的问题

4.1 常见交易对各个报表的影响

4.2 外汇占款与外汇储备

4.3 商务部与BOP表中直接投资的区别

引言

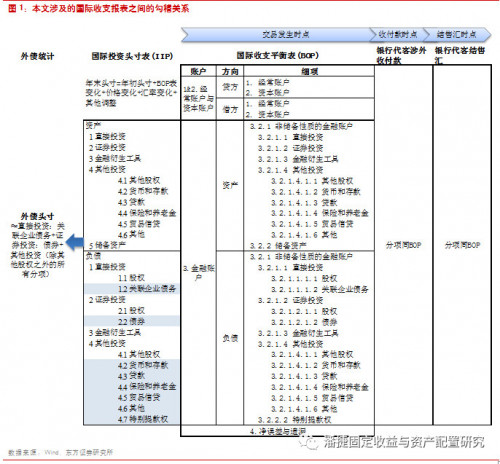

国际收支中常用的统计数据主要来自于外管局公布的四张报表:国际收支平衡表(BOP),国际投资头寸表(IIP),银行结售汇和银行代客涉外收付款。几张报表构成了完整的跨境资本流动观测体系。但是市场对于这几张常用报表的解读较少。本篇报告我们将深入探讨各个报表的项目,各个报表之间的勾稽关系,帮助投资者更好的阅读这几张报表。

国际收支平衡表(Balance of Payments, BOP)记录内外交易的流量。其中,进出口、工资、投资收益、捐赠等影响国民收入的部分,计入经常账户。涉及实物资源的转移,但不影响国民收入的部分,计入资本账户。对外金融资产和负债的流动,计入金融账户;根据是否具有储备性质,金融账户又划分为非储备性质的金融账户和储备账户,反映央行外汇干预所导致的资产在央行和居民之间的流动。

国际投资头寸表(International Investment Position, IIP)记录经济体对外金融资产和负债存量。每期头寸变化包括BOP表中记录的金融资产和负债流动,还包括投资收益和账面价值变动。对外金融资产和负债结构决定了一国外汇储备和货币币值的稳定程度。国际收支平衡表和国际投资头寸表都是根据国际货币基金组织(IMF)《国际收支和国际投资头寸手册》(第六版)制定的标准编制。国际投资头寸表在计价、记账单位和折算等核算原则上均与国际收支平衡表保持一致,并与国际收支平衡表共同构成一个国家或地区完整的国际账户体系。

银行结售汇和银行代客涉外收付款统计了境内银行结售汇和收付款规模,是跨境资本流动的高频观测指标。银行结售汇是指外汇指定银行为客户或银行自身办理的结售汇业务。银行代客涉外收付款指的是境内非银行居民机构和个人(统称非银行部门)通过境内银行与非居民机构和个人之间发生的收付款,不包括现钞收付和银行自身涉外收付款。通过对银行数据的分析,可以通过市场行为衡量市场对于汇率的整体预期变化。

国际账户统计是四大宏观经济账户(国民账户、货币与金融统计、政府财政统计、国际账户)的有机组成部分。国际账户与其他三大宏观经济账户中涉外交易和头寸保持一致。例如GDP中的货物和服务净出口利用国际收支平衡表中的货物和服务进出口进行计算。货物出口利用出口货物价格指数进行缩减;货物进口利用进口货物价格指数进行缩减;服务出口利用居民消费价格指数中的服务项目价格指数进行缩减;服务进口参考美国、欧盟等发达国家和地区的服务出口价格指数进行缩减。

国际账户统计的对象和记账规则也与其他账户基本一致。国际账户的统计对象是一国居民与非居民之间的所有经济活动。居民,是指在一个国家的经济领土内具有最主要经济利益的经济单位。国际账户统计依据权责发生制,采取复式记账法,每笔交易的记录均由两个金额相等但方向相反的分录组成。

下文我们分别对于几张报表进行分析。

图片:微信图片_20180709140204.jpg

一、国际收支平衡表解析

1.1 国际收支平衡表整体构成

国际收支平衡表(Balance of Payments, BOP)是居民和非居民之间的各项交易流量汇总,是国际收支最为基础的表格之一。国际收支平衡表分为经常账户、资本账户和金融账户三个账户。进出口、工资、投资收益、捐赠等影响国民收入的部分,计入经常账户。涉及实物资源的转移,但不影响国民收入的部分,计入资本账户。对外金融资产和负债的流动,计入金融账户;根据是否具有储备性质,金融账户又划分为非储备性质的金融账户和储备账户,反映央行外汇干预所导致的资产在央行和居民之间的流动。(值得注意的是,我们日常所说的“资本项目”是第五版手册中的叫法,对应着第六版手册中的“金融项目”。为了和最新的外管局报表相对应,本文中全部使用第六版中的叫法。)

每笔交易的记录均由两个金额相等但方向相反的分录组成。其中,使得资金流入的交易计入贷方,资金流出的交易计入借方;金融资产的增加计入借方(资产),金融负债的增加计入贷方(负债)。贷记(CR.)——货物和服务出口,应收收入,资产减少,或负债增加。借记(DR.)——货物和服务进口,应付收入,资产增加,或负债减少。

BOP每个项目差额等于当期贷方发生额减去借方。由于每笔交易分别记录在借方和贷方,所以理论上“经常项目差额+资本项目差额+金融项目差额=0”等式恒成立。实际中可能存在统计误差和遗漏,因此设立“误差和遗漏净额”项,以使得等式成立。也即“经常项目差额+资本项目差额+金融项目差额+误差与遗漏净额=0”。通常资本项目差额非常小,基本可以忽略,因此“经常项目差额+非储备性质的资本项目差额+误差与遗漏净额=-储备资产差额”。

经常项目差额为正,代表贸易等活动中的外资流入;非储备性质的金融账户差额为正,代表金融投资活动的外资流入;误差与遗漏净额为正,代表记录之外的外资流入净额。储备资产差额为负,代表储备资产余额增加。

由此我们可以得到,储备资产余额增加,可以分解成经常项目的流入+非储备性质的金融项目流入+误差与遗漏项目流入。国际收支平衡表各分项释义如下表所示,后文我们将选择主要分项进行解释:

图片:微信图片_20180709140206.jpg

改革开放以来,我国国际收支经历了六个阶段的变化。第一阶段,1990年之前,经常项目差额和金融项目差额均处于很低的水平。

图片:微信图片_20180709140209.jpg

第二阶段,1990-2000年,外商直接投资开始流入后,中国经常项目开始产生顺差。在日本泡沫经济破裂之后,流入中国的直接投资规模快速上升,金融账户资本持续流入。外商直接投资和国内经济的快速发展,使得经常项目差额快速上升。这一阶段,中国商品出口占全球出口的比重自1.8%(1990年)提升至3.45%(1999年),出口商品中机电产品占比持续上升,纺织品、矿产品及农产品出口占比持续下降。

第三阶段,2000-2008年,经常项目顺差快速增长,外商直接投资平稳增长。1998年亚洲金融危机前后,中国经常账户和非储备金融账户顺差均有下降,98年非储备金融账户一度呈现净流出。非储备金融账户顺差的减少主要是由于证券投资、存款、债券和贷款渠道的流出,外商直接投资净流入规模仍然比较平稳。亚洲金融危机乃至美国互联网泡沫后,中国经常项目顺差开始快速增长,中国商品出口的全球占比自3.92%(2000年)上升至8.92%(2008年),机电产品占比继续上升。受到外商直接投资平稳增长拉动,中国非储备金融账户也持续净流入。

第四阶段,2009-2013年,经常项目顺差基本保持平稳,非储备性质的金融账户顺差增长。这期间中国商品出口的全球占比仍在持续提升,2015年最高达到13.7%,机电产品占比稳定在40%附近。但是一方面国内消费水平提升,另一方面各部门加杠杆支撑经济,中国净储蓄率,也即(总储蓄-资本形成总额)/GDP比值较前期下降,历年经常项目顺差规模基本稳定在2000亿美元附近。这期间外商直接投资继续增长,外资同时流入证券市场,非储备性质的金融账户保持较高顺差。

第五阶段,2014-2016年,经常账户顺差基本平稳,我国经历了持续的非储备金融账户资本外流。2014年年初美联储开始缩减QE,2014年年末每月购债额度缩减为0;在经历了13年钱荒之后,14年国内经济面临下行压力。在内外部因素共同作用下,14年中国开始面临资本外流压力,主要体现为直接投资项顺差下降,和其他投资项(存贷款、贸易信贷等)的净流出,金融账户整体净流出。15年证券市场也开始净流出,16年直接投资项也开始呈现净流出,资本外流压力达到最大。

第六阶段,2017年至今,国内经济的阶段性企稳,以及逆周期调节因子等因素对于市场预期的调整,人民币贬值预期退潮,金融账户转为净流入。

1.2 经常账户

经常账户(CA)记录使得国民可支配收入发生变动的实际资源跨国流动。经常账户包括货物和服务(NX)、初次收入(NY)、二次收入(NCT)三个子账户。

货物和服务项目包括各种实物商品的贸易往来。出口列为贷方金额,进口列为借方金额。货物进出口数据与海关总署的进出口贸易数据存在一定差异。首先,海关统计主要是跨境货物统计,以报关单为编制基础。国际收支主要反映居民和非居民之间的货物所有权变更,确认的关键是所有权变更,而不是货物是否过境。对于那些过境但所有权未发生变更的货物,应排除在国际收支核算之外,如直接转口贸易、退回的出口或进口货物、经营租赁协议下运出或运入的货物,以及不用于销售的暂时运出运入货物等。相反,对于没有过境但是所有权变更的货物,如旅游者在他国消费的货物,应纳入货物进出口核算。另外,国际收支中进出口均采用离岸价格,海关总署数据中,出口货物按离岸价格(FOB)统计,进口货物按到岸价格(CIF)统计,包含了运输和保险费用。

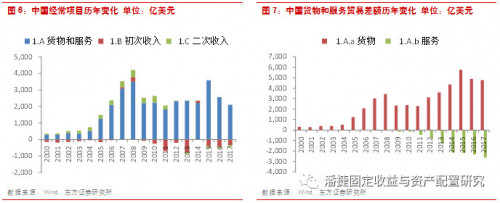

2000年以来,中国经常项目持续顺差,主要是由于货物和服务贸易持续顺差。货物和服务贸易顺差近年来有所收窄。第一,受到价格因素影响,货物贸易顺差规模下滑。16年下半年以来进口价格增速持续高于出口价格,因此虽然货物贸易实际差额上升,但是名义顺差规模逐年下滑。第二,服务贸易逆差规模逐年扩大,反映出中国服务贸易进口需求上升,服务贸易国际竞争力不强。

图片:微信图片_20180709140212.jpg

初次收入近年来持续逆差。主要是由于其中占比最大的投资收益一项,近年来我国吸收外来投资规模大,且外来投资回报率高于国内对外投资收益率,因此外来投资的投资收益持续高于国内对外投资收益,而像日本美国等国,对外投资规模较大,投资收益流入是其经常项目中占比较大的板块。

二次收入包含各类单方面转移。这一账户包括外国援助以及私人汇款(外国移民对其家庭的汇款,对移居外国的退休人员的退休金汇款等)。

图片:微信图片_20180709140215.jpg

1.3 金融账户

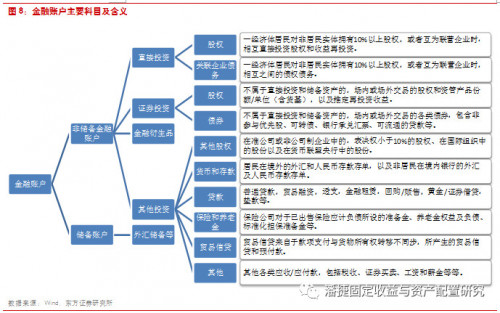

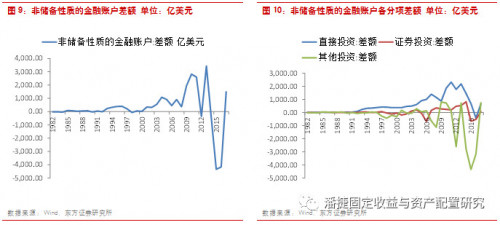

金融账户记录的是某一经济体对外资产和负债的变化。按是否为储备资产,分为非储备性质的金融账户和储备资产。非储备性质的金融账户包括直接投资、证券投资及金融衍生品、其他投资三个子账户。

图片:微信图片_20180709140218.jpg

图片:微信图片_20180709140220.jpg

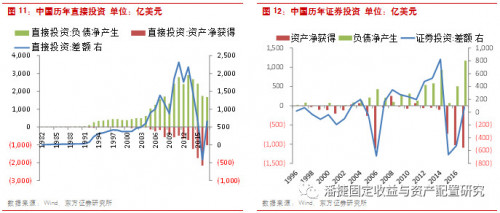

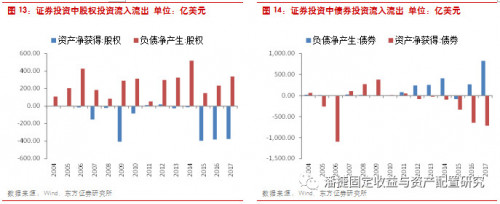

直接投资。包括本国对外直接投资和外国对本国直接投资。本国在外直接投资。借方表示本国在国外直接投资增加、母子公司资金往来的国内资金流出;贷方表示本国从国外直接投资的撤资、清算以及母子公司资金往来的外部资金流入。借方减去贷方差额表示本国在外直接投资账户的增加额。外国对本国直接投资。贷方表示本国吸收的国外直接投资,包括股本金、收益再投资和其他资本;借方表示外商企业的撤资和清算资金汇出本国。

直接投资代表国与国之间的长期资本流动。我国外商直接投资规模自次贷危机以来增长放缓,14年以来资金流入规模下降。对外直接投资规模近年来快速增长,2016年年底,据新华网等多家媒体报道,为进一步防范潜在风险,政府将对跨境投资交易实施严格审核,将继续对所有境外投资交易推行备案制管理。2017年对外直接投资流出规模明显下滑。17年年底,据金融时报报道,去年年底针对非理性的对外直接投资采取的阶段性管控措施,已经基本上退出。

图片:微信图片_20180709140223.jpg

图片:微信图片_20180709140225.jpg

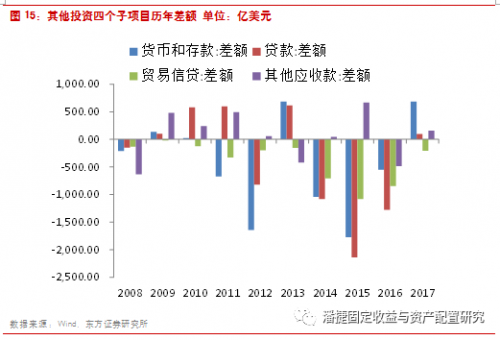

其他投资是金融账户中顺周期性最强,波动最大的科目。14-16年四个分项大多呈现出不同程度的流出。货币与存款项下资产是本国居民的外币存款,负债是外国居民的本币存款,受到存款汇兑损益预期的影响,敏感性较强。贷款项下资产是本国居民持有的债权,负债是本国居民的外债。贷款项下的流出主要是在人民币贬值预期下,企业偿还外币债务。贸易信贷资产包括本国进口商预付款,本国出口商提供给外国进口商的贸易信贷和出口应收款,负债与之相反。贸易信贷、其他应收款差额变化与贷款类似,主要是企业在人民币贬值预期下,“资产外币化,负债本币化” 顺周期财务运作形成的。

图片:微信图片_20180709140228.png

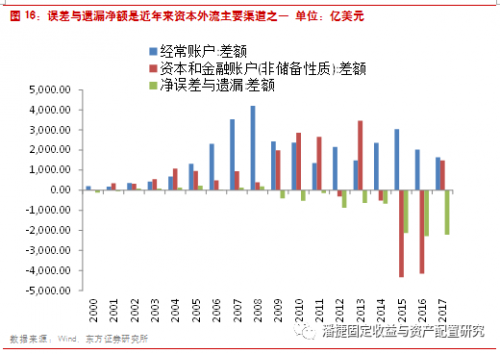

理论上,由于国际收支采用复式记账法,三个账户的差额总和应当为0。但实际中三项加总通常不等于0,借贷双方都可能存在误差,因此增设误差净额,使得总的国际收支达到平衡。

误差的原因可能来自于统计过程,也可能来自于人为因素。误差与遗漏净额为负,意味着“经常账户差额+非储备性质的金融账户差额+储备账户差额>0”。误差可能来自于经常账户差额高于实际值。意味着高报出口或者低报进口。例如企业虚报出口额,骗取出口退税。也可能是非储备性质的金融账户差额高于实际值。意味着存在部分统计之外的资本外流。

15年以来,我国误差与遗漏项净流入规模快速增加,理论上来讲进出口项目的误差不太可能在短期内有明显变化,因此,近年来误差与遗漏项的增长很大程度上来源于官方记录之外的资本流出。

图片:微信图片_20180709140231.png

二、国际投资头寸表解析

2.1 国际投资头寸表整体构成

国际投资头寸表(International Investment Position,IIP)记录经济体对外金融资产和负债存量。国际投资头寸表项目设置与国际收支平衡表金融账户一致。每一期头寸的变动是由特定时期内交易、价格变化、汇率变化等调整引起的,也即

年末头寸=年初头寸+期间交易+价格变化+汇率变化+其他调整

从历史数据可以看到,头寸表与流量表通常变动方向一致,但规模存在差异。对于公允价值变动较大的证券投资等账户,差异更加明显。

以证券投资:股权投资账户为例。该账户负债项变动,代表海外投资者投资国内股市。2015年其头寸规模下滑明显高于BOP表中流出规模,反映股灾和人民币贬值对外资头寸的影响。2017年该项头寸规模上升,而BOP表中体现为流出,反映股市上涨和人民币升值对外资头寸的影响。

图片:微信图片_20180709140233.jpg

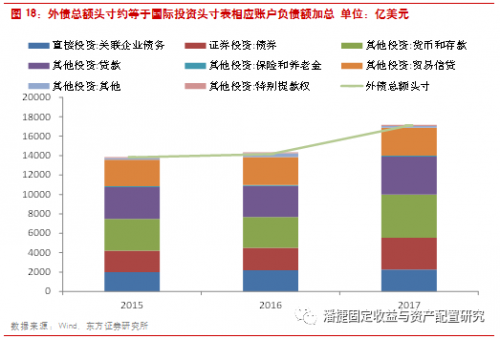

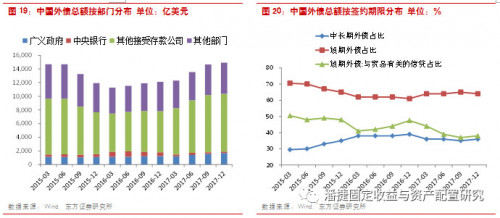

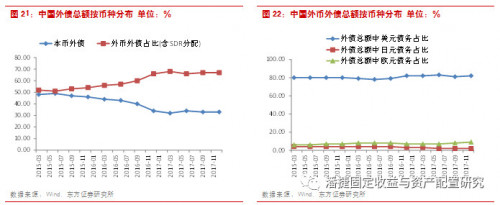

2.2 国际投资头寸与外债的关系

外债指的是某一时点上一个经济体居民欠非居民的实际当前(而不是或有)负债,该债务要求债务人在未来偿还本金和/或利息。一国外债的统计基于国际投资头寸表。

根据国际货币基金组织等机构编写的《外债统计:编制者和使用者指南》(2014版),一国外债规模约等于国际投资头寸表中的以下三个项目加总。

外债头寸≈直接投资:关联企业债务+证券投资:债券+其他投资(除其他股权之外的所有分项)

由于外管局2015年起按照以上指南统计外债总额头寸,我们加总了15年以来国际投资头寸表的相关科目,与历年外债总额头寸基本吻合。近三年我国外债总额头寸中,其他投资项占比最高,主要包括货币和存款、贷款以及贸易信贷。

外管局同样公布了我国外债按部门、签约期限以及币种的分布。分部门来看,银行是外债占比最高的部门,2017年末外债规模8455亿美元;其次是企业及居民部门,2017年年末外债规模4555亿美元。分期限来看,17年年末短期外债占比64%,此处的期限分布按照签约期限,而非债务剩余期限。分币种来看,17年年末我国外债中67%为外币外债,且绝大多数是美元外债,17年以来外币外债占比有所上升。

图片:微信图片_20180709140236.png

图片:微信图片_20180709140238.jpg

图片:微信图片_20180709140241.jpg

三、银行结售汇和银行代客涉外收付款报表解析

3.1 银行结售汇和银行代客涉外收付款整体构成

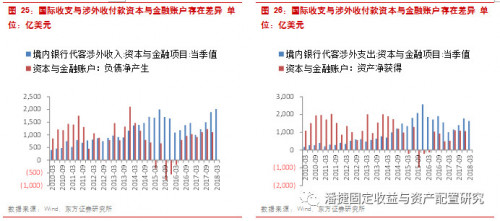

银行代客涉外收付款是指境内非银行居民机构和个人通过境内银行与非居民机构和个人之间发生的收付款,不包括现钞收付和银行自身涉外收付款。统计时点为客户在境内银行办理涉外收付款时。与国际收支表的区别在于第一,涉外收付款采用资金收付制原则,而国际收支表原则上采取权责发生制。第二涉外收付款仅反映境内非银行部门与非居民之间的资金流动状况,不能反映实物交易和银行自身的涉外交易,统计范围小于国际收支统计。

银行结售汇市场代表着我国的外汇零售市场,外汇指定银行办理对企业和个人的结售汇业务,业务规模汇总报送至外管局。银行结售汇数据每月公布,比国际收支表和国际投资头寸表(每季度公布)频率更高,可以更好的反映外汇市场情绪和预期。

国际收支、银行代客涉外收付款和银行结售汇中均设立了经常项目、资本和金融账户等科目。三张表分别代表了对外交易中的交易发生时点,收付款时点以及居民结售汇时点的资源流动规模。从历史情况来看,国际收支与银行代客涉外收付款的经常项目规模基本一致,资本和金融项目规模存在差异,主要是由于涉外收付款不包含实物交易和银行自身涉外交易,二者金融项目存在差距。

银行代客涉外收付款与银行结售汇走势一致,但是规模相差较大,主要是由于近年来强制结售汇制度逐步放开,2012年强制结售汇制度彻底退出历史舞台,企业和居民留存的外汇规模逐年上升,境内居民结售汇行为也反映了外汇市场预期和情绪的变化。

图片:微信图片_20180709140243.jpg

图片:微信图片_20180709140246.jpg

3.2 银行报表可以反映外汇市场情绪

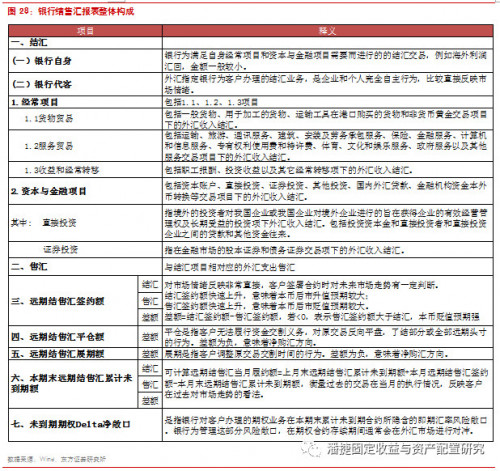

银行结售汇报表分为银行自身结售汇、代客结售汇,远期结售汇以及外汇期权。差额为结汇规模-售汇规模。银行自身结售汇规模较小,包含了银行为满足自身经常项目和资本与金融项目需要而进行的的结汇交易,例如海外利润汇回,金额一般较小,不反映市场情绪。

银行代客结售汇、远期结售汇以及外汇期权均面向非银行机构和个人,反映市场预期。其中,即期结售汇代表了当期机构和个人的结售汇规模。例如居民购回,则银行售汇规模上升;企业贸易收入结汇,则银行结汇规模上升。在人民币贬值预期较强的时期,即期结售汇差额通常会明显下降。

远期结售汇签约额和展期额代表了机构和个人对未来汇率的预期,未到期期权Delta净敞口也与之类似,远期签约额和期权敞口下降,均代表未来贬值预期增强。远期结售汇平仓额和履约额则是此前合同的当期履约规模,不能反映当下市场预期。

图片:微信图片_20180709140248.png

图片:微信图片_20180709140251.jpg

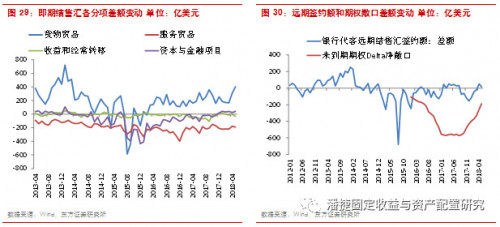

远期和外汇期权也反映出市场贬值预期。银行代客远期结售汇签约差额(结汇-售汇)在2015年8月达到了-679亿,后期签约额逐步收敛。可见811汇改后人民币的快速贬值快速释放了贬值预期。未到期期权净敞口也反映了类似的情况,该数据自16年1月开始公布,在贬值期间净敞口快速积累,在汇率转向上涨后,敞口逐步收缩。

图片:微信图片_20180709140253.jpg

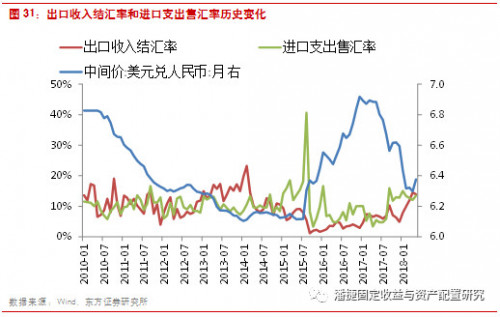

除此之外,还可以通过结售汇与收付款、国际收支相关科目的对比,来观察近期贸易流入的资金中换汇比例的变化。例如在外管局新闻和报告中常见的指标:结汇率和售汇率。具体包括“出口收入结汇率=货物贸易结汇/货物贸易跨境收入”,以及“进口支出售汇率=货物贸易售汇/货物贸易跨境支付”。

在15年8月-16年12月人民币贬值期间,结汇率明显下行,企业持有外汇亿元上升。售汇率明显上升,在15年8月达到高点40.6%,反映出企业居民增加外币负债的意愿下降,换汇意愿上升。

图片:微信图片_20180709140256.jpg

四、几个需要关注的问题

4.1 常见交易对各个报表的影响

常见的贸易、金融投资以及结售汇业务,将对国际收支表构成如下影响。

1) A国向B国出口离岸价格5000美元的商品,B国支付5000美元;

借:金融账户—其他投资(资产)—货币和存款 5000

贷:经常账户—货物 5000

对于A国IIP表,增加5000美元金融资产(货币和存款),对外净头寸增加5000美元。

对于A国银行代客收付款表,在B国支付时,经常账户-货物贸易增加一笔5000美元收入。

2) A国投资者在C国进行20000美元直接投资,其中15000美元以C国货币支付,5000美元以机器设备的形式支付;

借:金融账户—直接投资(资产) 20000

贷:经常账户—货物 5000

金融账户—其他投资(资产)—货币和存款 15000

对于A国IIP表,增加20000美元金融资产(直接投资),减少15000美元金融资产(货币和存款),对外净头寸增加5000美元。

对于A国银行代客收付款表,在A国支付时,资本和金融账户(直接投资)增加15000美元支出。

3) A国投资者投资于C国证券市场,以其在A国商业银行的5000美元外汇存款支付;

借:金融账户—证券投资(资产) 5000

贷:金融账户—其他投资(负债)—货币和存款 5000

或者 贷:金融账户—其他投资(资产)—货币和存款 5000

对于A国IIP表,增加金融资产(证券投资)5000美元,增加金融负债(货币和存款)5000美元或者是减少金融资产(货币和存款)5000美元,对外净头寸不变。

对于A国银行代客收付款表,在A国投资者付款时点,增加一笔金融账户(证券投资)支出。

4) A国出口商向本国商业银行结汇5000美元:由于该交易发生于A国居民之间,故不在BOP表中体现。但银行结售汇的结汇规模增加5000美元。

当A国商业银行向央行结汇时:

借:金融账户-储备资产(资产) 5000

贷:金融账户—其他投资(资产)—货币和存款 5000

对于A国IIP表,金融资产(货币和存款)减少5000美元,金融资产(储备资产)增加5000美元,对外净头寸不变。

4.2 外汇占款与外汇储备

央行的外汇储备统计主要有三个指标:(1)国际收支表中的外汇储备数据(流量);(2)货币当局资产负债表中的外汇占款数据(存量);(3)央行外汇储备数据(存量),也等于国际投资头寸表中外汇储备数据。

根据外管局《2012年上半年中国国际收支报告》中专栏的定义,从概念口径上看,外汇储备余额变动>国际收支口径的外汇储备资产变动>央行外汇占款余额变动。国际收支表外汇储备口径最小,包括以历史成本法计算的央行通过外汇买卖形成的储备变化,以及当期储备经营收益,可以最准确的反映外汇干预量。

其次是央行资产负债表中的外汇占款数据,以成本法计量。央行外汇占款余额变动主要包括两个方面:一是中央银行进行外汇买卖时相应投放或吸收的人民币资金变动,二是由于外汇储备经营收益部分结汇而投放的人民币资金变动。

口径最大的是中国人民银行定期公布的外汇储备存量数据,这一数据与国际投资头寸表中的外汇储备规模一致,以市价法计量。其余额变动,除国际收支口径的外汇储备资产变动外,还包括价格、汇率等非交易因素引起的储备价值变动。

图片:微信图片_20180709140259.jpg

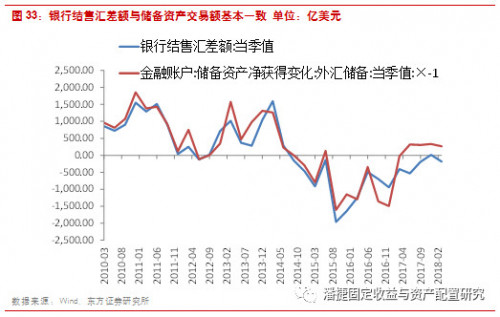

此外,历史上银行结售汇差额变动与BOP表中的外汇储备变动走势相仿。BOP中的外汇储备变动通常略高于银行结售汇差额,一方面是由于BOP中外汇储备变动口径略大。央行获得当期储备经营收益(3万亿美元,假设收益以1%计算,每年投资收益在300亿美元),以及央行和境外金融机构在银行间外汇市场买卖外汇不需经过银行柜台,因此不计入银行结售汇。

另一方面,差额反映了央行在外汇市场的干预。12年以来,强制结售汇制度退出历史舞台,二者差距增大。在12-13年人民币面临升值压力,储备资产增加幅度常高于结售汇差额。在16年下半年,储备资产下降规模大幅超出银行结售汇逆差,反映出当期央行直接在外汇市场上大量投放外汇。

图片:微信图片_20180709140302.jpg

4.3 商务部与BOP表中直接投资的区别

常用的FDI统计指标包括商务部发布的实际使用外资金额,和国际收支平衡表中的直投投资(负债项,代表外资流入)。2005年以来,两个指标差距逐步扩大,国际收支平衡表中的数据明显高于商务部统计结果。主要是由于2005 年国际收支平衡表开始将金融部门直接投资和母子公司的关联交易纳入直接投资的统计范围之内。然而到目前为止,商务部所发布的中国外资统计数据却还仅包括非金融类外商直接投资,并不包括金融类外商直接投资。

根据商务部2016年发布的《外商投资统计制度》。实际使用外资金额是指外方投资者根据外商投资企业的合同规定实际缴付的出资额和企业投资总额内外方投资者以自己的境外自有资金实际直接向企业提供的期限1年以上的中长期贷款。

外方投资者实际出资金额:境外投资者以外汇、跨境人民币、无形资产、实物资产等各类形式的实际出资及购买中方股权支付的交易对价。这部分统计口径与BOP表基本相同。

投资总额内境外借款:系指在外商投资企业投资总额内,以企业名义从境外借入的资金,不包括从境内外资金融机构的借款。外方股东贷款(来自境外,期限为1年以上)计入外方直接投资统计,外方股东担保贷款和外方股东商业贷款不计入外方直接投资统计。这部分剔除了1年以内的母子公司借款,以及来自金融机构的借款,因此统计口径远小于BOP表。

图片:微信图片_20180709140305.jpg

另:法财库目前成立了多个行业微信群【银行高管群】【商业银行群】【信托群】【券商群】【理财师群】【投行群】【私募群】【基金群】【股权投资群】【期货群】【现金贷】【第三方支付】【金融高管群】【总裁群】【互联网高管群】【汽车金融群】【融资租赁群】

扫码加群主申请入群