图片:578f4a9c90455.jpg

为什么到处缺钱?这可能是一个众所周知的问题:流动性很紧张,而且,似乎越来越紧张。地方政府缺钱,已经有像耒阳这样的地方缺钱缺到不能正常发工资;许多企业缺钱,缺到资金链断裂;许多家庭也因为承受偿还房贷等压力,而深感缺钱之痛。

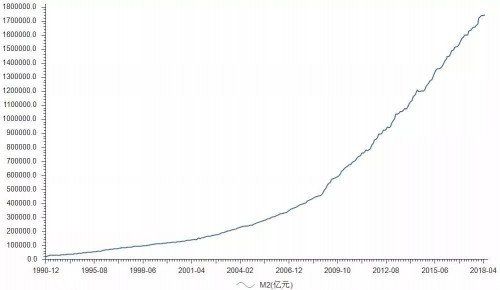

下图为广义货币M2从1990年至2018年5月走势示意图:

图片:微信图片_20180829220923.jpg

如果看看广义货币M2的数据,似乎不应该缺钱。中国1990年的M2只有1.529万亿元,到2000年增长到13.46万亿元,到2010年,已经达到72.59万亿元,截至今年5月末,这一数据已经达到174.31万亿元。

那么,有一个非常现实的问题,钱去哪儿了?

这些年来,中国经济取得的成就是举世瞩目的,经济发展之所以如此之快,与一个因素密切相关,那就是负债。

负债把资本要素的力量发挥到了极致。从国家角度来说,大规模的基本建设,需要大量的货币投放,而在央行的资产负债表中,货币发行计入负债。当然,与其他负债主体不同,央行掌握着货币发行权,因此,内债对于国家来说,从来都不是问题。

但地方政府就不一样了。在我们这里,由于地方政府承担着推动经济发展的重任,在很多时候,它其实承担着一部分企业的角色。

由于干部的升迁在很长一个时期都跟干部的政绩挂钩,这使得地方官员更愿意通过大规模举债来发展经济。道理非常简单,举债可以做大项目,做大蛋糕,GDP增量就上去了,政绩就出来了。

问题是,当长此以往这样做的时候,负债就会累加到不可承受之重。比如说,当负债到一定程度,有的地方政府的财政收入,还不够偿还银行的利息,这其实就已经走到债务危机的边缘了。

企业更是如此。企业的发展,在大多数时候是非常理性的,由于企业的经营好坏直接涉及企业家本人的切身利益,企业家大都会表现得比地方政府官员要谨慎得多。

但是,在某些时候,企业家也会作出错误的判断,呈现出非理性的一面。比如,2008年4万亿计划出台以后,银行追着企业放贷,企业家也看到由政府主导的庞大投资项目所带来的诱人机会,于是,一哄而上,拼命做大,但是,等项目真正到了投产的时候,突然发现,产能是过剩的,并且是严重过剩的,市场需求并没有那么大。

也就是说,企业的收入跟不上了,更糟糕的情况是,甚至,企业连银行的利息都还得非常吃力。

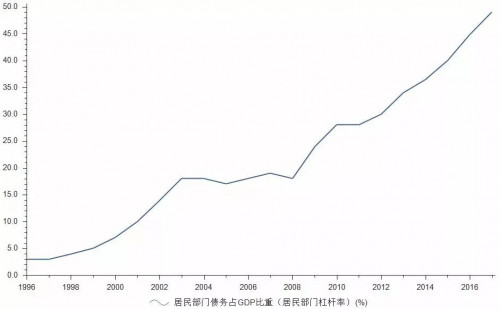

下图为居民杠杆率从1996年至2017年走势示意图:

图片:微信图片_20180829220925.jpg

至于居民杠杆率的持续快速上升,众所周知,是为高房价埋单的结果。住房原本是一种基本的生活所需,但它越来越像奢侈品,房价的飞涨让民众付出了更多的财富,而超过自己财力承受范围的部分,就需要依靠贷款了,房价涨得越快,债务负担也越高。

当到了临界点,问题就出现了。

地方政府做大项目,企业受4万亿救市计划的鼓舞贷款扩大生产,都有一个极限,但越过这个极限,就距离危机很近了。

这个危机,就是资产负债表衰退。

资产负债表衰退的定义:当全国性的资产价格泡沫破灭后,大量的私人部门(企业和家庭)资产负债表随之处于资不抵债的状况,私人部门的经济活动从追求利润最大化转变为追求债务最小化,从而大规模地遏制经济活动,由此而造成的持续衰退,被称为资产负债表衰退。

现在,广义货币还在投放,央行还在降准,为什么钱反而越来越紧张呢?因为,大家都在资产负债表衰退的陷阱中了。

新投放的货币,新发放的贷款,新释放出来的流动性,从地方政府到企业到个人,都在不约而同地做同一件事,那就是还债。

由于前些年过于依赖货币与信贷的投放发展经济,当还债期集中到来的时候,大家首先都得拿钱去填那个债务的无底洞,而不再是扩大再生产,因为,产能已经过剩,价格低迷,资产泡沫破灭的风险加大,生产经营活动的风险持续上升。

于是,在这种情况下,反而更少有资金愿意去做实体经济,而是更多的流向房地产等虚拟经济当中,以想办法赚快钱,来摆脱困境,而当越来越多的人这样做,甚至,当做这种选择成为普遍共识的时候,就会推动资产泡沫的进一步累积,直至破灭的那一刻真的发生。

当然,当资金一部分流向虚拟经济,一部分去填补债务的窟窿,自然是非常缺钱的,尤其是实体经济。

到处缺钱的现状,反映出来的是高负债的透支的发展经济模式到达临界点后的自我修复需要,当然,这个过程极为痛苦,甚至常常伴随着经济危机的爆发。债务是一条带血的主线,无论对于哪个国家,都是如此。

二

对于缺钱这一明显的经济趋势,我们必须有所察觉,并读懂背后的逻辑,那就是:

钱开始越来越值钱了!

我们有可能正迎来一个钱越来越值钱的时期,保持现金类资产的重要性日益上升。

过去20年的中国,工业化、市场化和城市化进程,吸纳了央行发行的大量货币,使其以工业、基础设施、社保体系、房地产等形态窖藏起来。

中国40年钱“毛”的历史,可能已经在迅速退潮之中。快速发钞和快速财富积累模式在淡化,包括中等收入阶层在内的中国人,需要关注到这个钱有可能逐渐变得值钱的戏剧性转折点的降临。

随着中国经济增长主要依赖消费驱动,个人所得税、遗产税、房地产税等聚焦于家庭税负的各种改革,是或迟或早必然发生的事情,居民储蓄率的下行是难免的。

我们有可能已经处于这个拐点,随着中国经济增速的放缓,我们必将经历一个钱少、税重、房价趋稳,挣钱不易存钱不易,用钱挣钱更不易的时代。

图片:微信图片_20180829220927.jpg

基于这种根深蒂固的惯性,部分聪明人很少选择银行储蓄,而是尽量选择地产、信托等相对高收益的资产。

我们需要改变一些思维惯性,将来钱可能不是快速变“毛”,而似乎变得很值钱。

三

我们可曾还记得前几年的一种说法:存钱不如屯东西。当时物资一天一个价,再加上房价的飙升,这让那些喜欢冒风险、喜欢赌一把的人都成了富翁,而那些踏实安稳过日子的人都成了傻子,眼看着自己手里的存款一步步贬值。

自从房价飙升等现象持续上演多年之后,老百姓已经被彻底教育的过来了:那就是要把手里的钱尽量去投资,投向固定资产、股票等等,没有钱投也要贷款、借债去投,这成了是最聪明的做法,比如那些大量买房的人,资产都升值的很快,也非常得意。

上一轮经济增长,其实就是”胆大的人“在淘汰”胆小的人“。所以,到了后来几乎所有人都把口袋里的钱掏了出来去买房,或者急匆匆的去银行贷款然后在市场各种买,于是我们负债的速度超过了存钱的速度。

然而,物极必反。

所有事物发展到一定阶段必然会走向对立面,现在我们正在走向另外一个极端:在以前状态下,我们需要不断买进房子等“资产”去抵御货币贬值,而随着我们不断的借债和投资,很多资产开始泡沫化,资产价格越来越高,流动性必然越来越紧张。

比如现在昂贵的资产都是金融资产(房子早就变成了一种金融产品),资产价格已经相当高,但是这种飙升并没有实体经济的加持,一旦扩张无法持续,或将出现资产价格坍塌。

图片:微信图片_20180829220930.jpg

接下来,必将上演金融资产的价值(包括土地、房价,股票,股权等)的缩水,最明显的就是三四线城市的房子、华而不实的概念、虚幻的创业项目、各种庞氏骗局等等,这些资产都将被打回原形。

这一波调整,必然有一部分资产将化为泡影,因为它们本身的存在就是不合理的。尤其对很多实体经济来说,他们早一天烟消云散,新经济业态就能早一天万物生长。

接下来,大宗商品、房地产等在内的投机性泡沫面临被抛售的压力。此时,现金的重要性却开始凸显。因为现金则是抵御流动性寒冬的最佳武器。持有充足的现金,你就可以有备无患!

从现在开始,手里拥有现金的人,将会面临一个绝佳的机会,伺机出动:

用你最少的现金去收购最大的资产,然后等经济结构调整完成之后,这些资产必然还会一步步上涨。

说白了其实就是四个字:等着抄底!

申明:感谢作者的辛勤原创!若在本网站转发过程中涉及到版权问题,敬请与管理员联系!以便及时更改删除,谢谢!

另:法财库目前成立了多个行业微信群【银行高管群】【商业银行群】【信托群】【券商群】【理财师群】【投行群】【私募群】【基金群】【股权投资群】【期货群】【现金贷】【第三方支付】【金融高管群】【总裁群】【互联网高管群】【汽车金融群】【融资租赁群】

扫码加群主申请入群