图片:7457709_980x1200_0.jpg

近日,四大行2018年半年报出炉。从财务指标看,上半年,工农中建四大行资产规模均突破20万亿,归属于母公司股东的净利润分别为1604.42亿元、1157.89亿元、1090.88亿元、1470.27亿元,日赚29.10亿元。四大行净利润增速均超4%,农行最高达6.6%,建行紧随其后为6.28%。

图片:微信图片_20180907144652.jpg

另外根据测算,截至2017年,我国家庭债务与可支配收入之比高达110.9%,已超过美国水平,更逼近美国金融危机前峰值。

也就是说,由于高额房贷,中国的5000万背着房贷的家庭债务已经濒临极限!

这和另一个数据正好呼应。

今年上半年,西南财经大学一份金融报告指出,在储蓄最多的10%家庭,拥有全部储蓄的75%;另外35%的家庭被称之为储蓄较多,他们占全部的25%。

最后,剩下55%的家庭,他们的储蓄是多少呢?答案是——0。

说人话就是,在国内,一半以上的家庭几乎是0储蓄,没有一分多余的钱。

高杠杆率,零存款,抗风险能力极差,这就是中国大多数家庭的现状。

1:房地产直接贷款超25万亿

面对史上最严调控,商业银行与房企的关系是否已经“全面瓦解”?

从26家涉房贷款的最新数据看,2大行业的关系似乎仍是“你侬我侬”。

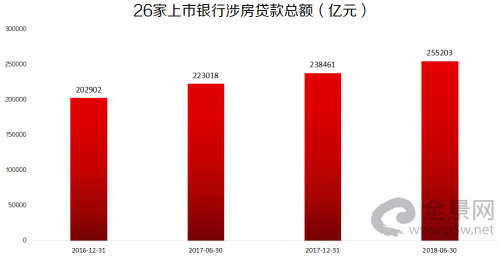

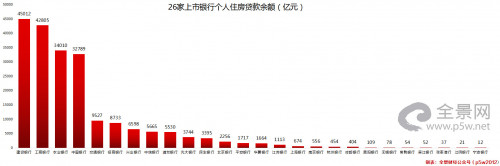

据Wind数据统计,2018年上半年,26家上市银行的涉房贷款合计达25.52万亿元,较2017年年底的23.85万亿元增长了1.67万亿元,半年时间的增幅为7.02%。

图片:微信图片_20180907144654.png

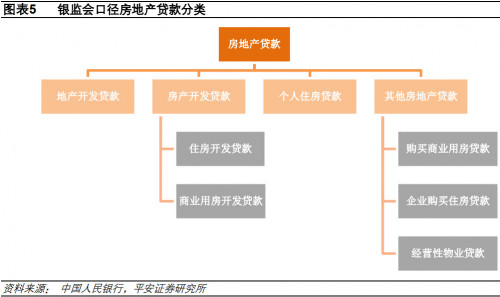

银行涉房贷款主要是2方面,一是与房地产直接相关的贷款,包括个人住房贷款、房地产企业开发贷款等;二是以房地产作为抵押物的其他贷款,包拪地方政府及其他非房地产企业以土地或房产作为抵押物获得的银行贷款。

图片:微信图片_20180907144657.jpg

6家上市银行半年报披露了,最新的房地产直接贷款数据:截止2018年上半年,26家上市银行对房地产公司类贷款余额为4.82万亿,增幅为8.25%;个人住房贷款余额为20.7万亿,增幅为7.52%。

虽然总额继续上升,但商业银行对于涉房贷款愈发谨慎:开发贷根据调控要求,服务于重点企业、重点地区;按揭贷则明确强调,向刚需倾斜。

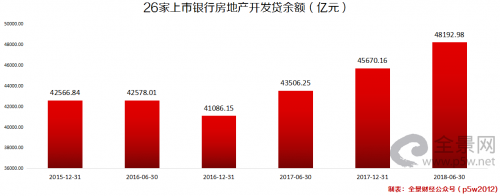

2:房地产开发贷逼近5万亿

2018年以来,市场普遍预测商业银行与房企的亲密度下降,但房地产企业的开发贷的数据却给出了真相。

据Wind数据,截至2018年中期,26家上市银行对房地产企业开发贷款余额合计4.82万亿元,较2017年年底的4.57万亿元增加了2523亿元,意味着26家上市银行开发贷总额正在逼近5万亿元。

图片:微信图片_20180907144700.png

26家上市银行中,多达18家银行的开发贷余额较2017年年末上升,其中10家银行开发贷余额较年初增幅超10%。

图片:微信图片_20180907144703.jpg

从上市银行的开发贷余额占比来看,上海银行的开发贷余额占公司类贷款总额的比例高达22.72%,且较年初提升了2.23个百分点。

5大国有银行中,中国银行最为激进,开发贷余额为8629.48亿元,占公司类贷款总额比例达12.2%,占比较年初仍在提升。其他4大行的开发贷占比均不高,在5.5%-8%之间。

业内人士表示,近年来,上市银行的开发贷抵质押率有所下降,意味着其对应的风险或许有所上升。

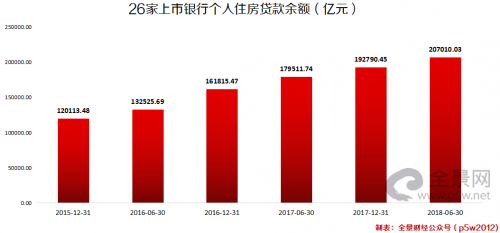

3:个人房贷总额超20万亿

26家上市银行的涉房贷款,个人住房贷款的规模远远高于地产商的开发贷,而且在银行的贷款业务中占据最重要的位置。

据Wind数据,截止2018年6月30日,26家上市银行的个人住房贷款余额合计为20.7万亿元,较2017年年底的19.28万亿元,继续增长1.42万亿元,增幅为7.38%。

图片:微信图片_20180907144705.png

图片:微信图片_20180907144709.jpg

个人房贷余额最低的系宁波银行,仅为12.29亿元,与位列第一位的建设银行,相差3660倍。

从房贷余额增长情况来看,26家上市银行中,23家银行的个人房贷余额较2017年年末上升,仅民生银行一家的房贷余额下滑,其中11家银行个人房贷余额较年初增幅超10%。

图片:微信图片_20180907144712.jpg

融360大数据研究院发布的《2018年7月中国房贷市场报告》显示,2018年7月份,全国首套房贷款平均利率为5.67%,相当于基准利率1.157倍,已连续上涨19个月;同比去年7月份首套房贷款平均利率4.99%,上升13.63%。

银行报表中的不断增长的个人房贷另一面,是不断攀升的居民杠杆率。

2015年末,中国居民部门贷款占 GDP 的比重仅为39.9%,与日本71.9%和美国80.9%的居民杠杄率相比仍然较低。据平安证券估算,2016年中国居民部门杠杄率或将升至45.5%。

另外,上财高等研究院测算,截至2017年,我国家庭债务与可支配收入之比高达107.2%,已超过美国水平,更逼近美国金融危机前峰值。

图片:微信图片_20180907144714.jpg

居民杠杆率迅速攀升、家庭债务不断增加,个人住房按揭贷款的大幅增长可谓功不可没。

4:房价下跌,不可承受之重

一般而言,房地产贷款对于银行来说是优质资产,对房地产商的开发贷、个人住房贷款不良率都低于整体贷款不良率。

但自从2016年楼市加强调控以来,房地产贷款的风险也发生了变化。

平安证券测算,公司类房贷不良率出现较大幅度的上升,特别是四大行,公司类房贷不良率已经接近整体贷款不良率。

房地产是资金密集的行业,一旦房地产下跌引发其营收下降或者银行信贷大幅收缩,房地产企业容易出现资金链紧张甚至断裂的风险,将极大提高银行信贷风险。

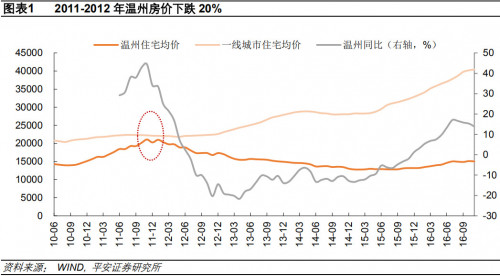

以温州为例,其拥有发达的民营经济,靠出口加工业务积聚着大量人口和财富,加上四万亿救市计划下银行信贷的大量投放,2010年后房价飙升,2011年超过3万元/平米,接近一线城市房价水平。

个人、企业纷纷高杠杄加入炒房大军。

图片:微信图片_20180907144717.jpg

当民营企业由于销售困难、资金链断裂而无法偿还贷款时,银行只好处置拍卖作为抵押的房地产,导致房价一年内下跌 20%,此后违续十几个月持续下跌,温州银行业也陷入困境。

平安证券认为,这场房地产泡沫危机能否化解,在于政府能否坚定不走老路,建立房地产长效机制,扭转市场预期。若再次通过政策刺激房地产来拉动经济,那么房价报复性反弹的局面将难以遏制。

5:中国家庭债务逼近极限

关于中国家庭杠杆有多高的问题,此前不同部门给出过不同答案,但近些年来,社会正在达成一种共识,那就是中国家庭的债务杠杆可能已经逼近极限。

数据显示,2015年末,中国居民部门贷款占 GDP 的比重仅为39.9%,与日本71.9%和美国80.9%的居民杠杆率相比仍然较低。

到了2016年,据平安证券估算,中国居民部门杠杆率或升至45.5%。

然而截至2017年,上财高等研究院则测算出,中国的家庭债务与可支配收入之比高达107.2%,已超过美国水平,更逼近美国金融危机前峰值。

上财高等研究院甚至发出警示:家庭债务已逼近家庭部门能承受的极限,中国很多家庭已处于入不敷出的状态,家庭流动性已到了命悬一线的地步。

而这样的结论已经在多家研究机构之间达成共识。今年6月,在中国宏观经济论坛上,中国人民大学经济学院副院长陈彦斌也曾表示,“以家庭债务/家庭可支配收入测算,中国家庭部门杠杆率高达110.9%,已经超越美国。”

在推高中国居民家庭债务杠杆中,个人住房按揭贷款的大幅增长显然是罪魁祸首。用网上流行的一句话,“穷的只剩下房了”,显然,这类人群在中国会已经越来越普遍。

然而,在房产不具备便捷的流动性的情况下,家庭债务杠杆过高会伤害到社会的消费能力。这就是我们现在常抱怨的“消费降级”现象。

6:比消费降级更可怕的是债务崩塌

自今年上半年以来,社会中关于“消费升级”还是“消费降低”的争论很热。尤其是主打低价网购平台的拼多多火了之后,大家突然发现,原来周围有这么多人的消费能力并没有想象中的那么强。

不过,也有观点认为,“消费降级”是种误解,因为人们对于生活品质的认知是一直在提升。实际上,这种认知是不可逆的,但不可否认的是,人们的消费能力的确在降低。这其中最大的因素可就是跟债务所占收入比重过高有关。

债务杠杆过高会导致的后果比想象的要严重很多。消费降低还是其次,债务杠杆过高还将影响社会生育率的降低。“房贷是最好的避孕药”,一点都不假,现在即便是生育政策放开,人们也不敢再多生。

生育率降低又将加快人口老龄化,同时也会增加社会养老压力,因此,目前社保存在巨大缺口是个很麻烦的问题。

近日已有不少城市开始向企业追缴社保,而到了明年,如果按照新规企业需按照员工实际工资缴纳社保的话,将大大增加企业的负担。下岗、裁员再所难免。

然而,一旦失业,房贷就有可能被迫断掉。这种情况在社会中普遍出现的话,就会引发房贷整体不良率上升,继而引发一连锁反应,甚至是家庭债务的崩盘。

申明:感谢作者的辛勤原创!若在本网站转发过程中涉及到版权问题,敬请与管理员联系!以便及时更改删除,谢谢!

扫码加群主申请入群