图片:11080001.png

剔除前十大的股东,剩下的25202户持有1.96亿股,平均一下,一人持有7780股,江南嘉捷停牌前价格是8.7元/股,如果复牌后有10个涨停板,平均一个人赚10.83万元。如果20个涨停板呢,平均一个人赚38.78万元。真所谓耐得住多久的寂寞,市场就报之以多大的惊喜。

多少个涨停等着咱们不清楚,今天倒是有一篇文章刷了屏《我是如何从数千只股票中准确找到360借壳的江南嘉捷的》,一下子把众人的情绪撩动了起来。

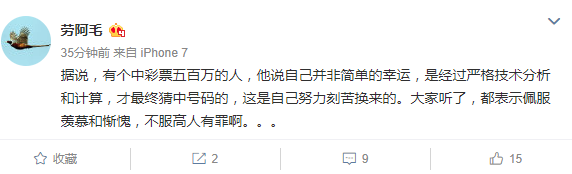

不过也有人说这篇分析是事后诸葛亮,就连华泰联合证券的并购大拿劳阿毛也在微博吐槽:

来源: 向小田经济观察(ID:iporeview)

作者:向小田

周末我采访了一位专门做重组股票的私募基金经理Y。Y介绍到,他今年上半年已经重仓江南嘉捷(601313.SH),因为他判断这只股票最可能成为360借壳的标的。我很感兴趣,问他怎么做到的。他把思考的流程作了一番讲解。姑且不论他是否真的如此行动,但整个思考的过程,非常值得借鉴,而且这个方法论完全可以复制。我们在这里引用Y的原话如下。

本文干货十足,请大家先保存收藏,细细品味。未来亦可指导投资实践。

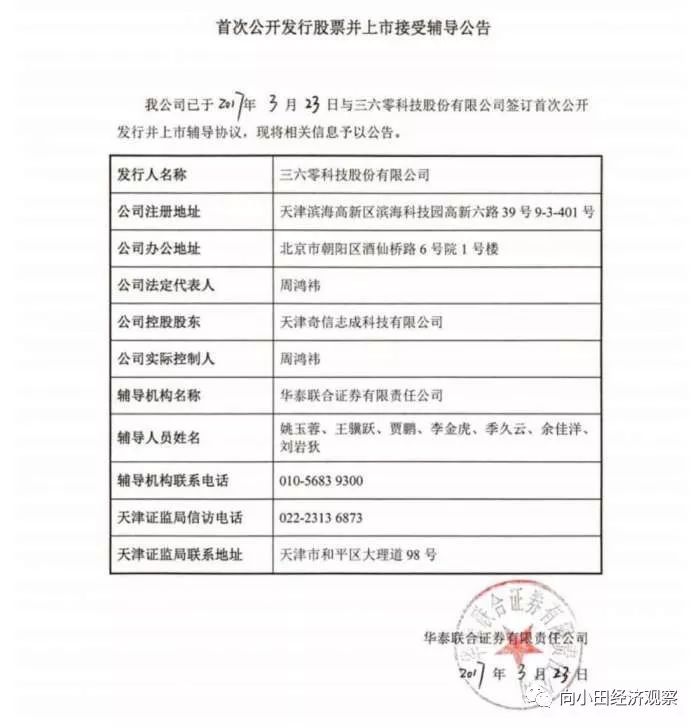

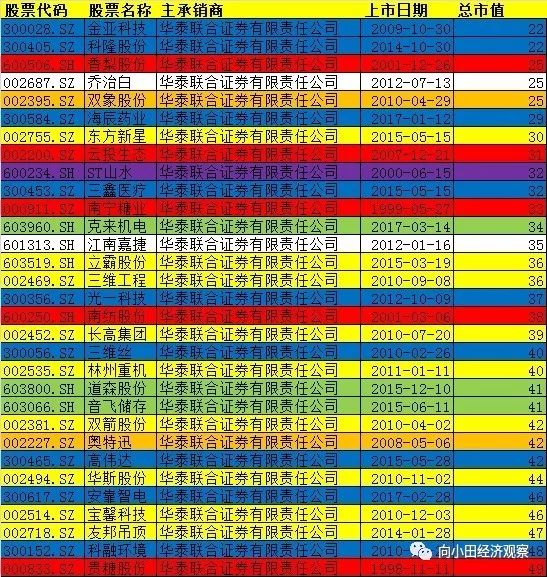

1、 券商

第一个动作很关键。360自私有化开始,我就密切关注其投行是哪家。很早网上就传出,是华泰联合证券来做360项目。到3月份,天津市证监局还挂出一个辅导公告(如图),指出华泰联合证券是360项目IPO的辅导券商。

2、 选择合适的壳标的

借壳的话,对壳公司有诸多要求,寻找合适的壳公司是借壳上市中最关键的步骤之一,关系着借壳上市的最终目的能不能实现。因此,这些要求都可以成为我们再进一步缩小范围的工具。

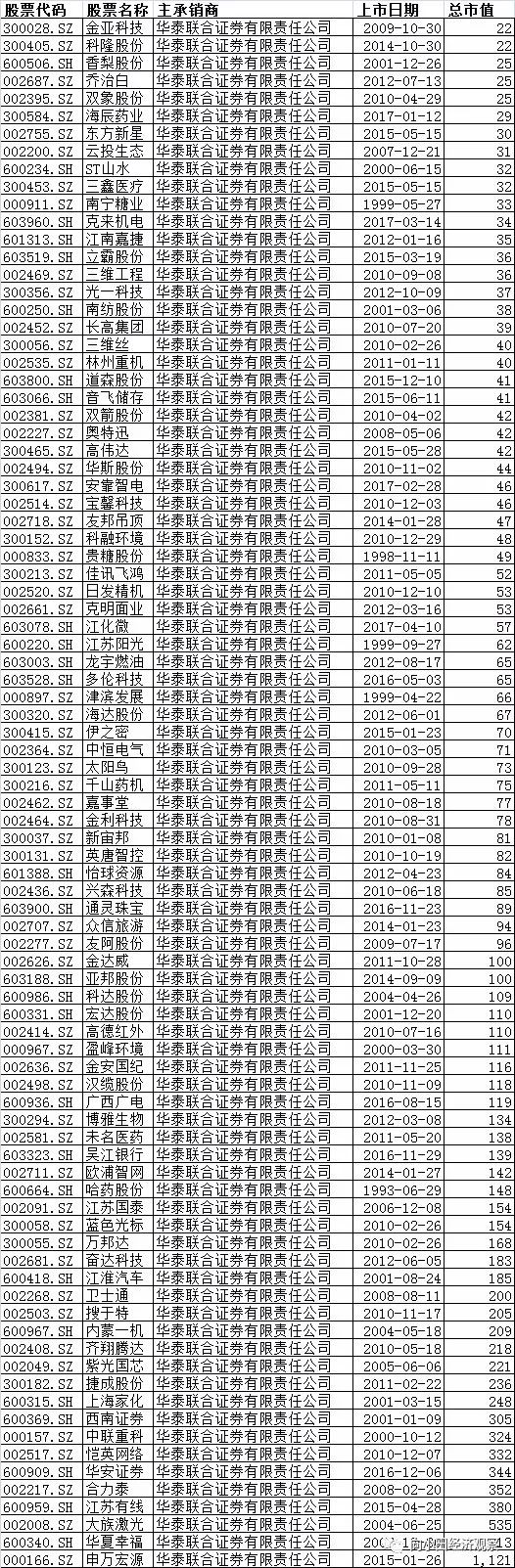

首先第一条:创业板不能借壳。我们从上表中把创业板公司全部剔除(表中用蓝色划出)。

第二条,壳公司的市值。对借壳方来说,壳公司的市值越小越好。因为壳公司市值大,将大大摊薄被借壳公司股东的权益。也就是说,找个小市值的能使得360股东的利益最大化。现在一般选择壳公司都是在20亿-30亿之间,为了防止一下子剔除太多,给自己留有余地,我们把范围扩大点,把市值50亿以下的保留,50亿以上的剔除。毕竟,现在借壳找50亿市值以上的,那几乎没有。而且360这么好的优质标的,议价能力很强,绝对不可能去找一个大市值公司去借壳,让这么多人搭便车。(表中用褐色划出大市值公司)。

第三条,剔除国有企业。国有企业卖壳,过程审批很复杂,要取得实际控制人、国资委审批。360绝对不可能去找一个国企借壳,本来就是追求速度,不会自己给自己找这么多麻烦。我们看看剩下的公司里面,哪些实际控制人是国资。

香梨股份:财政部。

云投生态:云南省国资委。

南宁糖业:南宁市国资委。

南纺股份:南京市国资委。

贵糖股份:广东省国资委。

这些全部剔除(红色部分)。

第四条:过去到处卖壳,各种重组,历史沿革复杂的,剔除。这里就把ST山水剔除了(紫色部分)。

第五条:刚刚上市的,不可能借壳。一般来说,上市不满三年,几乎不可能卖壳。一方面,上市不满三年,大股东限售股都还没解禁。一方面,上市时间不长,很多上市公司还没沦落到要卖壳的地步,即便是经营不善,很多大股东都有这种想法:扶我起来试试,我还行。

当然,也有个案,所以我们这里为避免误伤,缩小范围,先剔除上市不满2年的。(绿色部分)

第五条:刚做过再融资/增发的,或者以前就重组成功过的,或者近期重组失败过,不适合做壳。

刚做过融资,账上一堆钱,或者重组过,引入了一群股东,还把股本扩大了。这样的标的是不是当壳的。我们看了一下,有哪些呢?

东方银星:2017年刚卖壳。

友邦吊顶:2016年7月增发。

宝馨科技:2014年已经重组过,收购了新资产,换了新实际控制人。

华斯股份:2016年11月增发。

双箭股份:2016年2月增发。

林州重机:2015年7月增发。

立霸股份:2016年8月跨界重组重组失败。(批注:这家也是潜在壳标的,未来可能还会重组,但作为360借壳的标的可能性就很小了)

长高集团:2016年7月收购资产重组失败。

三维工程:2016年8月发行股份收购资产重组失败。

这些全部标注黄色部分剔除。

图是我们剔除的结果。

3、 进一步分析

上市公司或其控股股东被处罚,也会让壳失去吸引力。2016年,双象股份将工业废渣交给他人处理,后被丢弃于路边,被无锡市法院罚款500万。

奥特迅2015年因董事长接受司法强制措施,没披露,被证监会立案调查。后被深圳证监局给予警告,并处以30万元罚款。按照重组新规,这种公司也不适合被借壳了。

这样就只剩下了乔治白和江南嘉捷两家公司,一家在温州、一家在苏州。

这两家都可能卖壳,书面分析只分析到这里。其实,再筛选一下就很简单了(网上流传的雇人跟着周鸿祎,看他出差到哪里比较多,不管是不是真的,这个想法就很有意思。具体我怎么做的,在这里不说太多)。现在真相出来了。乔治白虽然不是借壳标的,但是也可能成为其他资产借壳的潜在选项。

我就是这样选到江南嘉捷的。

兜转近7年之后,360(三六零科技股份有限公司)借壳江南嘉捷有望回归A股。

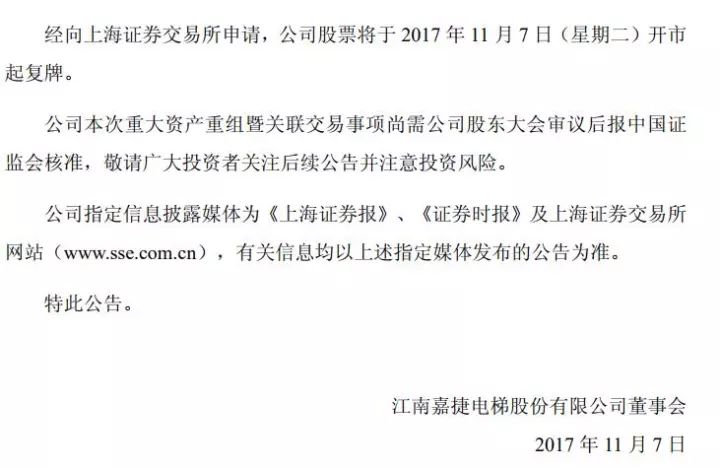

11月3日凌晨,江南嘉捷发布了一系列重组公告,交易方360公司100%股权将作价504.16亿元置入上市公司,交易完成后,周鸿祎成为上市公司实际控制人,持股63.7%。360将通过借壳江南嘉捷进行资产重组上市,这是迄今为止中概股回A浪潮中,体量最大的一家互联网公司。

360未来将采取多种方式融资

在过去将近7年时间中,360经历了美国上市、私有化退市、排队IPO,但最终,还是选择了借壳上市。

11月6日,周鸿祎在江南嘉捷重大资产重组说明会上,描述了360目前发展现状,业绩情况以及回归A股之后,未来的发展规划,时报君整理了以下重点精华内容:

1、关于2017年上半年收入增长

周鸿祎表示,360的收入增长主要来源于广告业务。根据艾瑞咨询统计数据显示,2017年上半年中国互联网广告收入达到了1560.5亿元,同比增长11.48%,行业的快速增长带动了360的互联网广告业务继续保持增长。其次,2016年360收购了业内一家专门做广告技术的公司,并收归整个团队重新做了结构调整和业务整合,因此2017年上半年360的广告收入得以保持快速增长。

2、360承诺2017、2018、2019三个年度盈利不低于22亿元、29亿元、38亿元,是否能够达到预期

周鸿祎认为,2017年上半年,公司已经实现营业收入53亿元,已实现净利润14亿元,扣非后净利润将近10亿元,占2017年已承诺业绩的45%,接近全年业绩承诺的一半。如果再往后看三年,360拥有的海量沉淀用户和流量数据,以及成熟的产品体系和商业模式为公司进一步发展提供了基础,因此对于实现业绩承诺非常有信心。

3、2017年360游戏业绩为何出现下滑

周鸿祎表示,2017年以来,受行业政策、市场和自身经营调整等因素影响,短期出现一定波动,但整体来看,未来几年随着行业的快速增长,手游业务仍将保持增长态势。页游方面,在整个页游市场下滑的行业背景下,360通过主动筛选游戏和投放渠道提升运营效率,但是受行业整体趋势影响,页游收入仍有所下降。

4、360回A是IPO和借壳两手准备,为何最终选择借壳

周鸿祎解释,之所以最终选择重组,主要是根据资本市场的发展和众多股东的意愿,综合各方面的考虑做出的战略选择。基于360所在行业的特殊性,以及获取用户的基础是安全业务,不仅在个人安全,在企业安全、国家安全方面已经有很多渗透,行业的特殊性需要360和国家利益保持一致,退市回归A股的决策更重要的是基于身份的考虑,360目前是一家民营企业,也已经变成国家安全战略一个重要成员。

5、360回A之后对未来的融资方式有何打算

周鸿祎在会上表示,重组交易完成后,随着360业务规模的不断扩大,360未来预计仍将需要采取多种方式进行融资。360将结合业务发展和中长期发展战略规划,通过银行贷款等措施筹集现有业务快速发展需要的流动资金,同时不排除今后将通过发行新股、债券等方式来筹措资金。

6、关于360回A之后的下一步

周鸿祎表示,一是进一步提升研发能力,结合自身在信息安全领域的优势,紧跟当前云计算等发展趋势,继续保持技术领先。

二而拓展安全领域,通过创新的技术能力建设,在人工智能等领域建立面向未来的产品,研发可穿戴类等新型产品。

三是让更多客户通过优质的网络推广手段接触产品,加强内容和版权资源的建设,获得更多用户流量,增强用户黏性,提升竞争力。

四是建设360互动娱乐平台,结合现有的游戏、网络视频业务,打造互动娱乐新生态,将原有的游戏业务拓展至游戏研发业务,提升360在游戏方面的变现能力。

五是积极扩展国际化业务,建立国际研发中心。利用资本的力量,拓展海外市场,进行互补和合作。

六是加强人才引进培养,面向全球引进人才,建立对各类人才有吸引力的激励机制,在符合监管要求的前提下,进行包括股权激励在内的激励机制。

360借壳回归A股遭上交所问询

简单回顾一下此次重大资产重组上市方案:

1、上市公司江南嘉捷全部资产作价18.72亿元,通过资产置换和现金转让方式置出。至于为何会选择卖壳,江南嘉捷董事长金志峰在11月6日重大资产重组媒体说明会上表示,本次交易前公司成长性较弱,未来发展不明朗,通过此次交易有利于提升公司前景,也有利于中小股东利益。

2、360公司的100%股权作为本次拟置入资产作价504.16亿元,与拟置出资产中的置换部分以等值置换方式抵消后,置换资产与置入资产差额部分由上市公司以发行股份方式向360公司全体股东购买。江南嘉捷将以7.89 元/股的价格,向360全体股东发行63.67亿股。

3、奇信志成、周鸿祎和天津众信将分别持有江南嘉捷48.74%、12.14%和2.82%的股权。周鸿祎是奇信志成与天津众信的实际控制人,依此计算,周鸿祎将合计持股比例达63.7%,从而成为江南嘉捷的实际控制人。

公告显示,此次交易双方签订了《业绩承诺及补偿协议》,360预计2017、2018、2019年扣非后净利润不低于22亿元、29亿元、38亿元。公告显示,360公司2014年、2015年、2016年及2017年1-6月净利润分别为11.86亿元 、9.43亿元、 18.48亿元 、14.35亿元。

11月4日,上交所随即发来问询函,要求对标的资产商业模式、财务状况以及业绩承诺、标的资产的权属及历史沿革等进行补充说明:

1、草案披露,360主要通过免费的互联网安全产品及服务聚集用户流量,进而实现商业化变现,截至2017年6月30日,360PC端安全产品的市场占有率已经达到94.77%,平均月活跃用户数达5.09亿,交易所要求补充披露产品目前的市场占有率及竞争情况、用户粘性情况,以及说明业务模式是否具备持续增长性。

2、草案指出互联网广告、游戏为360主要收入来源,其中今年上半年广告和游戏业务收入分别达到38.8亿元和8.8亿元,相比上年全年分别为59.2亿元和26.1亿元。交易所要求补充披露收入同比变动原因及合理性。

3、根据业绩承诺,360承诺2017、2018、2019三个年度盈利不低于22亿元、29亿元、38亿元,较报告期内业绩增幅较大,要求补充披露行业竞争情况,标的资产竞争优势,以及盈利预测期内营业收入持续增长的依据和合理性,并补充披露标的资产毛利率高于可比上市公司的具体原因。

4、股权结构方面,交易所重点关注了标的VIE架构,要求补充说明拆除后资产权属是否清晰。另外,近三年360进行多项资本运作,包括受让控股股东持有的公司股权、拆除奇虎科技等8个公司的VIE结构等,交易所要求说明近三年被重组方资产和财务详情,与重组方是否为同一控制。