图片:11100009.jpg

至此,距离其2011年3月30日登录纽交所已过去6年半的时间,期间360从搭建红筹实现纽交所上市,到最后拆除VIE回归A股,过程不可谓不曲折。

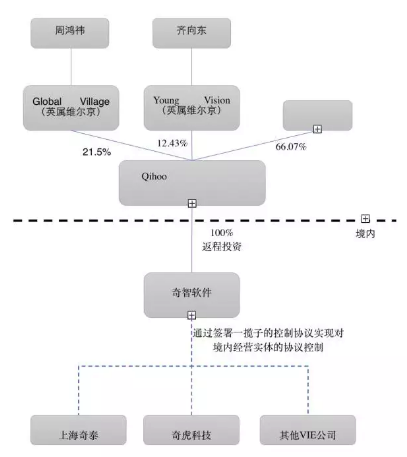

一、搭建红筹架构实现境外上市

2011年3月30日,360在纽交所正式挂牌,随后完成首发融资1.76亿美元,并开启其境外资本市场的历程。

境外上市主体:Qihoo 360(注册于开曼群岛)

上市的VIE架构:

图片:11100006.png

其中,通过借款合同等实现境外募集资金用于境内经营实体;通过技术许可、咨询以及服务等合同,将境内经营实体经营产生的收入、利润等转移至境外主体;通过业务经营协议等实现对境内公司的业务经营、人事决策、重大投资等事项的控制。

二、联合财务投资人发出非约束性要约实现私有化

2015年,奇虎360在美股的市值一直徘徊在70-80亿美元之间,约为人民币460亿元左右,较之国内资本市场的互联网信息科技股的估值属严重低估。

由此,2015年6月17日,周鸿祎联合中信国安、华兴资本、红杉基金、泰康人寿、金砖思路基金等一众财务投资人向Qihoo 360发出初步非约束性私有化要约,收购非其持有的360全部已发行普通股股票,要约价格77美元/ADS,溢价约16.6%,对应总市值约94亿美元。

私有化交易主体的搭建:

图片:11100008.png

对于引进的财务投资人,周鸿祎通过在奇信志成、奇信通达两个层面对财务投资人的持股进行分散,从而保证了自己对整个私有化交易主体的控制权。

这种通过设计多层持股结构在引进大额财务投资,同时要保证创始人对公司的控制权的时候,是非常有效的一种解决方式。曾经很多经典案例(如长电科技的跨境融资并购)都是采用类似的分层结构。

当然,除了引进财务投资人之外,周鸿祎代表的管理层亦通过股权质押、房产抵押等方式从招商银行等金融机构融资34亿美元左右,用于本次MBO。

私有化的具体实现方式:True thrive 及 New summit即为360搭建的境外收购SPV,本次私有化即通过New summit与Qihoo 360的合并来实现。

合并后,New summit不再存在,Qihoo 360作为合并后的存续主体成为True thrive的全资子公司。2016年7月28日,该私有化交割完成,奇虎360正式从纽交所退市。

三、拆除VIE架构回归境内

360在私有化退市后的股权结构:

私有化退市完成后,360主要工作则就是拆除VIE架构(即是去掉如图中的中间层),同时对境内业务进行重组,剥离不相关业务,尽早明晰上市主体。

具体包括三个方面:

第一、奇信通达收购天津奇思100%股权,使天津奇思由外商独资公司变为内资公司;

第二、终止天津奇思与其他境内经营实体之间签订的一揽子控制协议,同时通过股权转让的方式将与天津奇思主营业务相关的主体重组至天津奇思旗下,由此将之前天津奇思对境内经营实体的协议控制变为股权控制;

第三、奇信通达与天津奇思进行吸收合并,并在合并完成后进行股改。当然整个过程会涉及大量的外资审批、外汇以及境内外的税收问题,过程处理起来还是较为复杂的。

如此,VIE架构和业务重组完成后,360也就正式做好了回归境内资本市场的准备了,接下来就是回归路径选择的问题了。

四、回归路径选择IPO or 借壳

当前,中概股的回归路径主要有三条:主板或创业板IPO、主板借壳、先新三板挂牌后谋求转板,相对而言选择较多的是IPO或借壳。

其中,IPO是收益高,但是时间成本也高,而借壳则是快(当然前提是找到合适的壳,现阶段下,合适的壳还不太好找),但是成本高昂(一方面壳费贵,另一方面由于借壳不允许募集配套资金导致的间接成本高);

两者各有取舍,现很多企业都是两手准备,一方面报辅导准备IPO,另一方面,找合适的壳,伺机借壳上市。

奇虎360的本次回归同样是进行了两手准备,2017年3月27日,天津证监局披露了360的上市辅导公告,显示360正在接受上市辅导。

但360最终选择了借壳,一方面是时间压力(360进行私有化时,周鸿祎背负了逾30亿美元的债务,高额的债务促使360必须尽快完成上市进程)

另一方面或许也是因为找到了较为合适的壳和借壳方案;

但这也只是或许,因为按《重组办法》第十一条,重组不得导致上市公司不符合股票上市条件,即对超过4亿股本的公司,其社会公众持股比例不得低于10%,由此即可根据360的估值反推壳公司所需具备的体量,江南嘉捷停牌前市值仅为34亿人民币,相对于360的体量而言还是过小。

因此,也说不上是多合适的壳(之前有网友根据市值规模、流通股比例、营收增长率、净利润增长率、资产负债率以及停牌情况等指标,筛选并预测了一批360的拟借壳对象,现在看来是都没有选中)。

五、借壳方案及后续过程

奇虎360借壳江南嘉捷的方案比较中规中矩,是典型的净壳+资产置入的模式。

净壳:江南嘉捷首先进行内部资产重组,将所有经营性资产及其对应的债权、债务、人员、经营资质许可等所有经营要素,尽皆置入一个标的公司-嘉捷机电,由此形成江南嘉捷100%持股嘉捷机电的简单股权结构;

然后江南嘉捷再将嘉捷机电卖给控股股东及360的股东,以完成净壳过程,其中控股股东以现金16.9亿收购嘉捷机电90.29%股权,360股东以360的股权为对价收购嘉捷机电剩余的9.71%股权(此步360股东对嘉捷机电的小部分股权收购,颇令人费解,莫非是壳费?)。

资产置入:净壳完成后,江南嘉捷只持有现金和部分360股权,此时需要同步进行资产置入,即江南嘉捷向360的股东发行股份购买资产,购买其持有的360股权,如此完成360的重组上市过程。

对比巨人网络借壳世纪游轮时的交易所《问询函》,可以看出对此类中概股借壳回归A股市场其关注点具有较大的相通性;

基本聚焦于经营模式及其相关的经营数据的披露、资产的估值与业绩承诺的问题、巨额商誉及无形资产的问题,以及重点关注《关于重大资产重组中标的资产曾拆除VIE协议控制架构的信息披露要求的相关问题与解答》所提出的若干问题。

当前,江南嘉捷刚刚披露重组预案,而证监会对重大资产重组尚保留借壳、发行股份购买资产、上市公司合并与分立三项许可事项,因此后续还有反馈会、专题会以及重组委会议等程序,360的借壳案尚存在一定的不确定性。

六、案例启示

奇虎360的A股回归将是近期资本市场的一个标志性事件,对中概股的回归风向具有重要的预示意义。

昨天(11月4日),证监会发言人高莉回应360借壳案时指出:“证监会重点支持符合国家产业战略发展方向、掌握核心技术、具有一定规模的优质境外上市中资企业参与A股公司并购重组,并对其中的重组上市交易进一步严格要求”;

此似乎也预示着中概股的回归将提速。之前分众传媒借壳七喜控股后有七个涨停板,巨人网络借壳重庆世纪游轮后有二十个涨停板,此时360借壳江南嘉捷涨停板肯定也不会少,毕竟市场对360的估值普遍都在千亿以上,而根据预案360本次重组置入估值仅有504亿,为后续二级市场的上涨预留了充分的空间。

与奇虎360同期私有化的还有人人网、世纪佳缘、陌陌、聚美优品、世纪互联、艺龙、酷6等一大批中概股,似乎预示着又一场资本盛宴即将到来。

申明:感谢作者的辛勤原创!若在本公众号转发过程中涉及到版权问题,敬请与管理员联系!以便及时更改删除,谢谢!

图片:11100007.png