图片:11140004.png

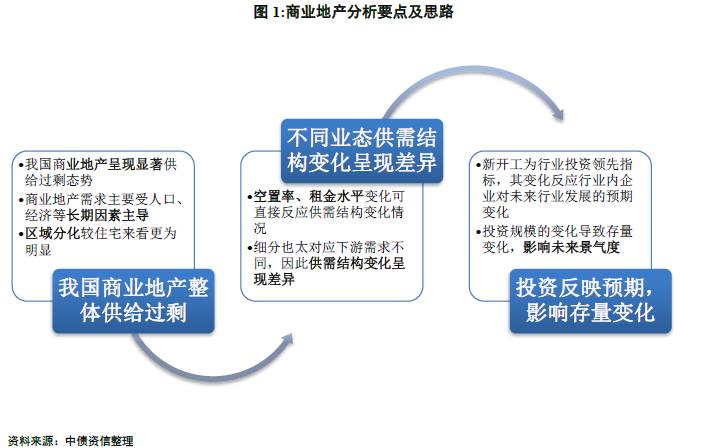

我国的商业地产整体呈现显著的供给过剩态势,且相比住宅地产,其下游需求区域分化更为显著。本文我们首先结合区域经济水平和人口结构对全国各地区商业地产分化情况作出分析,给出我国商业地产供给过剩的区域分化的对比。其次,我们将对不同业态下空置率、租金水平等变化进行分别论述,以判断其供需结构近年来变化趋势,从而对不同业态和地区的行业景气度建立更为完整的分析框架。最后,我们基于前两点对于商业地产细分领域供需结构现状的分析,同时叠加新增投资的变化以判断未来商业地产供给压力的大小并给出最终结论。

一、商业地产行业景气度分析要点

据世邦魏理仕《迈向2020――后千亿时代投资策略展望》白皮书指出,2016年中国可投资商业地产规模达3.4万亿美元,排名全球第二。商业地产,相比住宅地产,形式更为丰富,根据使用用途划分,商业地产业态可分为写字楼、零售物业(含购物中心等大型商业及普通商铺)、工业物业及酒店物业。企业完成对商业地产的开发后通过销售或运营模式完成资金投入的后期回收并形成收益,商业地产的盈利模式可以分为以下三种:

商业地产开发销售的运行逻辑与住宅开发销售接近,因此在此我们对于商业地产行业的探讨主要指商业地产开发后持有、运营的盈利模式。

我国的商业地产呈现出显著的供给过剩态势,因此我国商业地产的投资回报周期长于美国等发达国家。由于商业地产的需求受区域人口流动情况、经济产业结构等长期因素的直接影响,因此某一地区的下游需求通常在短期内保持相对稳定,这使得商业地产下游需求呈现与住宅领域相比更为显著的区域分化。因此在下文的分析过程中,我们首先结合区域经济水平和人口结构对全国各地区商业地产分化情况作出分析,给出我国商业地产供给过剩的区域分化的对比。

其次,结构性供给过剩的变化通常通过空置率、租金水平变化进行衡量,但由于商业地产根据其用途划分为办公、零售物业、酒店等细分业态,且不同业态对应的下游需求截然不同,因此,不同业态的供需结构及其变化趋势呈现明显差异。我们将对不同业态下空置率、租金水平等变化进行分别论述,以判断其供需结构近年来变化趋势,从而对不同业态和地区的行业景气度建立更为完整的分析框架。

最后,新增投资变化情况体现对行业发展预期的变化,且最终影响存量商业地产规模的变化。企业在新建和在建未完工项目的资金投入影响行业投资额变化,其中新开工作为投资的领先指标,其变化体现了行业内企业投资意愿、行业发展预期的边际波动,我们基于前两点对于商业地产细分领域供需结构现状的分析,同时叠加新增投资的变化以判断未来商业地产供给压力的大小并给出最终结论。

二、全国各地区商业地产区域分化情况

(一)商业地产区域分化较住宅更为突出

我国房地产市场呈现显著的区域分化特征,人口的增长带来住宅购房需求具有较强刚性,相对而言,居民对商业地产面积增长的需求更具弹性;同时,商业地产的景气度更易受区域经济水平、产业结构、人口构成及消费习惯等多方面因素影响,因此商业地产的区域分化程度较住宅市场分化更为突出。

(二)各地区商业地产景气度表现

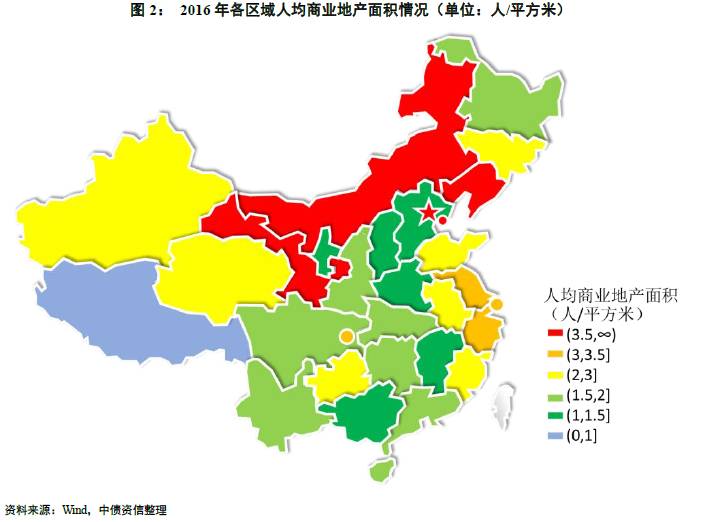

我们以人均商业地产面积的反映作为是区域市场供给情况的直接表现(图2),人均商业地产面积过高则表明供给相对较高,过低则表示商业地产发展水平较低。

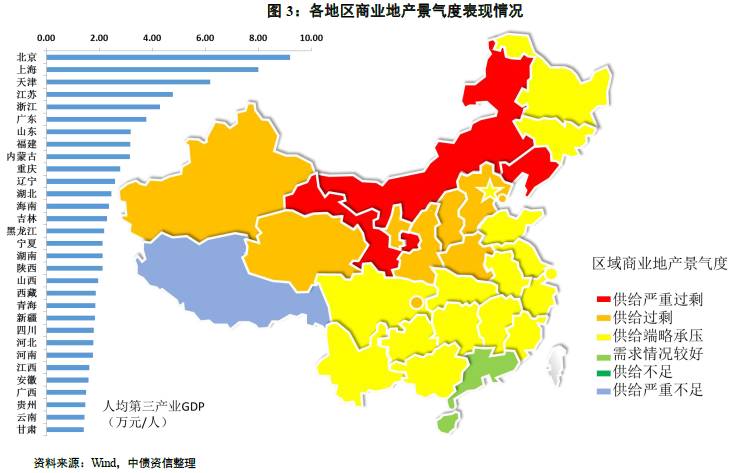

但同时,商业地产的开发和发展需要一定的人口密度和人均收入等地域综合水平作为支撑根据,人口密度和人均收入越高,区域的商业周期越短,商业地产的发展土壤越深厚。此外,区域市场经济的活跃度和成熟度也在一定程度上影响商业地产的开发运营质量。因此,我们在分析商业地产区域景气度时,还需要根据地区经济发展状况对单纯由人均商业地产面积所表现出的结果进行微调(图3)。考虑商业地产主要与第三产业相关联,我们根据2016年各地区人均第三产业GDP水平对人均商业地产面积地图进行了适度修订,从而可以更加准确的反应各地区商业地产景气度表现情况。

从人均拥有商业地产面积和第三产业GDP综合对比来看,我国人均拥有商业地产面积商业地产面积达2.34平方米,整体供给过剩。同时,我国商业地产呈现明显的区域分化特征,珠三角地区得益于较强的人口吸附能力和第三产业增速发展,其商业地产的供给相对不足,未来该区域内商业地产仍有较强发展空间;而我国中部和西北部地区的商业地产供给严重过剩,区域内商业地产将面临投资回报期更长的运营压力,投资收益前景较其他地区更差。

三、细分业态供需对比及运营情况

由于商业地产各细分行业功能定位不同,所服务的客户群体也存在一定差异,因此,我们将进一步通过空置率和租金水平等阈值指标对各细分业态的供需对比进行横向分析,从而更加全面的判断商业地产行业景气度。

(一)写字楼——增量下降、分化加剧、租金水平平稳

1、近年增量下降

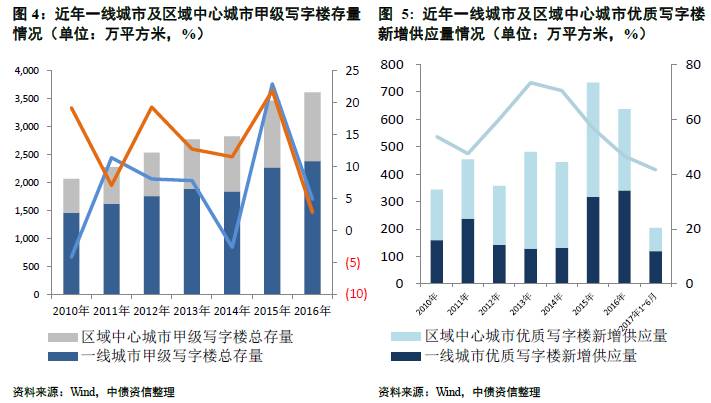

从行业存量情况来看,根据世邦魏理仕统计,2010年至2016年,全国一线城市及主要区域中心城市(据世邦魏理仕,10个主要区域中心城市包括天津、沈阳、大连、南京、杭州、青岛、武汉、重庆、成都、宁波十城。此处由于宁波缺少存量数据,只取其余9城数据)的甲级写字楼总存量呈上升趋势,一线城市占比仍处于绝对高位(超过65%),区域中心城市存量规模翻倍。从同比增长表现来看,区域中心城市2015年以前整体增长幅度大于一线城市,但高速增长过后往往需要立刻回调,市场对于存量增长的敏感度高于一线城市。

我们通过新增供应量反映商业地产企业对于市场的预期。据Wind统计,2010年至2016年,全国一线城市及主要区域中心城市的优质写字楼合计新增供应量呈波动上升,区域中心城市在经过2013~2015年的高速增长后,市场热度有所回落,新增占比亦持续下滑(2016年较上年下降10.2个百分点至46.5%),2017年1~6月,全国一线城市及主要区域中心城市新增供应量分别较上年同期下滑20.34%和40.10%,整体库存压力或随供给量的下降有所缓解。

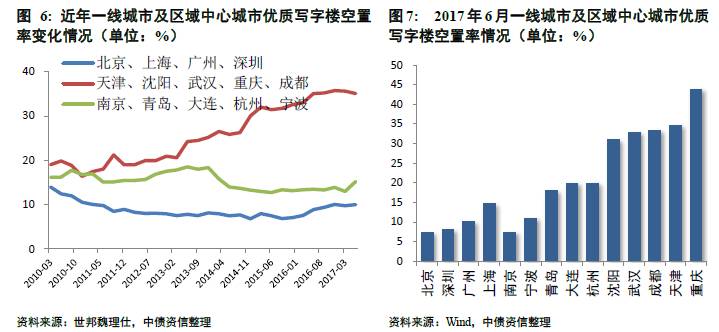

2、空置率变化呈现分化

我们通过空置率情况对细分市场的供需对比进行初步判断。近年来,一线城市优质写字楼空置率普遍维持在10%以内的低位,但2016年出现2010年以来的首次上升;而区域中心城市中,城市间写字楼空置率分化情况愈加显著,南京、宁波、杭州等城市空置率逐渐向一线城市靠拢,而重庆、天津、沈阳等城市因新增供应量较多空置率持续走高至30%左右。

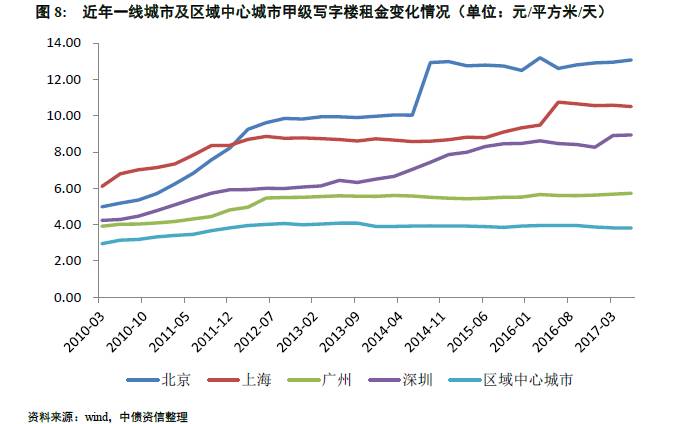

3、租金水平维持平稳

空置率或者出租率是对行业供需对比情况最基本的反映,但另一方面,由于商业地产项目可以通过调整租金水平来间接调控出租率,因此,我们不能够仅通过空置率水平来对供需状况做出绝对的判断,因此我们考量租金水平的变化趋势,以判断商业地产的运营情况,从而更加全面的分析细分行业和区域的景气度。

一线城市中,北京、上海和深圳甲级写字楼租金在经历明显上涨(北京地区2010~2014年间涨幅超过150%)后,逐渐维持平稳态势,广州及区域中心城市写字楼租金小幅上调,从运营情况来看,写字楼细分市场,一线城市供给端压力逐步提升,区域中心城市在供给量翻番的背景下基本维持了供需力量的平衡。

(二)零售物业——空置率低于写字楼、分化趋弱、租金水平持续下滑

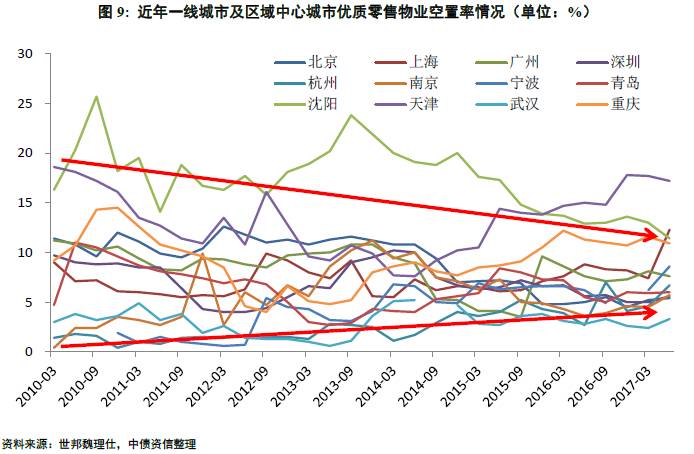

由于零售物业新增供应量水平始终处于大幅波动状态,从供应量角度考量零售物业供给情况或存在较大偏差,我们主要通过优质零售物业空置率和租金水平角度分析零售物业供需情况。

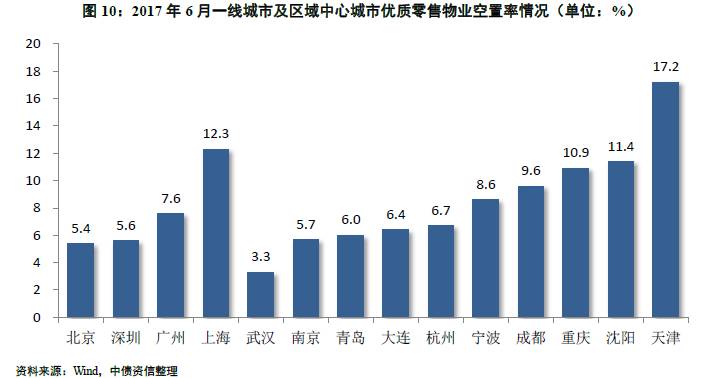

1、空置率分化趋弱

从空置率来看,一线城市和区域中心城市优质零售物业空置率整体呈下行趋势,且区域中心城市与一线城市之间的差异逐渐收窄。值得关注的是,区域中心城市中,天津和重庆零售物业空置率呈现U字形走势,近三年持续上升,2017年6月,天津优质零售物业空置率达到17.2%,显著高于其他城市;沈阳空置率呈下降趋势但仍处于较高水平;而武汉零售物业空置率水平近年稳定低于一线城市。

2、租金水平持续下滑

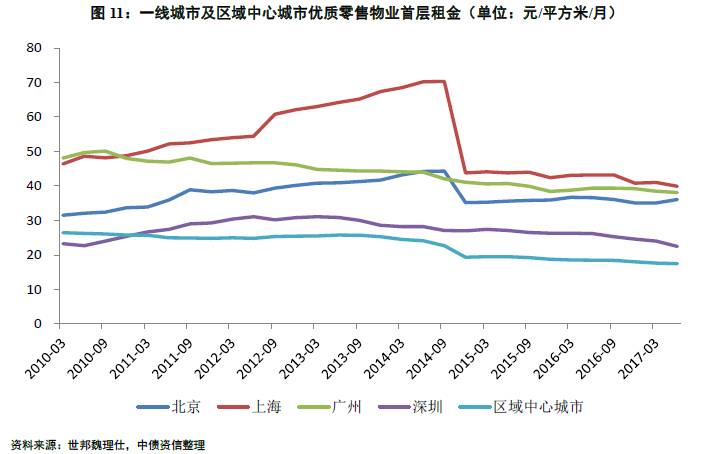

各城市优质零售物业首层租金水平分化严重,整体呈持续稳定下滑趋势,受新增供应量加大以及电商冲击强烈影响,北京、上海、成都、南京等城市2014年租金水平出现断崖式下跌。

根据世邦魏理仕统计,2017年二季度北京、上海、广州、深圳优质零售物业平均首层租金(首层租金是指商铺首层(地上临街第一层)的租金。商铺的不同楼层租金差异明显,其中首层租金最高,较为典型地代表了商铺的租金水平,二层租金低于首层租金,地下一层租金更低)水平分别为36.1、39.9、22.5和18.2元/平方米/天,相较2010年,仅北京租金水平有所上升,而区域中心城市中,南京、重庆、武汉和成都优质零售物业平均首层租金水平较2010年初下跌超过45%,武汉为区域中心城市中租金水平最低,仅为10.90元/平方米/月。

(三)工业物业——政策支持力度强、租金水平持续上升

工业物业行业整体资料缺失较为严重,目前仅可获取一线城市仓储物流类型物业和北京市研发用房的平均租金水平,均呈现稳定上涨趋势,一线城市仓储物流类物业平均租金约为40元/平方米/月,北京市研发用厂房租金约为160元/平方米。从租金水平走势来看,细分行业供给端压力尚可,需求或保持稳定增长。另一方面,工业物业相比其他商业地产业态政策性更为显著,受政策支持力度强,整体景气度表现优于行业平均水平。

(四)酒店物业——行业竞争加剧、入住率及平均房价均呈下滑趋势

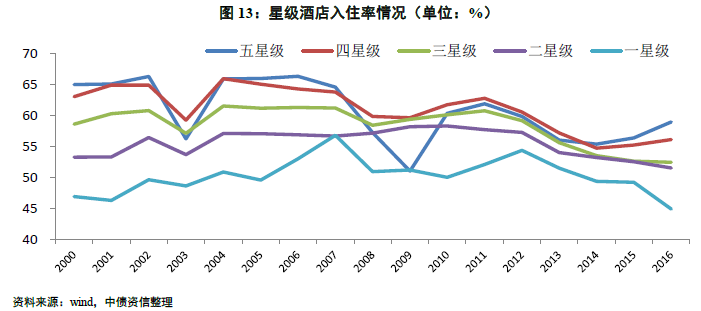

酒店细分行业竞争加剧,截至2016年末,全国共有星级酒店10157家,延续下滑趋势,比上年同期减少799家。入住率方面,星级酒店2012年起呈现持续下滑趋势,高星级酒店2015年略有回升,整体分化程度趋弱;不同类型酒店中,五星级酒店平均入住率在行业中最高,约为55%,一星级最低,约为50%。星级酒店平均房价亦呈小幅下滑。

虽然城市间酒店物业市场差异仍然较大(2016年全国50个重点旅游城市中,上海星级酒店平均入住率最高,达68.12%,而秦皇岛最低,仅为23.83%),行业整体呈现供给过剩态势。

综合上述分析,细分业态中酒店物业竞争最为激烈,虽然酒店数量逐年减少但对供需结构改善作用有限,近年入住率和房价均呈现下滑趋势;而写字楼与零售物业对比来看,虽然零售物业受电商冲击强烈,租金水平下滑,但与办公楼业态相比其下游需求更具增长性,因此空置率水平相对更合理。整体来看,细分行业的供给过剩压力比较由高到低依次为:酒店、写字楼、零售、工业物业。

四、商业地产景气度分析

根据国家统计局统计数据显示,房地产投资开发分为住宅、商业营业用房、写字楼和其他4类,在此,我们以商业营业用房和写字楼数据来估算商业地产细分行业投资端运行情况。

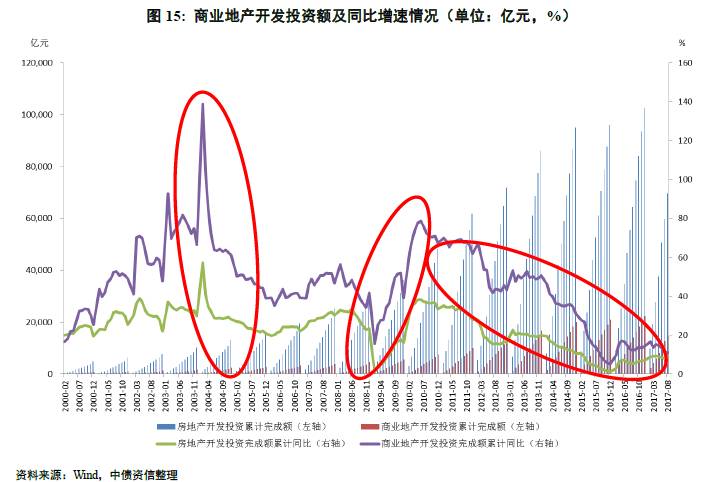

(一)开发投资规模

回顾2000年以来,我国商业地产开发投资额保持规模绝对增长,商业地产投资额占房地产开发投资完成额的比重明显上升,2013年以前占比在15%~18%左右,2014年后占比超过20%,2016年商业地产开发投资规模再次创下新高,达到22,370.13亿元,占房地产开发投资完成额比重约22%。

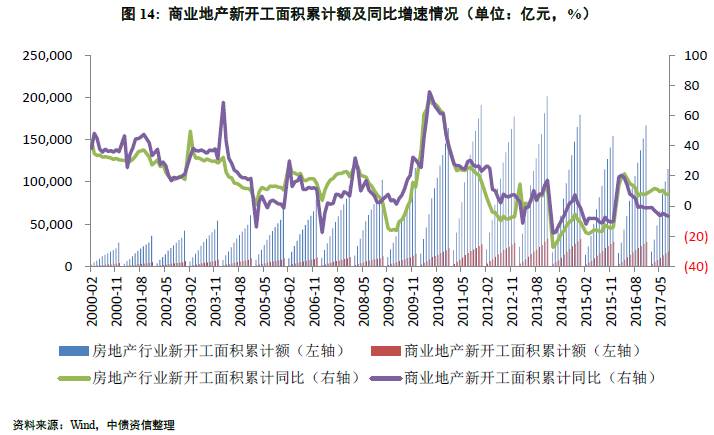

(二)未来商业地产新开工增速延续下滑且降幅较住宅更大

新开工指标作为行业投资端的领先指标一定程度上可以反映行业内企业对未来行业景气度的预判及投资信心变化情况。从历史表现来看,商业地产新开工面积的同比增速与房地产整体新开工面积同比增速同频变化且增幅基本维持相近水平。但2016年以来,在调控政策不断加码、房企融资限制加强的背景下,商业地产新开工面积增速大幅下降,这与房地产新开工面积增速变化呈现分化,进一步表明商业地产行业走势与房地产行业整体运行保持一致,但商业地产投资回收依赖租金,因此商业地产投资对房企资金实力要求更高,因此商业地产投资对调控政策的变化更敏感度,更易受行业政策、融资环境变化影响。

由于商业地产相对于住宅的投资回报期更长,我们预计2018年在国家对房地产调控基调仍维持紧缩的背景下,随着在房企融资难度进一步提高,房企在加快现金回笼的意愿进一步增强,这将进一步使得房企在商业地产方面的投资更趋于谨慎,我们预计未来中短期内商业地产新开工增速将延续下滑,且较住宅新开工增速降幅更大。

(三)投资增速下行压力加大

商业地产开发投资同比增速与房地产整体开发投资增长趋势保持一致,且表现始终优于房地产整体开发投资增长情况,但呈现出比房地产整体开发投资更为明显的波动性,受调控政策影响强烈。

2003年6月,央行颁布121号文件使得房地产企业贷款融资门槛提高,信贷政策的收紧使商业地产投资增速呈现大幅断崖式下跌;而2008年~2009年,在刺激内需保经济增长的政策促进下,央行5次降息、3次降准,投资增速上行;2011年以来,在市场库存规模较大、长期拐点临近的背景下,房地产投资增速调整换挡,商业地产投资增速持续下行,且增速下降幅度大于房地产行业整体开发投资增速水平;2015年,在去库存政策为主导及货币政策维持宽松的影响下,房地产市场投资筑底回升,但2016年下半年至今,房地产市场调控基调转为“抑制资产泡沫”、调控政策不断加码收紧,2017年2季度以来投资增速面临较大下行压力,2017年8月房地产投资增速延续下滑态势,而商业地产开发投资增速下滑则更为明显。

我们通过以上对行业运行情况的梳理,商业地产整体走势同房地产行业保持一致,但受政策影响的波动性更为明显,且在房地产整体增速下行期间,商业地产的相对规模会有所上升。随着房地产行业整体进入白银时代,调控政策由前期“去库存”为主的宽松政策转变为“抑制资产泡沫”为主的紧缩政策,2016年下半年起,针对房企融资方面(债券、信托融资)的限制不断出台,此外,考虑第三产业GDP增速维持稳定,短时间内对商业地产的拉动作用不会产生明显变化,商业地产行业投资端下行压力持续上升,商业地产开发投资增速将持续收窄。

(四)供给过剩形势将有边际改善,景气度维持稳定

综合上述分析,在未来“严调控、强竞争”的市场环境下,房企加大现金回笼的意愿使得新增商业地产的投资更为谨慎,这将影响商品房的存量供应在未来中短期内维持相对合理的增量;在我国居民可支配收入稳定增长,经济结构未发生重大变化的前提下,供给侧的投资放缓,将有益于商业地产供需结构关系的边际改善,但正如前文所说商业地产的发展及景气度变化主要受人口、经济等长期因素主导,在下游需求难以在短期内发生重大变化的背景下,我们认为未来其景气度仍将维持稳定。

五、结论

(一)在区域经济发展差异、人口构成、产业结构差异等多方面因素影响下,商业地产呈现出较住宅更为显著的区域分化。近期在十九大报告中有关建设现代化经济体系中指出“区域协调发展战略”,长远来看,区域经济的平衡发展将对商业地产的分化有一定改善作用,但短期来看,分化加剧的趋势难以在短时间内发生实质改变。

(二)不同业态的细分行业表现方面,细分行业的景气度由高到低依次表现为工业物业、零售物业、写字楼物业和酒店物业。但由于不同业态的下游需求存在一定差异,其分化水平和景气度变化趋势亦表现不同。

具体来看:

(1)写字楼物业其需求受区域产业结构、区域经济影响更大,写字楼物业区域分化最为显著,但写字楼物业的租金水平除一线城市涨幅明显外,其他区域租金水平基本维持稳定;

(2)零售物业受电商冲击强烈,租金水平持续下跌,空置率变化趋势尚能维持在较为理想的区间,整体供给压力相对平稳;

(3)工业物业需求增长较为稳定,细分行业供需力量对比情况好于商业地产平均水平;

(4)酒店物业整体呈现明显供给过剩,酒店数量逐年减少,入住率和房价均呈现下滑趋势,细分行业竞争最为激烈。

(三)商业地产行业各细分行业供需对比情况差异较大,整体呈现一定供给过剩形势,在行业维持高压调控、企业融资收紧影响下、未来中短期内商业地产开发投资增速进一步趋缓,行业发展或将趋缓。

(四)投资增速下行同时影响市场存量增速趋于稳定,供给过剩不会发生明显恶化,而需求方面,商业地产下游需求相对稳定,长期来看,我国居民可支配收入的不断提高对未来商业地产下游需求仍有较强的支持作用,但短期内,我们预计未来商业地产行业供需格局维持稳定。