图片:12280006.png

正当大家在惴惴不安地等着央行资管新规到来之际,冷不丁,在一个黑色星期五,等来了银监会的银信业务监管新规——《关于规范银信类业务的通知》(银监发〔2017〕55号)。可以预知的是,在资管新规正式颁布后,银监会将会发布理财新规和信托业务方面的管理办法,只是没想到银信业务新规来得这么快。新规通读下来,还是有一些硬货的,几个“不得”估计要让信托从业人员寝食难安了,虽然文件为银信通道业务正名,但几条禁止性规定的红线限制,让人难免怀疑银信通道业务未来还有没有存在的必要。

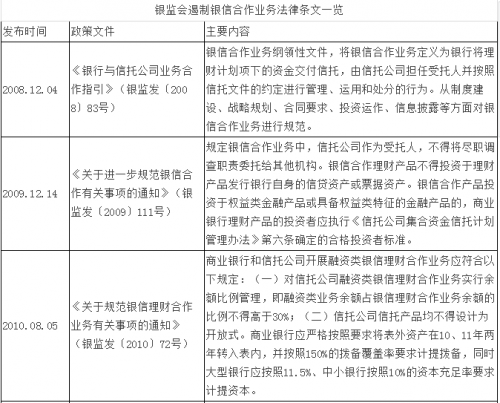

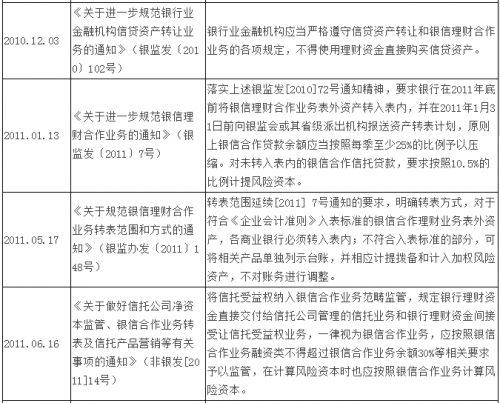

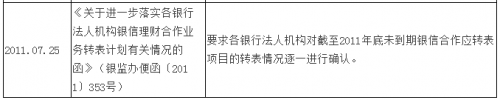

在这里我主要回顾一下银信合作业务发展历程及监管沿革。

银信合作业务的蓬勃发展,要追溯到2009年,这一年,金融危机刚刚过去,为了恢复经济增长,政府推出了4万亿经济刺激方案,在稳定经济增速的同时,带来了房价飞涨和通货膨胀,地方政府债务也越滚越多,控制房地产和地方政府融资欲望成为当务之急。

2010年伊始,银监会开始限制信贷资金投入房地产行业,并拟定了地方融资平台名单,限制地方融资平台从银行获得贷款,这些政策使得地方政府措手不及,投资的项目已经启动,而后续的银行信贷资金没有按照计划下放,项目又不能停止,银行急需一种能够突破监管限制、表内资产表外化的工具,导致理财产品与信托公司的价值凸显,银信合作蓬勃开展,银行通过信托计划将理财资金投向信贷资产、信托贷款,实现向房地产企业和地方政府融资平台提供融资,市场风险急剧增加且复杂化,于是银监会连发多个文件,叫停腾挪信贷额度为目的的银信合作业务。

图片:12280002.png

图片:12280003.png

图片:12280004.png

如果上述监管文件被监管层严格执行,那银信合作理财业务的表外资产都将回到资产负债表中,这将会导致多数银行的监管指标“爆表”。就在银监会与银行进行反复博弈的时候,2012年证监会的监管政策变动为银行理财提供了一线生机。

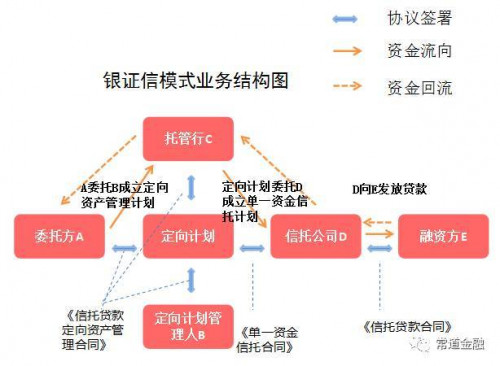

2012年券商创新大会召开后,证监会鼓励券商、基金公司创新改革,陆续颁布《证券投资基金管理公司子公司管理暂行规定》、《证券公司定向资产管理业务实施细则》、《证券公司集合资产管理业务实施细则》,在引领大资管时代到来的同时,为银行理财资金投资非标准化债权资产提供了资管通道这种新渠道。

通过券商或基金可以绕开众多之前银监会颁布的法规约束,因为2012年之前银监会发布的法规并未考虑到会有券商基金资管这种渠道大规模和银行合作的可能性。这种法规字眼上的漏洞,为敢于闯监管灰色地带的银行带来很大便利,由此,银行理财投资非标模式从“银信合作”转变为“银证信”合作,通过券商资管计划作为中间通道,规避上述对银信合作的监管法规。

图片:12280005.jpeg

银监会看到自己之前颁布的一系列法规被“银证信”模式一一绕过,却又无法插手证券公司环节的监管,只能从总量控制的角度对银行理财投资非标进行限制,于是在2013年3月印发《关于规范商业银行理财业务投资运作有关问题的通知》(银监发[2013]8号),该通知在界定了非标资产定义的同时,规定“商业银行应当合理控制理财资金投资非标准化债权资产的总额,理财资金投资非标准化债权资产的余额在任何时点均以理财产品余额的35%与商业银行上一年度审计报告披露总资产的4%之间孰低者为上限”。

之后,2014年下发的《商业银行理财业务监督管理办法》征求意见稿进一步规定“理财产品通过非银行金融机构发行的资产管理计划进行投资的,商业银行必须按照‘实质重于形式’的要求,根据最终投资资产比例进行分类,不得以其为通道进行监管套利”,而2016年下发的《商业银行理财业务监督管理办法》征求意见稿规定更加严格,明确除信托通道外,非标债权资产不得对接资管计划。

2016年的征求意见稿无疑是给“银证信”通道模式判了死刑,但由于该征求意见稿至今仍未正式出台,市场上目前仍以“银证信”合作模式来规避监管。

可以说,银信合作业务尤其是通道业务,天生就是为规避监管而生的,主要是为了规避监管指标和信贷行业政策进行监管套利,而此次下发的《关于规范银信类业务的通知》(银监发〔2017〕55号)第三条规定“商业银行对于银信通道业务,应还原其业务实质进行风险管控,不得利用信托通道掩盖风险实质,规避资金投向、资产分类、拨备计提和资本占用等监管规定,不得通过信托通道将表内资产虚假出表”;

第七条规定“商业银行和信托公司开展银信类业务,应贯彻落实国家宏观调控政策,遵守相关法律法规,不得将信托资金违规投向房地产、地方政府融资平台、股票市场、产能过剩等限制或禁止领域”。

分别把监管指标套利和信贷行业限制政策套利两条途径都堵死了。

而第六条规定的三个“不得”,即“信托公司在银信类业务中,应履行勤勉尽责的受托责任,加强尽职调查,确保信托目的合法合规,不得接受委托方银行直接或间接提供的担保,不得与委托方银行签订抽屉协议,不得为委托方银行规避监管规定或第三方机构违法违规提供通道服务”,则是从银信合作监管套利的手段上作出了禁止性规定。

因此,该《通知》下发后,若严格执行,则银信通道业务命不久矣。当然,这样的监管导向,跟资管新规和证监会对证券公司通道业务限制的理念是一致的,与当下“去通道”严监管背景相契合。未来,无论是券商资管,还是信托计划,均要从自主管理型业务方向发展了,靠通道赚容易钱和快钱的日子即将慢慢成为历史。

申明:感谢作者的辛勤原创!若在本网站转发过程中涉及到版权问题,敬请与管理员联系!以便及时更改删除,谢谢!

另:法财库目前成立了多个行业微信群【银行高管群】【商业银行群】【信托群】【券商群】【理财师群】【投行群】【私募群】【基金群】【股权投资群】【期货群】【现金贷】【第三方支付】【金融高管群】【总裁群】【互联网高管群】【汽车金融群】【融资租赁群】