图片:55764d06220d5_1024.jpg

2014年10月, 国务院发布《关于加快科技服务业发展的若干意见》,支持天使投资、创业投资等股权投资对科技企业进行投资和增值服务,探索投贷结合的融资模式。

2015年3月,国务院 《关于深化体制机制改革加快实施创新驱动发展战略的若干意见》,其中鼓励选择符合条件的银行业金融机构,探索试点为企业创新活动提供股权和债权相结合的融资服务方式,与创业投资、股权投资机构实现投贷联动。

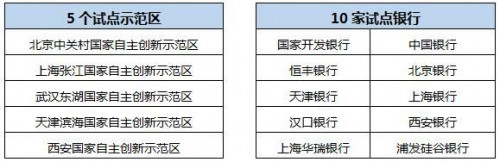

2016年4月,银监会、科技部、人民银行三部门联合发布《关于支持银行业金融机构加大创新力度 开展科创企业投贷联动试点的指导意见》,鼓励和指导银行业金融机构开展投贷联动业务试点,发布第一批10家试点银行业金融机构和5个试点地区。鼓励试点机构设立投资功能子公司和科技金融专营机构。

图片:微信图片_20180207173627.jpg

2016年9月,银监会主席尚福林在中国银行业协会第七届会员大会二次会议上表示,下一步,将允许有条件的银行设立子公司从事科技创新创业股权投资。

种种迹象显示,未来投贷联运的模式将会进一步推广,政策红利也会陆续释放,对于商业银行资管业务,正是千载难逢的好机会。

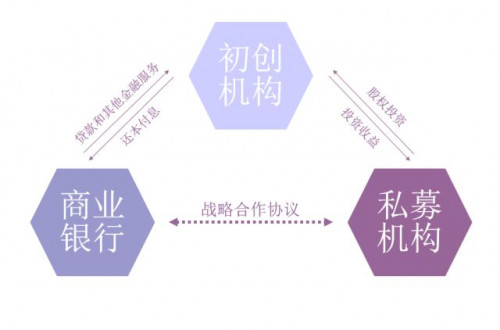

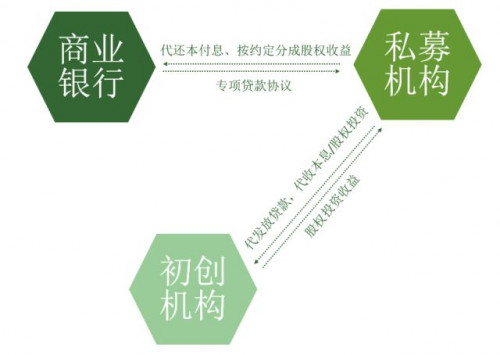

目前,私募机构已经跟商业银行展开了多种合作模式。主要方式是私募主投,银行跟贷。私募机构与商业银行签订战略合作协议,由私募机构对初创企业进行尽职调查和企业评估,负责挑选有前景的企业进行投资,选择符合投资条件的企业进入白名单。私募股权投资机构与商业银行约定股权分享机制。

具体又可细分为投贷联盟、认股协议贷款和专项贷款协议模式。

(一) 投贷联盟

投贷联盟模式是指投资由私募机构全权负责,商业银行纯粹作为LP,私募投资哪一家,银行就贷款给哪一家。银行除了给与一定比例的贷款还给与相关金融产品的支持,甚至融资解决方案,并同时锁定被投资企业的顾问咨询服务及现金结算等业务,实现股权和债券的结合。在这种合作模式下,银行不参与投资事宜,也不参与未来股权收益的分享,只参与贷款与金融服务。

图片:微信图片_20180207173702.jpg

图片:微信图片_20180207173730.jpg

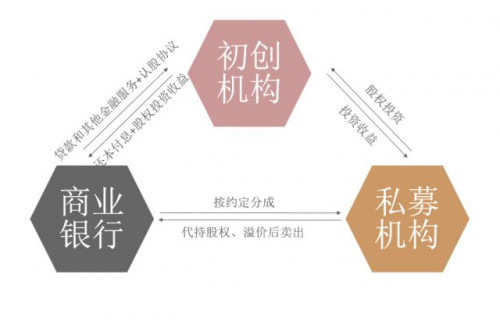

(三) 专项贷款协议

专项贷款协议模式是指商业银行向私募机构发放专项用于目标客户的贷款,间接实现对科创型企业的融资支持。这部分贷款由私募机构,私募再专门发放给初创企业进行股权投资。当初创企业以IPO形式或者并购方式实现股权溢价之后,初创企业归还银行贷款本息给私募,再由私募归还贷款本息给银行,并且按照协议约定股权投资收益分成。

图片:微信图片_20180207173801.jpg

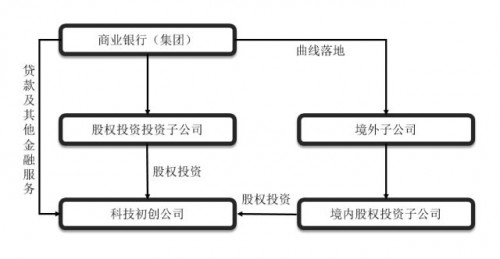

二、银行集团内部投贷联动

由于之前我国商业银行法规定银行不允许在境内从事向非银行金融机构和企业投资的业务,因此那时候银行在境外设立从事直投业务的子公司,再由此子公司设立境内设立孙公司进行人民币股权投资业务,这样一来曲线实现了投贷联动。

而自去年9月银监会主席松口将允许有条件的银行设立子公司从事科技创新创业股权投资后,银行集团可以成立内部股权投资子公司,由该子公司直接进行项目的筛选和股权投资,在集团内部实现投贷联动。目前南京银行、杭州银行等,虽然没有试点资格,但也已经在做这方面的尝试了。

图片:微信图片_20180207173828.jpg

2)2016年9月,天津银行与天津高新区举行投贷联动合作签约仪式,签署了《投贷联动合作协议》,成为全国首批投贷联动试点银行中第一家与天津高新区签署专项合作协议的银行。按照协议内容,天津银行投资子公司获批后,高新区将在项目推介、注册落户、风险补偿、投资奖励等方面给予政策支持;天津银行投资子公司也将就投资业务与梧桐树资本展开紧密合作,共同开拓科创企业投资项目。

3)2016年12月,西安银行与高新区的投贷联动合作协议签订仪式举行。西安银行将与高新区的试点金融机构进行投贷联动合作。西安银行分别与市科技局、高新区签署了《投贷联动合作框架协议》;与西安睿控创合电子科技有限公司、西安磐石信息科技有限公司、陕西派诚科技有限公司、西安华诺环保股份有限公司、陕西万方节能科技股份有限公司等5家企业签署了投贷联动《认股选择权协议》,标志着西安银行的投贷联动业务正式启动。