图片:4207_161011160244_1.jpg

美股高估值面临利率政策转向带来的风险,全球流动性在收缩,外部环境越来越不利于高估值资产。存量资金下美股的“二八分化”可能会加剧,进一步向业绩确定、成长性强的核心资产聚集,最后的结果可能是先报复性上涨,然后泡沫破灭。

美股不会是1999重演,而是1987重演。机器人已经占领了整个酒会。美股现在的状况如同温水煮炸弹,不知道炸弹的爆点,但知道水温在上升。在泡沫中,人们总能找到各种理由解释高估值的合理性,也就是所谓的“这次不一样”;泡沫破灭后,人们在事后会发现高估值的各种不合理性。引发泡沫破灭的唯一原因就是估值太贵,不需要特殊催化剂。

His judgement cometh and that Right Soon. (上帝的审判比你想象的来得早) ——肖申克的救赎

一、毫无疑问,目前美股的估值已经很贵了

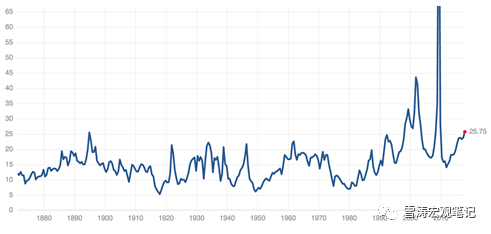

标普500按最近12个月盈利计算的市盈率为25.75倍,而长期中值为不到15倍。

图1:标普500市盈率

图片:微信图片_20180207180954.png

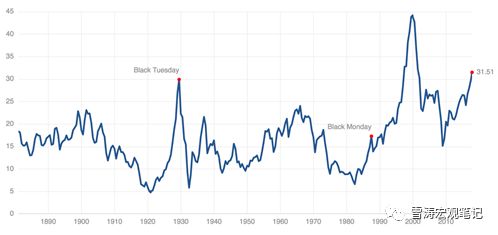

席勒周期性调整市盈率目前是31.51倍,已经超过了1929年大萧条,1987年黑色星期一,2008年金融危机。而历史中值只有16倍。目前的周期性调整市盈率仅次于1997-2000年的科网泡沫高峰期。

图2:席勒周期性调整市盈率

图片:微信图片_20180207181043.jpg

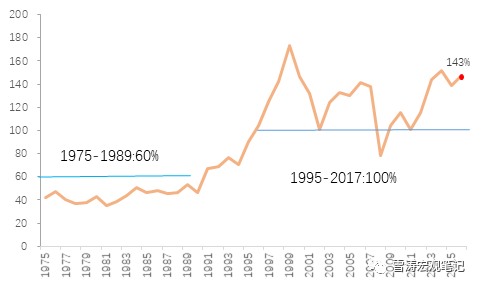

“巴菲特指标”(美股总市值在GDP中的占比)目前位于143%的历史高位,而1970年至1995年的历史中值为60%左右,1995年至2017年的历史中值为100%左右。

图3:巴菲特指标(美国上市公司总市值占GDP比重)

图片:微信图片_20180207181111.png

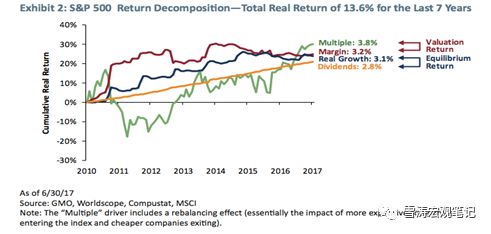

2010年至今,美股经历了连续8年没有发生过5%以上回撤的大牛市。根据GMO的研究结果,2010年至今美股的年化回报率为13.6%,其中超过一半(7%)是由估值因素(PE和杠杆)贡献。

图4:过去七年标普500收益率分解,估值因素占一半以上

图片:微信图片_20180207181159.jpg

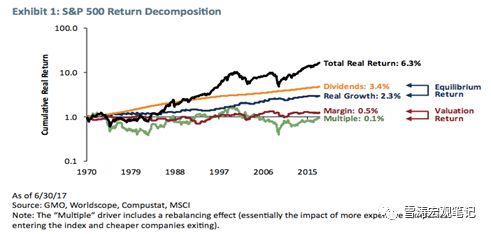

而1970年至今美股6.3%的年化回报率中仅有0.6%是由估值因素贡献的,股息分红贡献了3.4%,实际经济增长贡献了2.3%(和美国长期GDP增速接近)。

图5:1970-2017标普500收益率分解

图片:微信图片_20180207181230.jpg

二、美股的高估值是如何形成的

金融危机后,美日欧开展了非常规的货币政策,结果是一切资产被高估。

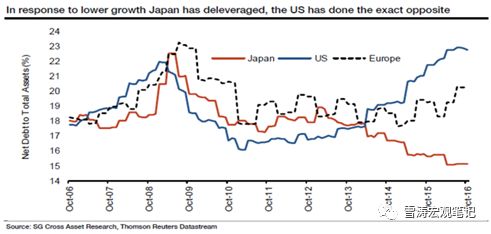

美联储的三轮QE虽然不像日本央行的QQE那样直接买股票ETF,但也间接地刺激了美国上市企业低息负债回购股票,进而推高EPS。2011年10月至今,美国非金融上市公司净资产负债率从16%上升到22%,2013年之后美国企业的资产负债率提升显著。

图6:美日欧净资产负债率

图片:微信图片_20180207181255.jpg

企业的杠杆周期和宏观周期一致,企业如果看好未来的前景,则会加大融资,主动加杠杆提升资产负债率。如果融资的用途是投资且投资正确有回报,主动加杠杆就成了理性扩张。但是,2013年之后美国上市企业的融资中的很大一部分,是拿去做回购了。

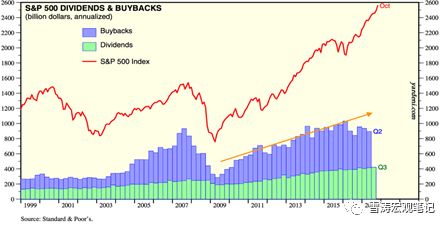

2009年至2016年,在低利率环境的刺激下,标普500上市企业的股票回购和分红持续上升。虽然回购在2016年下半年开始下降,但标普500指数只是在16年小幅回撤后继续大涨(下图红线)。

图7:股利净回购变化情况 VS S&P走势

图片:微信图片_20180207181331.jpg

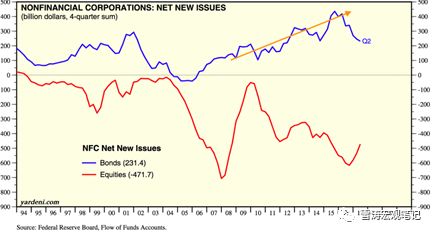

2009-2016年,美国非金融企业的股票回购(上图紫柱)和新增债券融资(下图蓝线)走势高度一致,也说明了企业回购股票的资金主要来自于低息债券融资。这段时间企业的负债结构也呈现出债权融资上升(下图蓝线)、股权融资下降(下图红线)的分化。

图8:美国非金融企业股权融资下降,债权融资上升

图片:微信图片_20180207181400.jpg

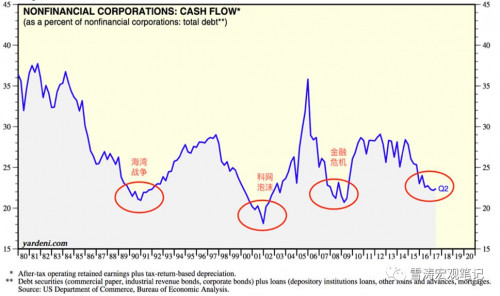

图9:美国非金融企业现金流占总负债比率下降

图片:微信图片_20180207181427.jpg

与此同时,美国企业创造自由现金流的能力却在2014年后显著下降,反映出EPS的主要驱动因素是分母下降(即股票回购),而非分子上升(盈利内生增长)。

三、美国经济增长的质量

1. 当前美国经济的基本面怎么样?

我们在《美国在周期的什么位置》里认为美国正处在经济短周期(商业周期)的顶部,和长周期(金融周期)的回升阶段。整体而言,美国正处于加杠杆并启动资本支出的长期过程中,但短期即将进入滞胀期。

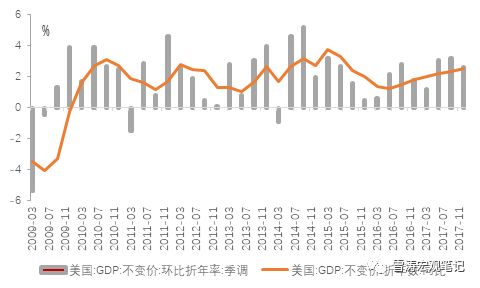

美国四季度实际GDP年化季环比初值增长2.6%,个人消费支出(PCE)年化季环比初值增长3.8%,四季度核心个人消费支出(PCE)物价指数年化季环比初值增长1.9%。第四季度经济增长稳定,主要在于美国居民及商业消费稳步增加。

图10:美国实际GDP增长

图片:微信图片_20180207181503.jpg

图11:ISM制造业PMI领先私人非住宅固定资产投资同比增速两个季度

图片:微信图片_20180207181532.jpg

2. 历史来看当前只是弱增长,但股票表现过热

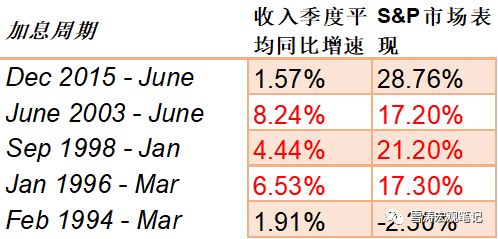

历史上,美联储的加息周期与美国经济的景气周期重合。在历史的加息周期中,美国企业的平均收入增速在4%以上。只有1994–1995年加息周期收入增速比较弱(不到2%),但当时市场的表现也很弱(-2.3%)。与历史形成鲜明对比的是,2015年底至今美国企业平均收入增速不到1.6%,然而股票市场的表现却是惊人的28%。

表1:历史EPS季度同比增速

图片:微信图片_20180207181600.jpg

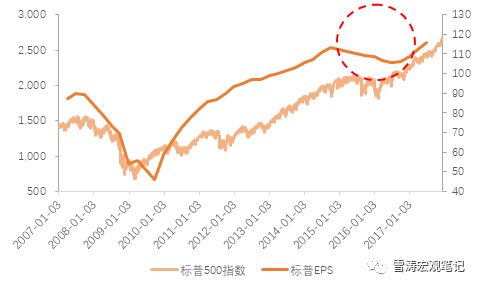

不可否认,2016年以来美国企业的盈利的确在恢复增长,但实际上现在每股盈利水平也只是回到2014年盈利高峰而已。而标普却比2014年涨了40%多。

图12:2017 Q3S&P500的EPS仅回到2014年水平

图片:微信图片_20180207181626.jpg

3. 能源板块对企业资本开支的影响很大

从美国内部因素看,三季度美股资本开支从二季度的-0.4%大幅提升至三季度的8.8%,引发市场看好情绪。这其中能源板块自2014年底油价大跌以来首次出现资本开支同比正增长(-5%到31%)。下图可见能源板块对S&P的营收和盈利影响非常大。

图13:S&P 500 营业利润 vs S&P 500 除能源行业 营业利润 (10亿美元)

图片:微信图片_20180207181630.jpg

除能源板块外,可选消费和信息科技板块三季度资本开支同比增长为19.6%和10.1%。世界最大的能源消费国中国要从基建地产投资驱动型经济转向高质量发展、制造消费服务升级的“新经济”,很难讲能源行业资本开支会比信息科技板块的资本开支有更好的前景。结合美国原油产量不断攀升的情况,油价向上空间有限。

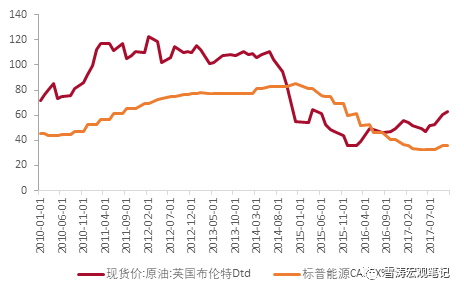

图14:标普能源板块CAPEX落后油价走势

图片:微信图片_20180207181634.png

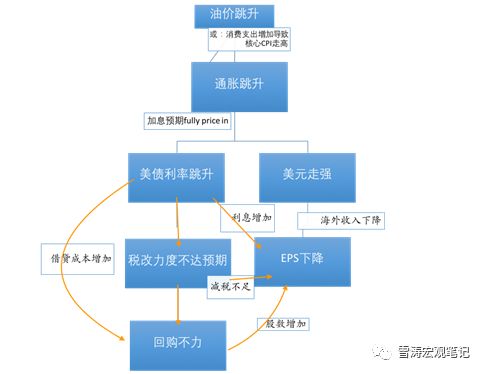

即使油价跳升对能源板块形成支撑,油价引起的通胀将会沿另一条逻辑线令美股盈利走弱,股价崩溃。

图15:逻辑线:各因素对美股EPS的影响

图片:微信图片_20180207181648.jpg

4. 全球复苏利好美国企业,但税改非全部利好

在全球同步复苏的外围环境下,美国净出口对GDP拉动继续上升。三季度美国净出口拉动GDP环比0.4个百分点,较二季度提升0.2。抛开中国的拉动作用,欧洲、日本经济的复苏,以及全球设备投资的加速,会边际上带动美国的出口。

对于特朗普税改的影响,我们在《公平与效率》一文中谈到,此次税改是政治程序锁定下的短视改革,长远来看无法给美国经济提速,短期来看一方面为了推进税改,许多减税政策可能因为政治协商以及条款本身的法律漏洞而事倍功半;另一方面税改选择的时机不合时宜,由于劳动力市场接近充分就业,经济也在扩张期,此时加大财政刺激可能会加速通胀和美联储加息,如上图的逻辑最终导致资产价格崩溃。

除此之外,税改本身并非全然利好:税改方案中设置利息抵扣上限或也不利于高负债板块,如公用事业、能源、电信、原材料等,迫使该板块转向股票发行融资。

四、美股的风险聚集

美股现在的状况打一个比方就是温水煮炸弹,不知道炸弹的爆点,但知道水温在上升。在泡沫中,人们总能找到各种理由解释高估值的合理性,也就是所谓的“这次不一样”;泡沫破灭后,人们在事后会发现高估值的各种不合理性。

全球流动性在收缩,外部环境越来越不利于高估值资产。存量资金下美股的“二八分化”可能会加剧,进一步聚集向业绩确定、成长性强的核心资产,最后的结果可能是先报复性上涨,然后泡沫破灭。

引发泡沫破灭的唯一原因就是估值太贵,不需要特殊催化剂,高估值的情况下任何理由都可能成为回调的触发因素,不管是负面消息、财务丑闻、政治事件,还是一个大卖盘的出现。

1. 利率上行压力

虽然通胀迟迟未达预期,资产价格的膨胀同样让美联储十分担忧。美联储自2015年12月开始加息,除了对股市的估值构成压力外,亦增加了上市公司的利息开支,削减了回购力度。

高杠杆一定程度上加剧了整个金融体系的正反馈效应。一旦流动性环境变差,企业盈利和产生现金流的能力下降,企业既无力持续借贷回购,高杠杆亦对负债成本产生额外负担,从而每股盈利遭受分子和分母的双重打击。2016年9月-2017年9月,标普500指数企业的回购比下滑了5.3%。

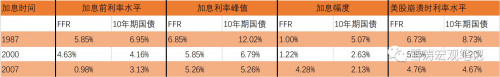

回顾1987、2000和2007三次美股崩盘,都发生在美联储加息收缩流动性的大背景下。这三次美股崩盘时,美联储平均加息217bp。加息必然会增加企业的利息成本, 减少企业股票回购,从而给每股盈利带来压力。

当前美股已经是牛市第8年,相比之前的三次美股崩盘,更类似1987年之前的那轮牛市——流动性溢价长期下降但面临反转、被动投资占比提升驱动权重股估值。过去三次美联储加息到美股崩盘,10年期美债利率平均上行了150bp。

以此历史经验来看,本轮加息周期美债10年期利率上行120-170bp后,美股估值泡沫破灭的尾部风险陡增。

表2:历次加息利率变化统计

图片:微信图片_20180207181652.jpg

2. 美股的外部流动性环境正在发生变化

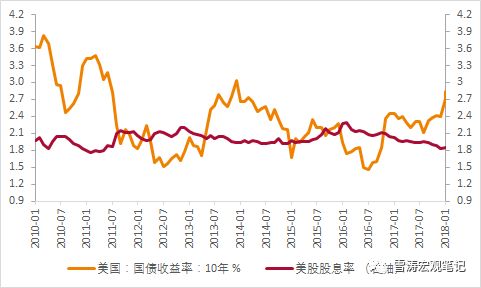

海外资金对美债的态度,也会影响美股的走向。10年期国债收益率高于标普股息,意味着对于追求现金收益(债息或者股息)的投资者而言,低风险的债券比高风险的股票的分红更具有吸引力,资金将会从股票流向他们的债券仓位。从资金流向看,15年海外资金停止购买美债,而从10月底伊始,债息超过股息并持续了3个月,而标普也一路走低,并在16年1月大跌。

2017年9月美联储缩表,不再购买的资产主要是10年期美债,相比15年10月,新兴市场股票、发达欧洲及新兴市场债市将继续分流原本流向美国债市的资金。税改通过后的一周(12.18-12.22)美股市场出现了2014年8月以来最大规模的单周净流出,高达178亿美元,美国债市流出44.2亿美元,而资金流向欧洲、日本、新兴市场股市和债市,值得警惕。

图16:10年期国债利率 VS 股息率

图片:微信图片_20180207181910.jpg

3. 领先指标见顶

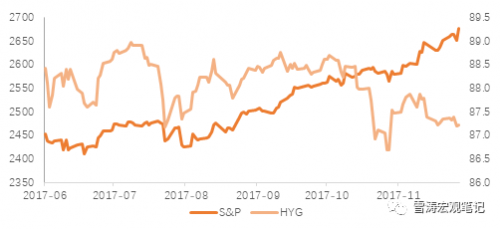

去年8月,美股和高收益债均发生回撤。标普在小幅回撤后继续一路上涨,而高收益债(HYG)见顶回落。10月下旬,高收益债崩盘,高收益债的利差拉开,美债期限曲线也进一步扁平化。

图17:通常高收益债见顶后4个月美股崩盘

图片:微信图片_20180207181935.png

4. 机器人已经占领了整个酒会

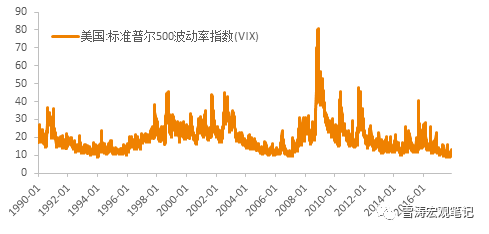

明斯基认为,长期的市场稳定会鼓励投资者承担更多风险,而过多的风险势必会带来不稳定。当这些风险头寸最终平仓时,可能导致市场突然、惨烈地下跌。

如果把类似的情况放在今天,也可以说目前的极低的波动率和风险溢价对于将来的风险没有任何预测作用,因为今天各大基金广泛使用的风控指标VAR是基于回溯数据,而非向前的审慎思考。也许主动式投资还能包含一些对风险的主观考核,然而被动ETF、SmartBeta、主动式量化等基于波动率等一系列指标来进行资产配置的投资方式盛行,机器人已经占领了整个酒会。ETF,VAR的负反馈机制将如同当年的程序化交易,在音乐停止时,在挤向出口过程中互相踩踏。

图18:标普500 VIX指数

图片:微信图片_20180207182002.png

5. 机构投资者低现金仓位

货币基金资产占基金行业比重仅20%,创近30年新低。而大量资金涌入股票共同基金,其现金持仓比例不到4%。去年6月对所有机构投资者的一项调查显示,整体持仓现金比例仅为2.25%。低现金仓位意味着未来能流入股票市场的资金几乎弹尽粮绝了。

图19:共同基金现金,货币基金资产占基金业比例均处于低位

图片:微信图片_20180207182032.jpg

图20:机构投资者现金持有比例

图片:微信图片_20180207182101.jpg

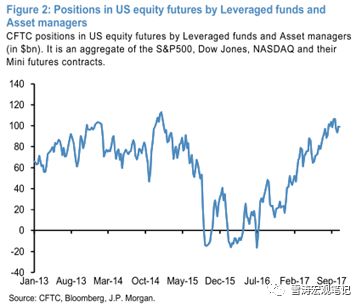

杠杆投资者占比上升。下图显示了CFTC统计的资管和杠杆基金的美股期货持仓量。去年以来股票期货的购买量稳步扩张。在过去两年中,这些头寸稳定而迅速地增长,每年平均增加约500亿美元。

图21:CFTC数据:杠杆基金,资产管理者股指期货(包括S&P,道琼斯,纳斯达克)持仓

图片:微信图片_20180207182128.jpg

6. 美股愈发敏感

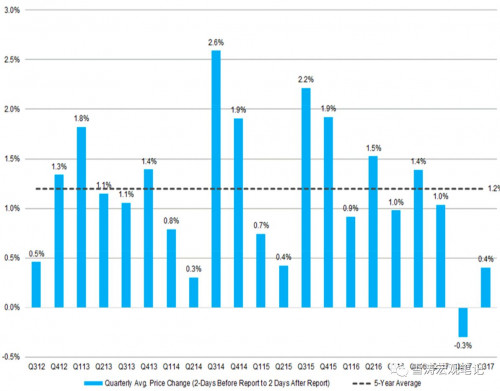

图23:低波动率不能掩盖美股情绪敏感的事实,业绩超预期对股价的影响只有5年均值的1/3

图片:微信图片_20180207182152.jpg

从Q3美股价格对业绩超预期的反应看,正向价格跳升只有0.4%,为5年均值的1/3。投资者对美股业绩的预期已经很大程度上融入了目前的高估值,因此向上的空间有限,而业绩反转很可能造成美股的大幅下杀。

五、如果崩盘,会是1987而非1999

1. 1987:和这次很像

1987年10月19日星期一美股结束了五年的牛市。当天,道琼斯工业平均指数下跌了508点,相当于其总值的22.6%,而标准普尔500指数下跌了20.5%。这是华尔街有史以来最大单日跌幅。这次暴跌引起了全球范围内的共振。

美股的当前环境与1987年相似之处:

- 劳动生产率同样从08年金融危机的谷底缓慢回升,私人投资刚刚启动不久,不存在99年过度投资的现象。新一轮的技术革命仍在萌芽状态,投资回报率的长期趋势性下降使得大量低成本的资金被用于股票回购,而不是要素投资;

- 与84-87年股市繁荣相似,过去几年的股市增长主要由股票回购支撑,低利率环境支撑大牛市;

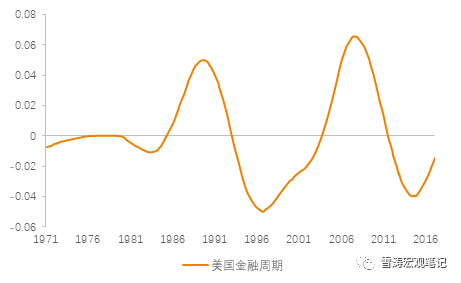

- 金融周期处在稳健的扩张期;

- 美联储在加息周期中;

- 被动式投资盛行,在过去12个月内,投资者累计赎回了3080亿美元主动型管理基金,将3750亿美元资金投向了被动式的共同基金和ETF;

图24:美国金融周期

图片:微信图片_20180207182223.png

通胀!通胀!

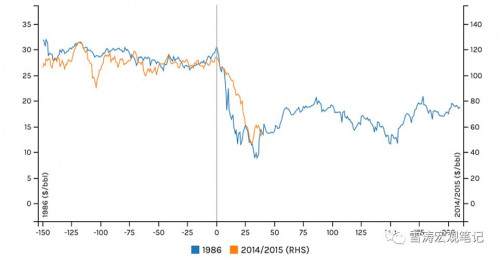

1985年底,需求减弱,但非欧佩克生产国产量增加。欧佩克选择抢占市场份额而不是减产支持价格,油价从每桶30美元的历史高位跌到了谷底。这种程度的暴跌意味着不久的将来油价反弹将迫使通货膨胀率急剧上升。1987年7月,WTI达到每桶22美元的高点,与去年同期价格上升近一倍。CPI年由1987年1月的1.4%上升至1987年9月的4.3%。值得注意的是,1979年的能源危机对当时的大多数市场参与者来说并不遥远。因此,1987年油价翻番是一个重要的问题。

油价在14年崩溃,虽然当前全球原油的供应格局和1987年相比已经完全不同,但从16年开始往前看对油价跳升的的风险仍要保持警惕。

图25:Brent油价对比1985/86 VS 2014/15,横坐标显示油价下跌开始之前/之后的周数

图片:微信图片_20180207182255.jpg

除能源价格外,另一个推升通胀因素是美元贬值推高了进口商品的价格。80年代的里根大循环铸造的强势美元令美国出口不振,于是有了1985年的“广场协议”,美国对汇率进行干预性贬值。随后1986-87,美元急剧下滑。1987年2月的“卢浮宫协议”是为了阻止美元的下跌,但是这个协议不如1985年的协议有效,参与者的公开争吵不能激发市场信心。1985年2月至1987年10月间,美元兑英镑贬值38%,日元贬值47%。

对通货膨胀上升和美元疲软的担忧使得以美元计价的资产变得不那么吸引人,从而推高了利率。美国国债10年期收益率从1987年初的7.2%上涨到10月中旬的10%。同时,美联储正在收紧货币政策;联邦基金利率从5.75升至7.25,上升了137.5个基点。此外,1987年8月11日,格林斯潘接任保罗·沃尔克担任联邦储备委员会主席。

低利率环境催生股票回购

沃尔克控制通胀后国债利率一路走低催生了低利率环境,同时公司股票回购十分盛行。

80年代,特别是1984年以来,由于敌意并购盛行,许多上市公司大举进军股市回购本公司股票,以维持控制权。比较典型的有:1985年菲利普石油公司动用81亿美元回购8100万股该公司股票;1989年,埃克森石油公司动用150亿美元回购该公司股票。

另一方面,由于70年代的滞涨和80年初高利率对经济的打击,劳动生产率还处在从低谷爬坡回到正常水平阶段。投资和消费的关系此消彼长,在投资边际收益高时,不管是公司还是居民,收入倾向于被再投资(反映到公司层面上是融资再投入CAPEX),相应地,消费支出(反映到公司层面上是回购、股利分红)被压抑。当技术逐渐过时,市场饱和,投资的边际效益降低,投资未来不如消费当下,公司层面成全了股票牛市。

据统计,1986-1989年期间,IBM公司用于回购该公司股票的资金达到56.6亿美元,共回购4700万股股票,平均红利支付率为56%。美国联合电信器材公司1975-1986年期间,一直采用股票回购现金红利政策,使公司股票价格从4美元上涨到35.5美元。

图26:美国投资(蓝线)、回购(黑线)、股利(红线)分别占GDP的比例:1960-2017

图片:微信图片_20180207182324.jpg

金融衍生品带来的正反馈

当时基金经理人通常采用投资组合保险(即使用股指期货的套期保值策略来缓冲下跌的损失)动态避险。据估算,1987年该类型资产规模超过600亿美元。黑色星期一前一周的周五下跌,令所有参与投资组合保险的人周一一早收到顾问公司所建议卖空S&P期货的指令。大量期货卖单扩大了期货与现货间的价差,自动触发了期现货的套利买卖单(买期货卖现货)。由于现货开盘晚于期货市场,甫一开盘,现货市场无法消耗如此大的卖单,套利无法完成,逼迫套利者解开期货买单。因此期货-现货下跌的循环建立。

对股灾发生原因的《布雷迪报告》指出,10月19日这天,机构投资者在标准普尔股指期货期货市场上的卖盘高达34,500手合约(约合40亿美元的合约),占整个标普指数期货合约交易量的40%。美国证监会认为19日采取组合保险卖出策略的套利与替换程序交易量占了标普500股票交易量的21.1%,而且下午1点到2点,组合保险与指数套利的交易量占了标普500指数成份股交易量的40%以上,在这个小时内,在三个不同的十分钟间隔期内卖盘占了标普500股票交易量的60%以上。

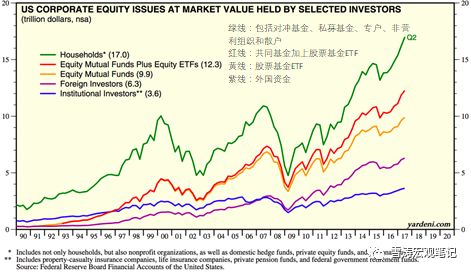

图27:美国股票市场各投资者持仓市值,股票基金ETF 在09年后飙升

图片:微信图片_20180207182350.jpg

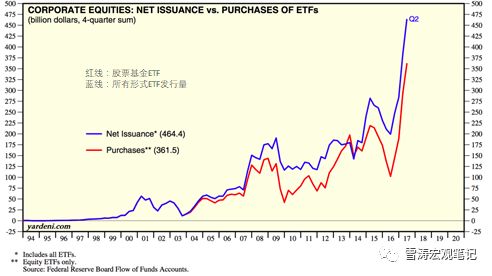

图28:16年后股票ETF发行剧增

图片:微信图片_20180207182355.jpg

2. 1999:科技股泡沫,这次不一样

估值极端泡沫化

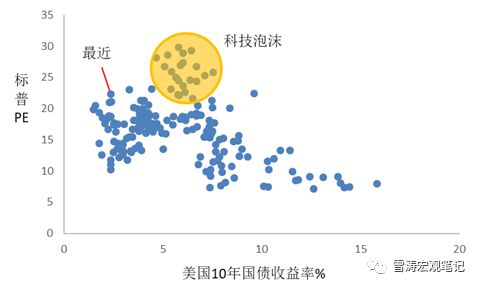

1999年科网泡沫时,标普500指数PE严重偏离标普指数与10年国债收益率的趋势线。虽然目前美股已经出现了估值泡沫化,但离当时的情况仍相差甚远。和1999年科网泡沫时的水平相比,目前标普500的相对估值也能勉强算正常。

图29:标普500PE与美10年期国债收益率相关性

图片:微信图片_20180207182448.jpg

非理性繁荣

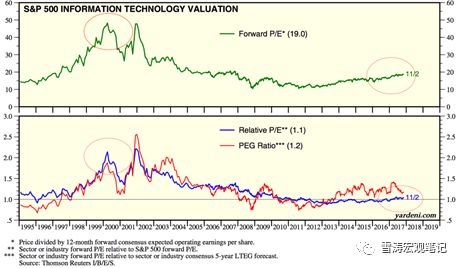

1999年科网泡沫中很多互联网公司只有资本开支,没有盈利。投资者主要考察它们的P/S(市销率),但这种考察方式过于单一,忽略公司的运营成本和变现能力,而企业则疯狂烧钱铸造销售繁荣假象。从1996年到2000年,标普科技股指数涨了5倍多,但是盈利只涨了不到2倍,股价远远高于基本面。

而这次不一样,互联网技术企业的市值增长完全与其利润贡献匹配。2017年,标普科技股指数和盈利几乎同步增长,股价上升反映的是基本面。

图30:当前科技股行业无论绝对估值还是相对估值都处于低位

图片:微信图片_20180207182513.jpg

一个重要的原因是当前互联网企业的盈利模式已经较为成熟,对资本的运用也更审慎。五大科技巨头(FAAMG)总共拥有3300亿美元的净现金(现金减去负债),这是它们总现金流的两倍。

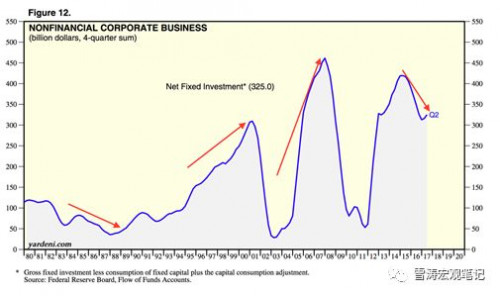

图31:非金融企业净固定资产投资与84-87年一样处于下降谷底

图片:微信图片_20180207182520.jpg

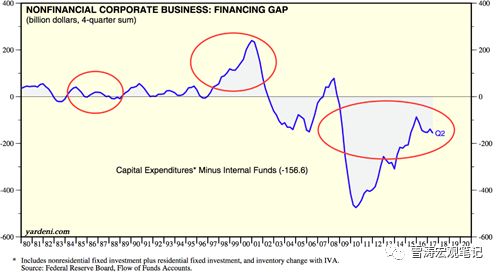

图32:非金融企业融资缺口为负,并未如99年一样过度投资

图片:微信图片_20180207182607.jpg

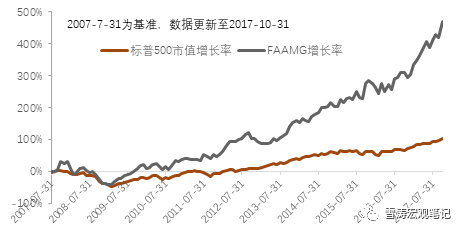

互联网巨头创造自由现金流的能力更强

不管是中国还是美国,几大科技巨头营业收入及净利润总和占比在持续上升,信息科技业的马太效应非常显著。这些巨头中除了微软(也靠云计算赶上来了)外,其余公司的营收仍能保持年复合增长率20%的速度在增长。这在此前无论是能源、金融医疗还是制造业公司称霸的年代, 都极其罕见。

以信息和数据技术为基础的高科技企业与传统工业制造的最大区别是边际成本递减,这个属性决定了:信息技术企业一旦有数据和流量优势,扩张将非常迅速,在很短的时间内成为龙头,留给模仿者和追赶者的时间非常有限(如摩拜ofo从投放到形成双寡头只用了两个月)。高科技企业现金流良好,且迭代能力强,不需要大量现金流进行产能再投资,因此有大量现金可用于新技术研发或横向并购。

图33:FAAMG市值增长率 vs S&P 500 市值增长率

图片:微信图片_20180207182632.png

因此一个闭环形成了,只有最有钱的企业才能称霸互联网的任何细分领域,不管是自己做还是直接购买,一旦垄断市场后,现金又源源不断的流入。互联网巨霸只会越来越大,大家在各自领域驰骋天下,你绝不会看到钢铁行业为了一点点市场份额的提升在饱和的市场大打价格战的局面。

和1999年科技股泡沫相比,高科技企业这次真的不一样。过去两年我们看到互联网龙头以大数据为依托的商业模式在不同领域复制迭代,目前唯一能阻挡科技股巨头的大概只有反垄断调查了。

六、当前环境下的美股配置策略

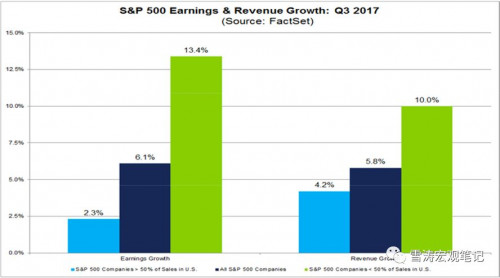

优选海外收入占比较高公司,受益于美元走弱以及税改下海外美元回流的回购。从收入增长(10% vs 4.2%)和盈利增长(13.4% vs 2.3%)来看,海外收入占比较高的公司表现比国内业务主导的公司更好。

图34:2017Q3海外销售收入>50%公司 VS海外销售收入<50%公司 收入/盈利比较

图片:微信图片_20180207182656.jpg

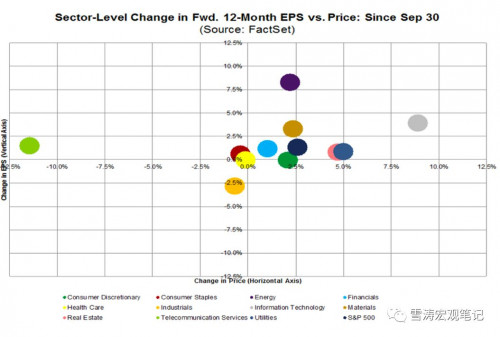

税改废除奥巴马医疗条款的倾向将对医疗行业造成较大影响,因此我们更看好科技行业。正如我们前面提到的,科技行业的马太效应将令他们更加强大,风险在于反垄断调查。

图35:9月30号过后板块forward P/E 变化 VS 价格变化

图片:微信图片_20180207182725.jpg

能源行业是高性价比板块,特别偏好债券评级较高的大公司。受益于油价走高,而板块去年的股票表现大幅落后商品走势。税改中的资本开支短期费用化有利能源行业的资本扩张,但其对利息抵税条款的取消不利于高负债的低评级能源公司。我们已经看到低评级公司开始收缩业务,而高评级公司有所扩张。

图36:2016年后油价走势与S&P500能源板块

图片:微信图片_20180207182750.png

(百年美股系列未完,待续)