图片:tooopen_sy_131418789139.jpg

一、不同的经济时期,不同的传导反馈

近期美股暴跌,引发全球股票市场的大幅震荡。A股也未能幸免,本周二至周五的四个交易日,上证综指累计下跌了9.0%。

此次美股大跌,源于经济超预期,引发货币紧缩加快的担忧,利率快速上行。年初以来,美债表现不佳,美国时间上周五开盘前,10年期美债收益率触及2.8%的高点。当日公布的非农数据大超预期,整体新增就业人数和工资增速都远好于市场一致预期,强化了市场对于美联储将加快货币政策正常化的担忧。

众所周知,从2010年开始,美股已经走牛了9年。除了经济向好、企业盈利改善外,低利率环境下的股票回购、杠杆交易也是重要支撑。但在货币紧缩加快、通胀预期上升下,美债收益率飙升,这也增加了股票回购和杠杆交易的资金成本。在超过某一平衡点位后,刺破了本已高估值、缺少安全边际的美股,而杠杆交易、量化与算法交易又通过负反馈机制放大了波动。

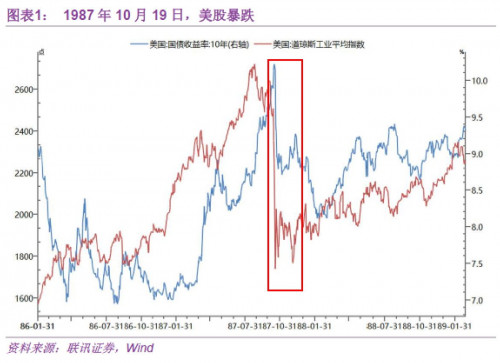

美股历史上,与当前最为相似的是1987年10月的大崩盘。为遏制经济下行,美联储1985年12月开始持续下调联邦基金目标利率,经济于1986年底企稳。但通胀随之而来,CPI同比从1986年12月的1.1%,持续上升到1987年10月的4.5%。美联储在1987年1月再次启动加息,10年期美债到期收益率从当年年初的7.0%飙升到10月的10.2%。债市调整最终传导至股市,10月19日道琼斯工业平均指数暴跌22%。

股市暴跌之后,恐慌情绪下资金进入债市,10年期美债到期收益率三个交易日内,下跌了118个BP。但因经济基本面依然较强,10年期美债收益率窄幅震荡近1个月后开始上升,直至当年12月由于经济数据小幅走弱后出现持续一个季度的债券牛市。

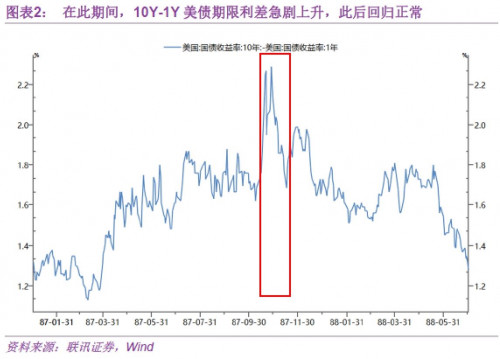

股票下跌后,10年期美债与1年期美债期限利差急剧上升,此后逐步回归正常。

图片:微信图片_20180212203138.jpg

图片:微信图片_20180212203147.jpg

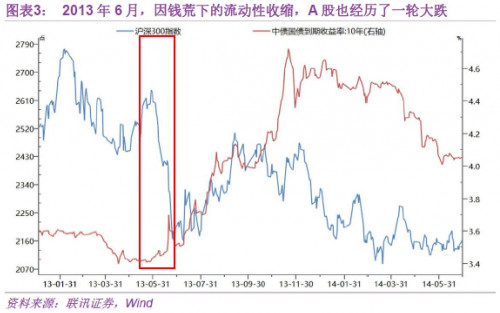

从基本面指标看,此时经济处于一个小上行周期的起点。实际上,引发股市调整的因素是打击非标后的流动性冲击,而非标融资需求旺盛也反映了经济动能依然较强。

股市下跌初期,10年期国债收益率上升。随着股市继续下跌,避险情绪下收益率有所回落。但在股市企稳后,10年期国债收益率持续上行,因为实体融资需求依然较强。

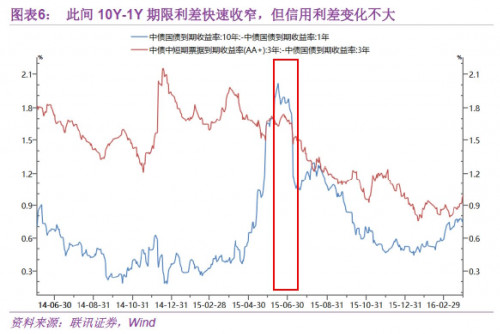

在此期间,10Y-1Y国债收益率期限利差快速下行,而以3年期AA+中票到期收益率与3年期国债收益率衡量的信用利差,整体上升。

股市企稳复苏后,期限利差开始上升,而信用利差窄也震荡后回升。

图片:微信图片_20180212203229.jpg

图片:微信图片_20180212203233.jpg

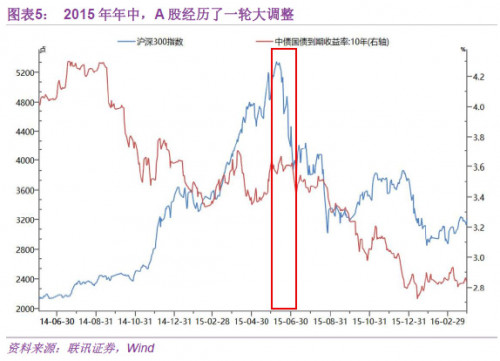

与此相对,我们看看经济下行时期股市暴跌后的债券市场走势,典型的是15年年中。2014年下半年货币政策开始全面宽松,但实体经济缺少风险与收益相匹配的资产,资金沉淀在金融体系内部,股票市场出现流动性与风险偏好驱动的牛市。

2015年6月中旬,股票市场出现大跌。在此期间10年期国债到期收益率变化并不明显,尽管有避险需求,但当时金融市场上更大的矛盾是流动性稀缺。

此后10年期国债到期收益率继续走低,债牛持续到2016年年底。

此次股市大跌期间,10Y-1Y国债期限利差快速下降,而3Y AA+中票-3Y国债信用利差变化不明显。此后,随着债牛继续,上述期限利差和信用利差持续收窄。

图片:微信图片_20180212203236.jpg

图片:微信图片_20180212203240.jpg

短期来看,股票对债券市场的影响既有利好的一面也有不利的一面。从过去的经验看,历次股票市场快速调整,债券收益率的变化方向似乎并不一致。

股市快速调整对债市利好的一面看起来是显而易见的,因为居民资产配置从避险的需要可能会转向债市,包括认购纯债基金、货基、银行理财等,机构可能也会从避险的考虑配置债券。

但如果股市调整是由于长端利率上行太快,进而导致去杠杆触发,则股市快速调整对债市影响也存在一定不确定性。因为去杠杆的实质是流动性枯竭的表现,而利率债是流动性强的品种,那么在流动性压力之下,利率债可能也会被抛售。此外,股市表现的不确定性可能会触发混合基金份额缩水,进而影响到债券市场,尤其是流动性好、易于被抛售的品种。

所以债市是否走牛要看这两端力量的博弈,从过去的经验来看,即使是去杠杆导致的股票大幅调整,债市的避险需求还是略占优势的,但收益率下行的幅度空间,除1987年美股大跌那次之外,整体并不大。

从中长期看,股票市场对债市的影响也是不确定的。如果说股票的调整是由基本面触发,比如07年-08年的情形,当时在次贷危机的冲击下,实体经济不断下行,那么可以确定的是债券市场尤其是利率债将迎来一轮牛市。

但这轮股票调整似乎不是由于基本面触发,恰恰相反,正是由于基本面比较好,美国投资者对货币政策紧缩的预期,对通胀预期的不确定性成为了这波股市调整的导火索。如果说股票的调整是去杠杆引发,那中长期就要看股票的调整会不会影响到未来的经济基本面。

2013年6月由于流动性冲击,股票市场出现大幅调整,这次冲击与非标资产快速扩张不无关系,但非标扩张的背后反映的实质是实体的融资需求偏强,经济基本面不弱,股票大幅调整并没有改变实体融资需求回升的趋势,货币政策依然偏紧,债券市场收益率在短暂下后很快就迎来连续两个季度的大熊市。

2015年年中,股票市场同样快速调整,但由于此时经济基本面偏弱,当时强调的是经济稳增长,货币环境相对宽松,资管同业业务也正是在股票大幅调整以后得以快速扩张,债券的牛市一直到2016年年底才终结。

那么,这一次股市调整债券市场会如何演变呢?

首先我们确定这轮调整是由美股引发,背后的原因是高杠杆,与基本面关系不大,正如前文所述,正是因为对基本面和通胀转好的预期过于强劲才是这轮调整的罪魁祸首。

短期的交易性机会是可以确定的:一方面,这轮股票大幅调整会修正部分偏强的通胀预期;此外,这轮调整可能会让政策面短期处于一个观察期。虽然混合基金和流动性压力可能会对利率产生一定冲击,但从过往经验看,利好的因素似乎比利空的因素还是要偏强一些。因此,我们认为短期的交易机会是可以期待的。

至于说中长期,我们认为还需要进一步观察,观察两个变量。一个是高利率环境和市场的变化是否会对实体经济产生实质的影响。另一个就是同业市场去杠杆会去到什么程度。这些都还需要进一步观察。