图片:timg (2).jpg

文:天风宏观宋雪涛/联系人赵宏鹤

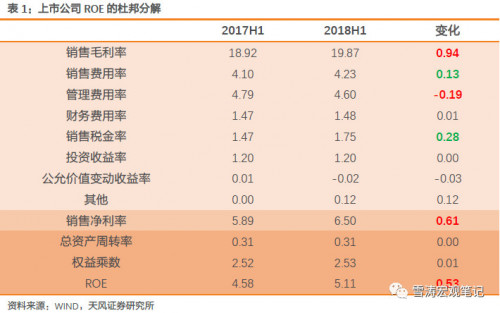

一、PPI向CPI传导,中下游涨价推升ROE

2018年A股上市公司半年报显示,非金融企业净利润增速由去年同期的38%下滑至29%,剔除石油石化后进一步下滑至27%。但ROE持续回升,保持较高水平,从去年同期的4.6上升至5.1。销售税金率较去年上升0.28,上市公司税务负担整体有所加重。

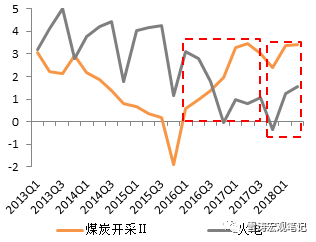

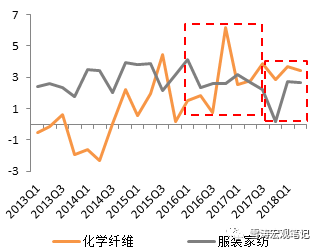

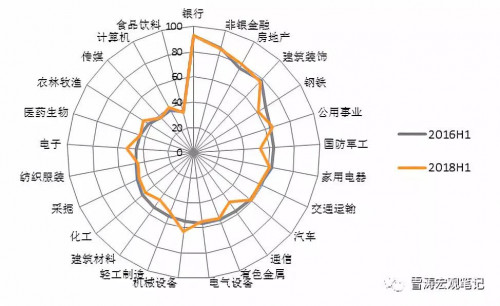

ROE上升的主要贡献来自销售毛利率的显著提升——商品涨价带来了利润率的提高。具体来看,2018H1,多数中上游行业的利润增速放缓(中上游涨价逐渐收敛),但ROE仍然保持较高水平(资产周转率提升)。“PPI-非食品CPI”的剪刀差从2017年3季度开始显著收窄,中上游涨价开始向中下游传导,中下游行业的利润率持续修复,推升了整体ROE水平,中下游行业与中上游行业ROE的相关性也由负转正。

图片:微信图片_20180928183803.jpg

图1:中上游行业对中下游的挤压稍有缓和(纵轴为ROE)

图片:微信图片_20180928183806.png

图2:中上游行业对中下游的挤压稍有缓和(纵轴为ROE)

图片:微信图片_20180928183809.png

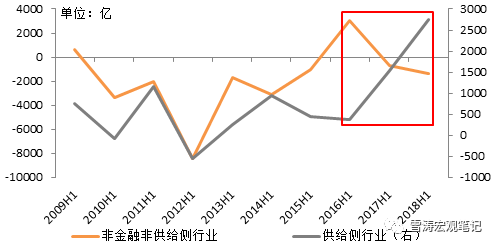

图3:供给侧-非供给侧行业利润差随“PPI- CPI”剪刀差收窄

图片:微信图片_20180928183813.jpg

二、产业周期底部回升,新旧产业更替是产业周期的本质

我们在去年的《二季报里的中国经济》中说,中国经济的产业周期是“宏观的钝化和微观的分化”。2018年,产业周期的宏观数据不再钝化,制造业投资增速触底回升,微观层面我们依然可以看到新经济行业(高端制造业、制造型服务业、高端服务业)的资本开支增速远高于旧经济行业。

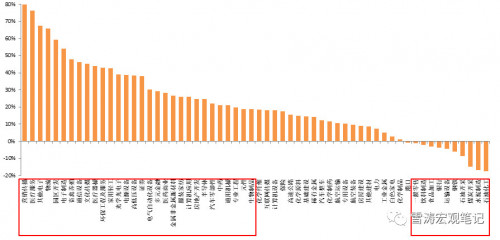

我们在104个申万二级子行业中选取了市值占比最大的前60个,计算近3年(2015-2017)行业资本开支复合增速。供给侧行业扩张乏力,石油、钢铁、煤炭、水泥等行业资本开支增速排名都在倒数前10;新经济行业方兴未艾,电子、通信、计算机、传媒、医药生物、电气设备、环保、物流、新材料、汽车零部件等行业资本开支增速超过20%。

结论:资本开支的扩张并不一定带来立竿见影的盈利提升,但却是产业周期完成新旧更替的必经之路。产业生命周期的不同阶段对应着不同的投资机会,萌芽期注重风险管理,成长期看重研发投入和商业模式,成熟期机会在龙头,衰退期重点是运营效率提升和分红。

具体到行业,我们去年在《站在未来的风口上2》中给出过建议:半导体、互联网、航空物流、软件、生物科技、电子元件、汽车零部件、通信设备、环保等行业,兼具资本投入、利润回报和政策支持,是新经济产业“风口中的风口”。

相关报告:《站在未来的风口上2:风口中的风口》

图4:部分行业近3年资本开支复合增速排序

图片:微信图片_20180928183816.jpg

三、新经济加杠杆,旧经济去杠杆,供给侧行业现金流改善

2018年上半年,非金融上市公司整体资产负债率为60.5%,相比于去年同期的60.3%和前年的60.4%并没有明显变化。和去年的资本开支数据一样,今年的资产负债率数据也存在“宏观的钝化和微观的分化”。供给侧行业经历了涨价修复利润和资本开支收缩之后,资产负债率出现了明显下降。钢铁行业的资产负债率近2年累计下降7.2%,水泥制造业近1年下降14.5%。同时,相当一部分新经济行业的资产负债率出现上升,如电子制造、计算机应用、新材料、医疗器械、汽车零部件等。

图5:部分行业2018H1与2016H1资产负债率对比

图片:微信图片_20180928183818.jpg

受益于涨价修复盈利和资本开支收缩,2018H1供给侧行业(煤炭开采、钢铁、石油开采、水泥制造)的现金流改善最显著。剔除上述行业后,非金融上市公司现金流情况并不算好,2017H2至2018H1的自由现金流量约为-1342亿,为2014年以来最差。经历了2017年的金融去杠杆和2018年上半年的企业去杠杆,非供给侧行业实际处于整体失血状态,能够创造自由现金流的核心资产显得尤为珍贵。

结论:我们在去年的《二季报里的中国经济》和今年的《盘点2017:中国资产重估元年》中都提到过,“创造自由现金流的能力成为衡量资产质量的核心”,“风雨中抱紧核心资产”,今年仍是如此。

图6:供给侧和非供给侧行业的自由现金流分化

图片:微信图片_20180928183821.png

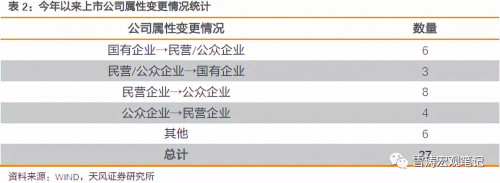

四、民企整体仍优于国企,但优势在迅速缩小

根据WIND数据统计,今年以来有27家上市公司发生了公司属性变更,其中3家从民营/公众企业变更为国有企业。以财务指标作为衡量,可以窥见近年来不同所有制类型企业的经营环境变化。从几项关键指标来看,民企整体仍优于国企,但优势正迅速缩小。

图片:微信图片_20180928183825.jpg

负债支出方面,民企负担明显比国企更重。2016至2018年民企利息支出从不到500亿上升至近900亿,年均增长34%,资产负债率从52.5%上升到54.4%。相比之下,资产负债率更高的国企近2年利息支出增速只有8%,资产负债率还略有下降。

图片:微信图片_20180928183827.jpg

结论:今年以来,环保、增值税、社保、融资组成了一场压力测试,一些民企在快速上升的杠杆率和偿债压力下出现了信用违约甚至破产,而在上市公司范围以外的中小民企受到的挤压可能更大。但另一些民企却在这场压力测试下,展现出活跃的资本开支和做大做强的趋势。仅从投资的角度来说,能在压力测试下存活并且繁荣的民企,更值得长期的关注。

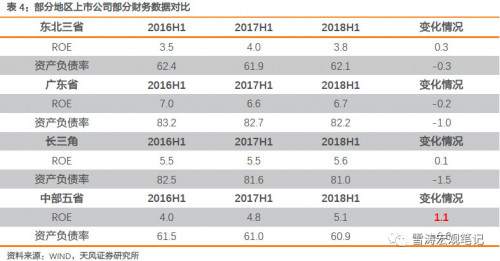

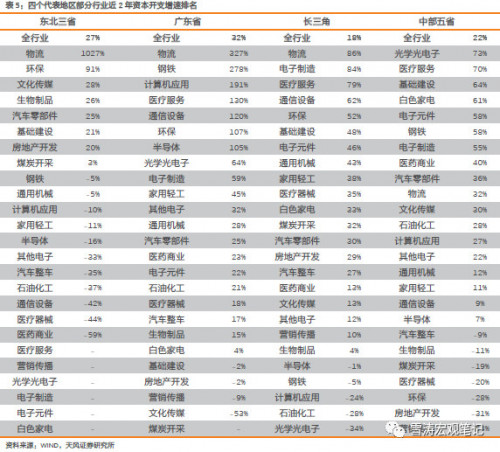

五、沿海地区依然强势,中部五省跟进崛起

上市公司的财报也反映了地域经济发展状况和产业发展趋势,我们选取了国内部分主要地区为样本:东北三省(辽宁,吉林,黑龙江),广东省,长三角地区(上海,浙江,江苏),中部五省(河南,湖南,湖北,江西,安徽)。

从企业盈利状况来看,近3年东北三省、广东和长三角地区的上市公司ROE变化并不明显,盈利显著改善的地区主要在中部五省;资产负债率各地区有不同程度下降,长三角地区近2年降低1.5%。

图片:微信图片_20180928183831.jpg

图片:微信图片_20180928183834.jpg

风险提示

民营企业生存环境长期不能好转;外部技术封锁

申明:感谢作者的辛勤原创!若在本网站转发过程中涉及到版权问题,敬请与管理员联系!以便及时更改删除,谢谢!

扫码加群主申请入群