图片:timg.jpg

图片:微信图片_20181119180924.jpg

1. 明确合并形成商誉每年必须减值测试,不得以并购方业绩承诺期间为由,不进行测试;

2. 要求公司应合理将商誉分摊至资产组或资产组组合进行减值测试,一个会计核算主体并不简单等同于一个资产组;

3.商誉所在资产组或资产组组合存在减值,应分别抵减商誉的账面价值及资产组或资产组组合中其他各项资产的账面价值;

4. 公司应在年度报告、半年度报告、季度报告等财务报告中披露与商誉减值相关的所有重要、关键信息;

5. 会计师事务所应结合商誉减值事项的重要程度及不确定性程度,恰当认定其风险性质,以确定其是否为认定层次的重大错报风险;

6. 评估机构不得以股权、企业价值的评估报告代替以财务报告为目的的评估报告。

关于商誉,初善君早早就写好了排雷锦囊。

一、商誉的产生—-无收购,不商誉

在国内,公司收购资产时支付对价与标的净资产公允价值之间的差额确认为商誉。举个简单的例子,B公司收购A企业,A企业净资产公允价值为2亿,但是B公司花了5亿买了A,那么就需要确认5-2=3亿的商誉。

至于B公司为什么要花5亿去买,因为在A股这样土壤里不仅韭菜多,而且养分充足。

二、商誉现状

从wind导出3381家企业的商誉金额,金额从2013年逐年增长,从该年底的2,140亿增长到2017年上半年的11,915亿元,增长了5.57倍,呈现出爆发增长的态势。商誉金额占净资产的比例由2013年的1.18%增长至2017年的3.97%,看似比例不高,万亿商誉的归宿可能最终都是损益,那么影响的可是净利润。看商誉与净利润的比例,有2013年的8.42%暴增至2017上半年的66%(当然,净利润为半年数据,打折的话为33%)。

图片:微信图片_20181119180942.jpg

如果考虑把没有商誉的企业剔除,把金融业剔除,那么数据就会触目惊心了。这些企业截至2017年上半年度商誉达到10,694亿元,占净资产的比例高达9.14%。而与净利润相比,2016年跟2017年几乎持平,即实现的净利润刚刚好等于商誉余额,一旦发生大规模商誉减值,企业盈利会受到非常大的影响。

图片:微信图片_20181119180947.jpg

分行业来看,商誉占净资产比值较高的是教育业、住宿业和软件业及文体业等。商誉来源并购,而文体娱乐是并购最多的行业之一,尤其是轻资产行业,商誉动辄超过十亿。住宿和餐饮业因为锦江股份和首旅酒店高达100亿的商誉而排名前列。

图片:微信图片_20181119180951.jpg

从单个企业来看,截止2017年半年度,有15家企业的商誉超过净资产,其中超过十倍的分别是纳思达和ST紫光,分别高达19倍和10倍。

三、商誉的后续处理

对于商誉的后续处理,我国新准则规定:企业合并所形成的商誉,应当在每年年度终了进行减值测试。意思是即使过了业绩承诺期,依然需要进行减值测试,商誉广告词:商誉恒久远,减值永不完。由于上市公司对于商誉减值存在较大自由裁量权,同时没有统一的规则,即使存在谨慎性原则,使得使用商誉减值调节利润成为可能。即有些公司收购标的盈利不及预期,公司却不计提减值准备或者公司因当年扭亏无望,便通过大额计提商誉减值来为公司“洗大澡”,为未来业绩增长铺平道路。

自《上市公司重大资产重组管理办法》与《上市公司收购管理办法》修订以来,并购重组大幅增加,而高溢价、高业绩承诺的背景,导致上市公司商誉总值不断攀升。

四、商誉减值

既然每年都要进行减值测试,在万亿商誉悬顶之时,商誉减值也就不可避免了。根据wind数据,2013年-2016年分别上市公司分别计提商誉减值损失17亿、32亿、77亿和101亿,减值金额占商誉总金额的比值很低,在1%左右。看似金额不大,但主要原因还是并购重组多在这两年,且企业一般都三到四年的业绩承诺期,也就是所谓的蜜月期。蜜月期哪一对不是山盟海誓卿卿我我呢,可是蜜月期一过,谁能保证小甜甜不会变牛夫人,又或者你的牛夫人会不会变成别人的小甜甜,到时那是一种怎样的景象呢。

图片:微信图片_20181119180955.jpg

分企业来看,2013年单家最大的减值金额不过1.4亿,并未引起市场关注,2014年的粤传媒1.6亿和宇顺电子2.5的商誉减值可以说开启大额减值的先河,2015年蓝色光标的2.05亿商誉减值把大家的目光彻底引起过来,商誉减值也变成无数人开始担心的问题。下面举几个例子让大家感受一下商誉减值的可怕。

1、粤传媒与香榭丽——你伤害了我,还一笑而过

2014年,粤传媒以发行股份和现金收购的方式收购香榭丽,支付对价为4.5亿元,确认大概1.6亿元的商誉金额。叶玫等20多名香榭丽原股东承诺香榭丽2014年至2016年的利润分别不低于5683万、6870万及8156万元。看似不错的一桩姻缘日后被证明这都是幻像,所以千万别日后啊。

香榭丽2014年和2015年连续两年未完成业绩承诺,其造假事件浮出水面,司法审计鉴定称,在2013年6月30日收购前,香榭丽以虚假合同和未完全履行的合同,虚增含税收入约2.25亿元;在2013年6月30日收购以后,香榭丽继续造假,虚增含税收入约4.16亿元。此外,在2011年至2015年期间,香榭丽公司账面显示净利润约为1.15亿元,实际则净亏损4.33亿元。

因此在2017年4月,粤传媒修正了2014年和2015年两年的财报,修正后2014年粤传媒净亏损为4.5亿元,其中香榭丽净亏损1.53亿元;2015年粤传媒净亏损为0.54亿元,其中香榭丽净亏损为1.33亿元。2017年粤传媒半年报显示,香榭丽的亏损额为4684万元。这次收购把转型中的粤传媒拖入了深渊,就在上个月25日,粤传媒公告称拟以1元的对价转让其持有的上海香榭丽广告传媒有限公司98.61%的股权。不得不采用离婚的极端手段,希望尽早消除这段不成功婚姻的影响。

这个案例中商誉已经不是重点,但是给打算并购的企业提了醒:你看重对方的业绩承诺,对方看重的是你给的现金和可以减持的股票。

2、三泰电子——那些年,牛过

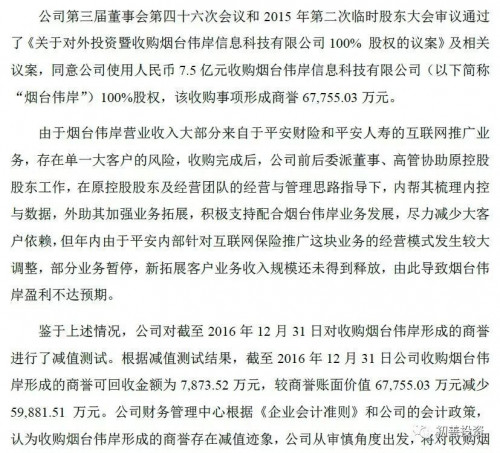

三泰电子2015年是牛股,正所谓:人生得意须尽欢,一日看尽长安花。于是大手一挥公司使用人民币7.5亿元收购烟台伟岸信息科技有限公司100%股权,该收购事项形成商誉67,755.03万元。

然而仅仅过了一年,根据减值测试结果,截至2016年12月31日公司收购烟台伟岸形成的商誉可回收金额为7,873.52万元,较商誉账面价值67,755.03万元减少59,881.51万元。一年减值6亿,什么样子的资产仅仅过了一年,前后估值差异如此大,难道进行了整容。

图片:微信图片_20181119180959.jpg

原来公司15年已经亏损,虽然仅亏损3000万,但是公司16年前三季度已经亏损2.8亿,在2016年公司扭亏无望的情形下,于是再次大手一挥计提商誉减值6亿,最终亏损13亿,恩,估计半辈子赚不回来了。这就是前面提到的:公司因当年扭亏无望,便通过大额计提商誉减值来为公司“洗大澡”,为未来业绩增长铺平道路。

3、勤上股份——韭菜处处都是套路,何况收割韭菜的上市公司

勤上股份2017年2月28日发布2016年度业绩预告称:预计报告期内,公司实现营业总收入83882万元,比上年同期下降1.28%;归属于上市公司股东的净利润47,87万元,比上年同期增长130.74%。

然后一个半月后,公司发布业绩修正预告:现预计2016年度营业总收入84065万元,同比增长-1.06%;归属于上市公司股东的净利润为-396,23万元,同比下降-2010.05%,这算是一念天堂一念地狱了吧。

公司解释造成差异的原因是:公司于2016年度完成对广州龙文教育科技有限公司的收购,本次收购公司资产负债表中形成商誉200,000万元商誉,根据《企业会计准则》规定,形成的商誉不作摊销处理,需在每年进行减值测试,减值金额将计入公司利润表。2016年度由于龙文教育经营情况未达预期,为更加真实、准确地反映公司截止2016年12月31日的资产状况和财务状况,公司对上述商誉减值42,000万元。当然这还不够,应收、在建工程还是一股脑计提一个亿的资产减值损失,合计5.1亿。

我没太想明白公司的套路,毕竟2015年公司还是盈利的,何必一次计提如此多的减值损失。何况公司以前的套路证明自己很会玩市值管理,可能只是想今年洗个澡,压压股价,做个定增什么套路一下小散,万万没想到市场如此不好,复牌就是跌停,直接跌破公司的股权质押的平仓线,不得不再次紧急停牌。

至于现在,那就是另一个值得大书特书的故事了,听说因为借钱补仓,被别人套路,控制权不保。真是A股何处不套路,这大概是无数韭菜走过最长的路了。

五、商誉减值的测试方法及沦为利润调节的原因

根据企业会计准则的要求,资产存在减值迹象的,应当估计其可回收金额,然后将所估计的资产可回收金额与其账面价值相比较,以确定资产是否发生了减值,以及确认相应的减值损失金额。

资产评估方法一般包括市场法、收益法和成本法。市场上一般选择使用现金流量折现法(DCF),即考虑这家被收购公司未来的现金流量,折现到现在的金额即为公司的价值。

DCF方法原理很简单,即将公司以后年度产生的现金流,选择合理的折现率,将现金流折现到现在时点作为企业的价值,然后跟商誉价值比较,看是否需要计提减值。因此DCF的关键一是在于预测企业未来的现金流,即企业的盈利预测,企业现金流越高,折现后的价值越高。二是选择合理的折现率,折现率越高,折现后的价值越低。

由于企业的盈利预测、折现率的选择等等,存在太多的调整,商誉不可避免的沦为上市公司利润调节的手段。

举个栗子。

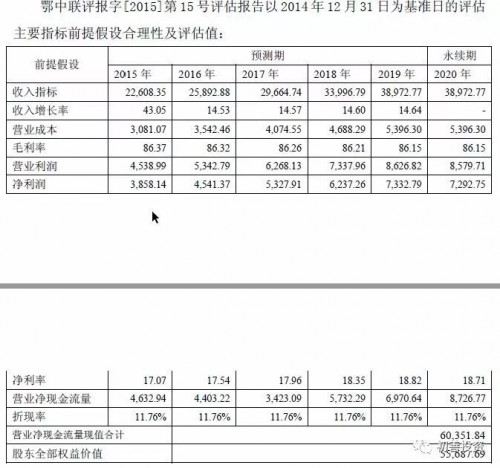

2017年10月10日,益佰制药披露上交所的问询函,其中提到:2013年起,公司多次进行收购,商誉从2012年底的0.53亿元增长至报告期末的21.71亿元,占总资产的比例达到33.04%。期间,你公司未对商誉计提减值准备。其中公司投资贵州益佰女子大药厂有限责任公司、海南长安国际制药有限公司、天津中盛海天制药有限公司、淮南朝阳医院管理公司形成商誉较高,分别为6.05亿元、4.82亿元、4.73亿元和3.63亿元。

女子大药厂等标的公司被收购后的业绩未能达到溢价收购时的预测数。请你公司核实并补充披露:公司2013年至今收购并形成商誉的子公司最近一年又一期的经营情况和主要财务数据,并与溢价收购估值的前提假设和业绩预测情况进行比较分析,说明公司未对商誉计提减值准备的原因及合理性。即上交所要求益佰制药披露商誉减值测试过程,尤其是女子大药厂。

女子大药厂,成立于2000年2月25日,注册资本2,200万元,主要从事中药产品的研制、生产和销售,是中国首家专业服务女性健康的企业。主要产品有妇炎消胶囊、泌淋胶囊、岩鹿乳康片、泌淋颗粒、艾愈胶囊、正心泰胶囊等。女子大药厂的核心产品妇炎消胶囊为国家第一批基药307目录产品,第二批基药520目录产品,2017年新版医保甲类目录产品。2013年6月,公司通过全资子公司苗医药公司以5亿元人民币收购其100%的股权。

我们分年份来看,2013年收购女子大药厂时,预测2013年、2014年、2015年和2016年的净利润分别为3391万元、4479万元、5971万元和7715万元。

公司2013年实现3566万元的净利润,超过预期3391万元,未计提减值。但是2014年仅实现净利润2980万元,仅实现2013年预测净利润的66%,依然未对商誉进行减值;2015年实现净利润1417万元,仅实现2013年预测净利润的32%,依然未对商誉进行减值;2016年实现净利润3112万元,仅实现2013年预测净利润的52%,但是公司依然未对商誉计提减值。

那么益佰制药是怎么做到不减值呢?根据商誉减值的具体方法,益佰制药在现金流预测时只需要提高净利润和选择较低的折现率基本就能实现商誉不减值的目标。益佰制药2013年、2015年和2016年做现金流预测时,预测净利率为12.19%-13.76%区间、17.07%-18.82%区间和24.6%-31.47%区间,折现率分别选择12.39%、11.76%和11.25%。大家发现问题了吧,企业预测的净利率都翻倍了,折现率同时逐渐降低,在此种情况下,折现后的价值自然水涨船高,自然无需减值。

图片:微信图片_20181119181003.jpg

图片:微信图片_20181119181007.jpg

图片:微信图片_20181119181011.jpg

当然企业预测如此高的净利润自然有一套说辞,选择折现率自然也能自圆其说。作为A股的韭菜,你能如何。还是那句话,商誉不可避免的沦为上市公司利润调节的手段,大家在选择上市公司时,一定小心,能避开尽量避开,一旦企业盈利不及预期或者企业想洗澡,悔之晚矣。

六、如何通过上市公司财报扫雷“商誉”

商誉减值测试一般在年底,因此年底是商誉减值的高发地带,在三季报披露的季节,在这个你持有的股票可能存在商誉的时候,你就要一万个小心。万一你买入的股票忽然年底时要计提大额的商誉,那么一切看似美好的业绩都是假象。

如何根据现有的情况来分辨上市公司可能存在业绩大反转呢?首选的条件是该上市公司商誉的账面余额较净资产比例较高,这里我选取商誉金额占企业净资产比例高的两家企业,给大家说明如何根据现有信息判断上市公司是否可能存在减值。

1、 南京新百

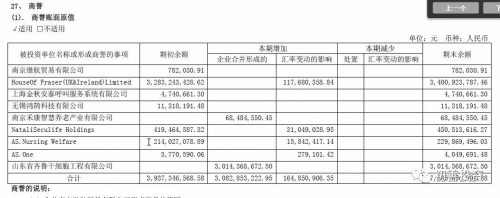

南京新百的商誉金额一直很高,从2014年就有35亿趴在账面上,2017年半年报商誉金额更是高达72亿。作为一家零售业公司,南京新百的商誉到底是收购什么什么得来的呢?

找到公司半年报附注里的商誉明细。明细显示,公司的商誉构成主要是两家公司,House OfFraser(UK&Ireland)Limited的34亿商誉和山东省齐鲁干细胞工程有限公司的30亿商誉,由于后一个为2017年收购形成的,我们暂不考虑。

图片:微信图片_20181119181015.jpg

经查询,HOF类似于各大百货公司,其门店分别位于英国境内59家、爱尔兰1家、中东城市阿布扎比特许经营店2家,大多数门店位于其所在城市的核心商圈。HOF主营销售模式的分为自有品牌、采购品牌和特约品牌,供应商涵盖各类国际知名品牌和特约品牌。HOF还拥有运营多年的网上销售平台(www.houseoffraser.co.uk),消费者线上下单,平台提供“送货上门”或“实体店提货”的配送方式,提升服务标准,增进顾客的购物体验,抢占市场份额,扩充销售渠道。

但是我们知道零售业近几年收到网上购物的冲击,在商誉价值如此高的时候,存在减值风险。这时候就需要我们从披露信息查找HOF的盈利能力了,2017年半年报显示,HOF上半年净利润居然为亏损3.8亿,而且2016年上半年也是亏损3.2亿。但是并没有发现公司计提商誉减值。

图片:微信图片_20181119181019.jpg

为了了解公司2016年的商誉减值情况,查看公司2016年的年报,发现HOF2016年实现净利润4773万元,而且2015年是亏损的,亏损金额1437万元。在此情形下,公司为什么没计提商誉减值呢?

图片:微信图片_20181119181023.jpg

公司2016年披露:根据未来的财务预算,采用了一个时间跨度为五年的现金流量折现模型,将商誉和净经营资产的账面价值与预测的现金流量折现结果进行比较。预测使用的假设主要包括折现率、增长率,以及成本和销售价格的预期变动,同时充分考虑公司业务的固有风险。现值计算的关键参数为:五年期之后的现金流量增长率为2.2%;现金流量预测的税后折现率为8.8%,相当于税前折现率约11.2%。经测试,公司管理层认为,商誉无需计提减值准备。翻译一下就是:做了减值测试,没发现减值。

不知道大家心中怎么想,减值与否完全看公司自己的说法。当然由于没有更多的数据,定论还不好下,看南京新百接下来如何处理HOF的34亿商誉了。但是对于广大的投资者来说,还是小心为妙。

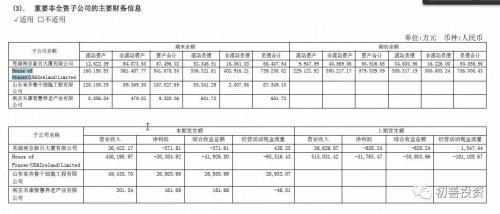

2、 掌趣科技

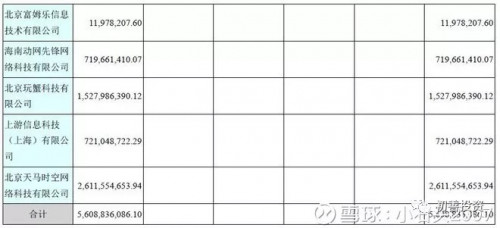

掌趣科技作为女人最羡慕的买买买大户,2017年半年报显示商誉账上金额高达56亿,其中最大的为四家公司:北京天马的26亿、北京玩蟹的15亿以及海南先锋和上游信息的各自7亿。看着这么大的商誉金额,就为他们捏了一把汗,一旦减值,企业怎么受得了啊。(原谅我这颗悲天悯人的内心)。

图片:微信图片_20181119181027.jpg

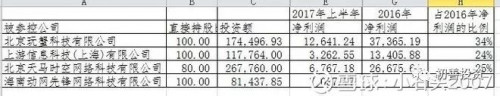

年报会不会计提商誉减值,我们需要看这四家公司的盈利情形了,好在企业也毫无保留的披露了。半年报披露,北京天马上半年实现收入1.36亿元、净利润6767万元;北京玩蟹收入2.11亿元,净利润1.26亿元;海南先锋实现收入1.46亿元,净利润7037万元;上游信息实现收入6551万元,净利润3262万元。数据是空洞的,我们不知道是不是可能要计提减值,但是我们可以跟2016年年报比较来看。

图片:微信图片_20181119181031.jpg

我们把这些数据跟公司2016年报比较,真是吓了一跳。把四家公司盈利情况整理如下:北京天马今年上半年实现得净利润仅占2016年的四分之一,上海信息占比24%,北京蟹玩占比34%。我都不想去了解其他的了,比如是不是季节性因素导致的。今年啊,掌趣科技这个雷貌似很高。

图片:微信图片_20181119181035.jpg

当然作为负责任的写手,我还是找了找这几家公司的信息,根据天马时空交易对方与掌趣科技签署的《发行股份及支付现金购买资产协议》,承诺天马时空2015年、2016年、2017年实现的净利润分别不低于2.11亿元、2.59亿元、3.30亿元。半年度一努力完成了20%。

根据上游信息交易对方与掌趣科技签署的《发行股份及支付现金购买资产协议》,承诺上游信息2013年度、2014年度、2015年度、2016年度实现的净利润分别不低于0.75亿元、1.25亿元、1.56亿元、1.90亿元。根据玩蟹科技交易对方与掌趣科技签署的《发行股份及支付现金购买资产协议》,承诺玩蟹科技2013年度、2014年度、2015年度、2016年度实现的净利润分别不低于1.2亿元、1.6亿元、2亿元、2.4亿元。原来上游信息和玩蟹科技都过了业绩对赌期,难怪有点儿肆无忌惮。

对掌趣科技来说,2017年年报想过关有点难,我们拭目以待吧。

相信通过以上的分析,大家大概掌握了节奏,还等什么,赶紧去看看自己手上的股票有没有商誉雷,别到时候被洗澡了还后知后觉。

七、假如收购了一家优秀企业又如何?

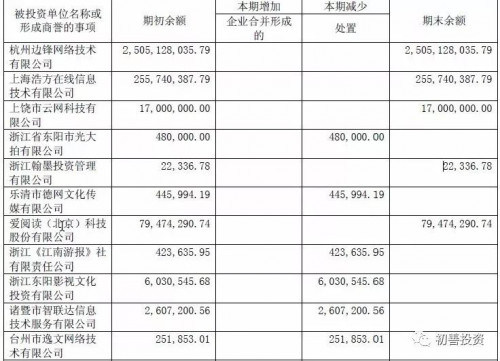

浙数文化从2013年账上就趴着28亿的商誉,五年了,出于好奇,我查看了公司的半年报,其中杭州边锋的商誉金额占比90%以上,达到了25亿。大一时作为网吧一族,每次去网吧都有一个边锋游戏平台,虽然一直不用。

图片:微信图片_20181119181039.jpg

杭州边锋的主要业务是棋牌、竞技和桌游,整理发现杭州边锋的业绩是出奇的好,浙数传媒2012年收购边锋以来,每年均超额完成业绩承诺,即使在过了业绩承诺的2016年,边锋也实现了让人艳羡的3.6亿净利润。

统计发现杭州边锋四年半累计实现营业收入32.44亿元,净利润14.22亿元,这对于边锋25亿的商誉,已经实现了57%,已经是见过上市公司里实现非常完美的企业了。自然无需计提商誉减值。

但是在现有准则之下,仍需要每年对边锋的商誉进行减值测试,即使你以前业绩完成的再好,商誉减值看的是未来。由于手游行业大发展,PC端游戏不可避免的陷入下滑,我们发现边锋2016年实现的收入已经大幅下滑了2亿,从现在来看,2017年边锋的收入和净利润会继续下滑,那么商誉减值风险依然存在。因此我依然觉得现在商誉的会计处理存在改进的空间,不然商誉一直放在报表里,总会有出事的一天。

当然,企业自然有处理的方法,比如杭州边锋的处理,其2017年宣布以10亿现金收购棋牌公司天天爱,三年承诺业绩累计5亿。在这种情形下,深圳天天爱被并购后的承诺净利润数为:2017年、2018年、2019年经审计的净利润分别不低于人民币12,500万元、人民币16,300万元、人民币21,200万元。天天爱实现的净利润应该会包含在杭州边锋内,自然到2019年减值风险就很低了。这也给不少上市公司提供了思路啊。

此外,我查阅美的集团的半年报,发现其商誉里有以前收购小天鹅的13.6亿商誉,这对于美的集团本身来说,也算不上大事,何况今天刚刚涨停的小天鹅今年的净利润可能就超过13亿了。

但是一万亿里面的商誉里,有几个是美的集团与小天鹅的组合呢?

八、收购时如何减少商誉金额

上面说过,公司收购资产时支付对价与标的净资产公允价值的差额确认为商誉,意思就是A企业净资产账面公允价值2亿,但是你花了5亿买了它,那么就需要确认5-2=3亿的商誉,此类均指控股收购。那么在此情形下,企业有没有方法尽量减少商誉的账面金额呢。

当然可以,你把A企业的收购价格压低就可以了,你不花5亿,花4亿,商誉就可以减少10000万了,但这种方式不再本文讨论之列。本文讨论的是通过一步控股,然后购买少数股东权益方式来相对减少商誉的账面价值。

什么意思呢?还是A企业,现在你买的时候估值5亿,你买60%的股份,那么你只需要花3亿,确认的商誉是3-2*0.6=1.8亿,一段时间后,再购买剩余股份,此时就无需确认商誉,持有A公司100%的权益确认的商誉确只是1.8亿,减少了1.2亿。为什么可以这样子呢?第二步购买时购买价格超过净资产公允价值的部分去了哪里?

因为准则是这么规定的。CAS33合并财务报表第四十七条规定:母公司购买子公司少数股东拥有的子公司股权(A公司其余40%的股权),在合并财务报表中,因购买少数股权新取得的长期股权投资与按照新增持股比例计算应享有子公司自购买日或合并日开始持续计算的净资产份额之间的差额,应当调整资本公积(资本溢价或股本溢价),资本公积不足冲减的,调整留存收益。简单理解就是收购少数股东的那部分权益不需要确认商誉,而是把这部分与收购公司所有者权益中的资本公积抵消。

比如还是A公司,在收购A公司60%股份半年后,收购剩余40%的股份,此时A公司估值仍为5亿,那么40%的股份你需要2亿购买,与净资产2*0.4=0.8亿的差额无需确认商誉,只需要冲减收购公司的资本公积(所有者权益)即可。这部分商誉去了哪里呢?可以理解收购公司用自己的所有者权益冲销了。

在实务中,这种操作相对较少,主要是因为抵消的资本公积等于减少了公司的净资产,对很多轻资产公司来说,本身净资产就较低,这么做对公司的信誉等带来消极影响。商誉金额可以无限大,净资产不能少。

在a股,这样分步收购的案例并不多,多集中于重资产且资产规模较大的企业,净资产金额小的企业根本不敢也不会这么玩。

举个栗子。锦江股份收购Keystone就是一次购买81%的做法。Keystone你们可能不知道,但是它旗下的酒店老司机们肯定耳熟能详,七天、麓枫、喆啡、潮漫、希岸、欢朋等 15 个酒店类品牌均为keystone旗下酒店。锦江股份2015 年 9 月公司作价82.69 亿元现金收购keystone 81%的股权(100%股权价值 102 亿元),此次共计确认商誉57亿。锦江股份2017年 10 月 20 日发布公告,拟作价 12.05 亿元现金收购控股子公司铂涛的少数股东 PrototalEnterprises Limited(实际控制人何伯权)持有的keystone 12 %的股权。本次交易完成后,公司持有keystone的控股权将从 81%提升到 93%,本次交易方案标的资产 100%股权价值 107 亿元。截至 2017 年 6 月底,资产总额 71.3 万元,净资产 36.4亿元,因此此次无需确认商誉,只需要冲减锦江股份2017年的净资产12.05-3.64=8.41亿元,这对于净资产140亿左右的锦江股份来说无足轻重。

结语:商誉会是未来A股投资中您不得不了解、关注、回避的话题,越早了解对您的投资会越有利。而商誉的形成和减值何尝不是一个个有趣的故事,只要您愿意去了解,商誉就是人生。

申明:感谢作者的辛勤原创!若在本网站转发过程中涉及到版权问题,敬请与管理员联系!以便及时更改删除,谢谢!

扫码加群主申请入群