图片:微信图片_20191216180704.jpg

亏损金额上亿,在香港起诉,向信托管理公司索赔,历时九年。

结果究竟如何?

今天来看,一起中国富豪带来的国际重磅案例。

1

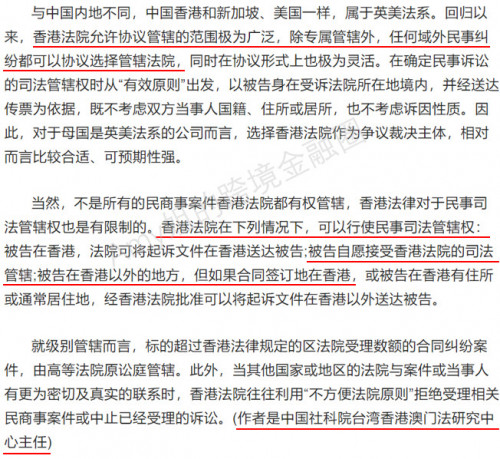

离岸信托资产谁来管

2005年,张先生与妻子纪女士找到星展银行(香港)的信托服务部门,随后在英属领地泽西岛设立离岸信托(应该是在香港签署协议设立;准据法是泽西信托法),企图寻求英美法系庇护,提前规划遗产的继承。

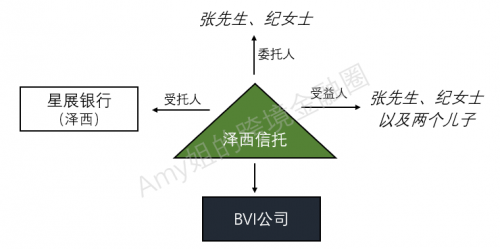

信托架构

信托的受托人,是星展银行(泽西)(星展银行(香港)在泽西设立的子公司),受托人负有管理信托资产的责任。

信托的受益人,则是夫妇本人和两个儿子。

信托资产,是纪女士设立在另一英属领地(BVI)的离岸公司(以下称“BVI公司”)的股份。

图片:微信图片_20191216180707.png

△图:张先生夫妇离岸信托架构

而后,中国富豪热衷干的事来了。

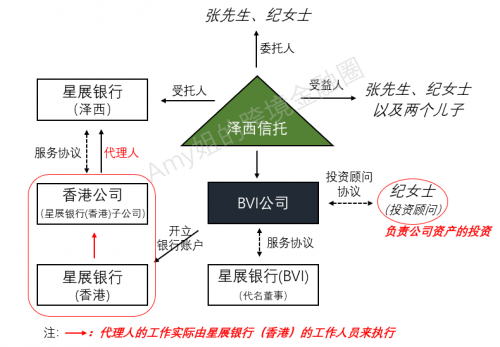

信托设立同时,各方通过协议,安排了信托的行政运营工作,以及信托资产的管理工作。

1、纪女士与BVI公司签署协议,将自己任命为投资顾问;

2、信托受托人任命星展银行(BVI)(同样是星展银行(香港)的子公司),作为BVI公司的代名董事;

3、星展银行(香港)在香港的另一家子公司,则成为受托人的代理人。

图片:微信图片_20191216180709.png

至此,离岸信托的架构搭建完成。

作为金融领域的专业人士,成为BVI公司的投资顾问后,纪女士能够代表公司董事(星展银行(BVI))发出投资指示,即信托资产实际上是由她在管理。

2

签“免责条款”

受托人负有管理信托资产的责任,但富豪想自己管理,出事了怎么办?

双方为此在信托契约中签了“免责条款”。

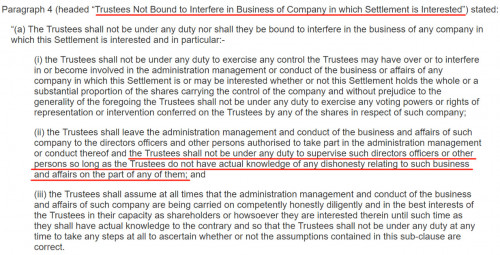

“免责条款”一般称为反巴特利特条款(anti-Bartlett),由于受托人有责任为受益人的利益管理信托资产,而信托设立人不希望受托人干预,便以此条款来允许受托人免于承担管理义务。

在信托契约中,

除了声明受托人对BVI公司的管理无权干涉,以及无需尽任何义务,还声明了受托人对信托基金的任何损失都无需承担责任。

此后,受托人也从未撤销纪女士约500笔投资交易中的任何一笔(即使想撤销依据契约也干涉不了)。

看似万无一失。

3

巨额亏损

2005年1月至2008年3月,纪女士管理的BVI公司在每个财年都实现了盈利(三年的投资收益分别为32%,18.3%,26.6%)。

因此,BVI公司从星展银行获得了越来越大的贷款额度。2008年,纪女士开始将大量资金进行到外汇交易中(主要是澳元)。

直到2008年8月,BVI公司的贷款额度近1亿美元,是其净资产的3倍,且此时纪女士已经购入价值8300万美元的澳元。

图片:微信图片_20191216180712.jpg

但随后,汇率风险爆发了。

澳元下跌,纪女士不愿意抛售止损。

早已就外汇风险警告过纪女士的星展银行(香港)的客户经理(BVI公司开银行账户的客户经理),此时建议纪女士引入一种金融工具(累沽期权),作为逐步退出澳元的策略。

客户经理建议纪女士购买累沽期权(decumulator),即在未来一段时间内分多期以约定价格出售一定数量的澳元得到美元,所以澳元持续下跌时,亏损不会一直扩大。但当澳元汇率跌破一定位置时,不再出售澳元,反而必须买入一定数量的澳元。

结果,纪女士还真买了三份累沽期权合约(由纪女士决定,受托人只是事后批准)。

但不久之后澳元汇率便跌破了合约约定的某个位置,她不得不出售BVI公司账上的澳元,追加账户的保证金(根据合约此时必须购入澳元)。

引入累沽期权合约的纪女士,不仅没能避开汇率风险,反而蒙受了更大的损失。

图片:微信图片_20191216180715.jpg

谁来担责?自己?

4

在香港起诉受托人

张先生夫妇想到了起诉受托人,但“免责条款”怎么办?

事实上,“免责条款”所规定的免责,是有条件的。即如果BVI公司的管理涉及不诚实行为,而受托人知情,就拥有监督的责任。

图片:微信图片_20191216180718.jpg

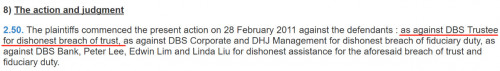

因此,2011年张先生夫妇以受托人不诚实、违背职责为由,在香港起诉受托人。

图片:微信图片_20191216180721.jpg

但是,在泽西信托架构下,信托资产是BVI公司的股份,香港法院是否具有管辖权?

由于信托契约订立地可能是在香港,或者信托契约中约定了解决争议的管辖法院,或者受托人自愿提交了管辖权,如果是这些情况,香港法院可具有管辖权。

图片:微信图片_20191216180724.jpg

Anyway,张先生夫妇的诉讼成功被香港法院受理。但是,仍然必须根据泽西信托法来审判。

5

怎么判?

起初,香港高等法院同意了张先生夫妇的索赔,判定受托人和BVI公司的董事支付赔偿。

“免责条款”失效?

不,而是受托人违背了不包括在“免责条款”里的高级监督责任。

为审理此案,香港法官还参考了泽西法律专家的意见,最终认定,受托人没有否决下面三件事,违背了高级监督责任。

1、同意提高信贷额度至1亿美元;2、同意纪女士购入价值8300万美元的澳元;3、同意纪女士买入累沽期权合约。(都是事后批准)

终局?

事实上,受托人在纪女士面前,一没有权力,二是自己还多次对她警告过外汇风险,于是上诉。

近日,香港终审裁决,受托人不负有不包括在“免责条款”里的高级监督责任,也没有违背责任。

以此,裁定信托资产亏损由张先生夫妇自己承担。

图片:微信图片_20191216180726.png

终审判决的焦点,其实就是“免责条款”之外,受托人到底有没有高级监督责任,以及是否违反了这项责任。

一一来看,

首先,受托人没有高级监督责任。

纪女士为了自己管理信托资产,通过签“免责条款”,受托人的管理职能已经下放,监督责任也被免除。

如果因为有高级监督责任,想要否决纪女士的交易,就是介入了BVI公司的管理,违反了“免责条款”的规定。

其次,受托人不违反任何责任。

1、针对之前法官的看法,终审法官认为,受托人同意提高信贷额度并不导致信托资产的损失;同意购入澳元,是纪女士预期汇率反弹的投机行为,而信托契约里批准投机性质的投资;同意纪女士买入累沽期权合约是为规避汇率风险,汇率不跌破一定位置时是有利的;

2、受托人同意的所有交易,其实都是纪女士自己决定的,而且都是交易达成之后才通知并批准的;

3、纪女士本身就是一个经验丰富的投资者。她多次被提醒多元化投资分散风险,澳元达到历史高位时也被提醒减少仓位,但她一贯反对所有建议。

所以,受托人仍受到“免责条款”保护,信托亏损由张先生夫妇自己承担。

由于是香港终审法院作出的判决,此案也就此盖棺定论。

后记

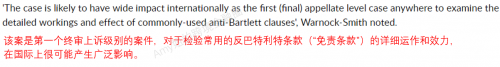

此案一出,全球离岸信托界人士,以及全球的富豪,都纷纷瞩目。

因为这是所有司法管辖区内,关于离岸信托“免责条款”(反巴特利特条款)效力的第一个终审上诉级别案件。

图片:微信图片_20191216180729.png

这起案例,在英美法系各司法管辖区下,将可能成为被遵循的先例。

英美法系,有遵循先例的原则。以前判决中的法律原则,对以后同类的案件具有约束力。

为了受“免责条款”保护,条款会越来越细致,受托人会越来越小心。。。

信托资产亏损谁来担责?中国富豪们要注意了。

申明:感谢作者的辛勤原创!若在本网站转发过程中涉及到版权问题,敬请与管理员联系!以便及时更改删除,谢谢!

扫码加群主申请入群