图片:timg (2).jpg

图片:微信图片_20190104171506.jpg

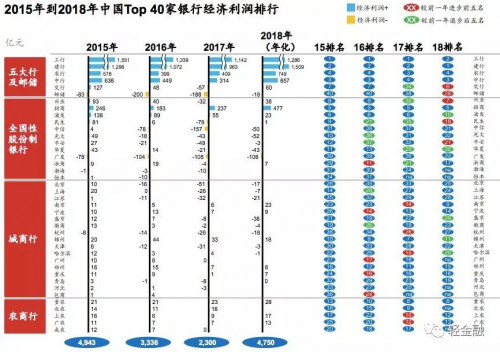

近日,麦肯锡发布了《中国Top 40家银行价值创造排行榜(2018)》,40家纳入分析的银行包括6家大银行(分别是四大国有银行、交行和邮储银行)、12家全国性股份制银行、17家规模较大的主要城商行以及5家规模最大的农商行。

麦肯锡全球资深董事合伙人曲向军认为,未来三年或者五年,银行业会有两大重大趋势:一是分化更大,好的银行会更好,差的银行会很差;二是,中国银行业很可能会存在重大的并购的机会。

一、银行利润创造能力持续走低

自2015年至2017年,银行业的经济利润持续下滑。2017至2018年, 国内银行面临更严峻的挑战。

麦肯锡在报告中指出,国内银行经济利润创造能力近年持续走低,主要源于三大挑战:

1、银行利差收益和中间收入持续下降,收入增长整体乏力,经济利润缺乏增长抓手(40家银行的净利润收益率由上一年度的1.88%下降至今年的1.85%);

2、大部分银行依然依赖重资产模式驱动规模增长,有碍银行创造经济利润(风险加权资产增速大幅超过资产增速,风险加权资产较上一年增长约8.6%,相应的总资产增速仅为5.6%);

3、行业监管趋严,金融杠杆收缩,导致资本受限,多数银行已经无法支撑高资本的成长模式。

上述挑战增加了银行未来的不确定性。麦肯锡去年就提出,未来3年将是中国银行业转型生存的关键时期, 银行亟需从规模银行转型为价值银行。展望未来,挑战或将更为严峻。

麦肯锡进行的压力测试显示,在不良贷款率(以2017年1.74%为基准)继续上升20%的情景下,银行平均ROE将下降1.5%~2.7%;将会有28家主要银行的经济利润为负,仅10家银行经济利润为正。

目前颇让银行头疼的还有资本补充的问题。目前有些银行一年规模扩大10%,利润和收入才增加不到2%,问题较为严峻。

麦肯锡发现,2015年,40家银行中有4家未能创造股东价值,2016年该数字增至13家,2017年更是达到了22家。该严峻形势在本年度终于有所改观,截至2018年上半年,仅有15家银行未给股东创造经济利润。

从四大类银行来看,2017年六大行整体经济利润下降达16.8%;12家全国股份制银行整体经济利润由正转负;17家主要城商行整体经济利润同样转负,达-129亿元人民币;仅5家主要农商行同比提高5.3%,是四类银行中整体经济利润唯一得到提升的一类。

图片:微信图片_20190104171510.jpg

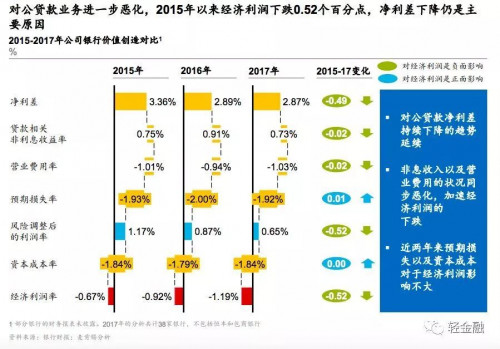

二、对公毁灭价值,零售价值巨大

与前两年相比,2017年银行业的贷款规模进一步增长,但贷款相关的经济利润却下降了2985亿元人民币。经济利润下滑主要来自净利差的缩减,主因是利率市场化。而利率市场化对于公司银行贷款组合影响尤为严重,使得对公贷款业务持续恶化,净利差连年下跌。

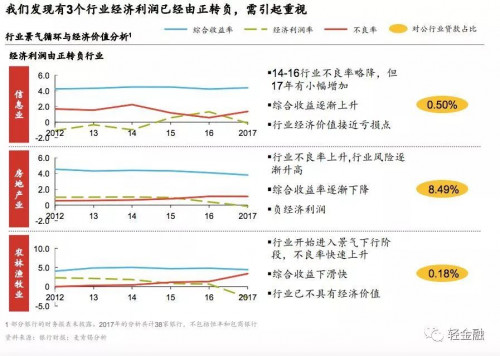

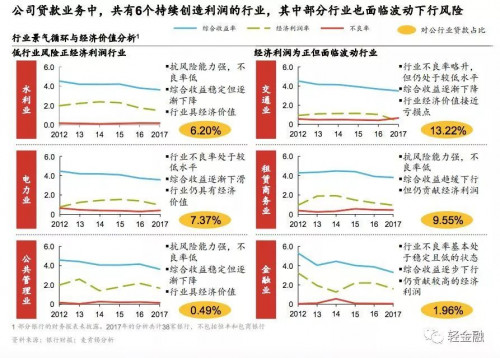

图片:微信图片_20190104171514.jpg

图片:微信图片_20190104171517.jpg

图片:微信图片_20190104171520.jpg

图片:微信图片_20190104171523.jpg

相比之下,零售贷款经济价值巨大: 共有30家银行的零售贷款经济利润为正,经济利润更是直接和银行的零售贷款占比成正比。

图片:微信图片_20190104171528.jpg

图片:微信图片_20190104171531.jpg

三、大量农商行和城商行将被并购

“国内银行经济利润下滑是普遍现象,但相较于大行和农商行,股份行和城商行受到的冲击最大。”曲向军表示。

麦肯锡认为,一番马太效应作用后,未来3年中国银行业的一大主题是“并购”,数量巨大的城商行和农商行会是被并购一方。股份行和城商行“受灾”更严重原因如下:

一是因为股份制银行和城商行的市场集中在一线城市和发达城市,竞争激烈,定价市场化对其影响很大,有些股份行甚至利差低至1.6%,远低于银行业平均利差水平。

二是因为存款没有四大行稳定,存款的成本在大幅上升,而在监管要求下贷款利率在下降,加剧了利差缩窄。并且因去杠杆和资管新规等监管要求,中收也在下滑。

三是没有做到资本高效配置,这方面需要转向打造价值银行,精细化配置资源,盯紧创造利润最多的行业和客户。

四是风险偏好过高,因为长期容忍高风险,为了抢占市场做“别人不敢做的业务”,所以城商行和股份行的不良资产积压,逾期贷款率业内平均是5%,而这两类银行中很多都超过8%,不良的包袱很重。

但曲向军也提到,股份行和城商行中也有分水岭,个别银行在零售方面较为突出,抗压能力明显提高。

同时,在并购这些银行之前,将成为股东的银行应当“修炼内功”,包括抗风险能力、定价能力、科技能力、管理能力,推动董事会管理架构。

申明:感谢作者的辛勤原创!若在本网站转发过程中涉及到版权问题,敬请与管理员联系!以便及时更改删除,谢谢!

扫码加群主申请入群