图片:timg (3).jpg

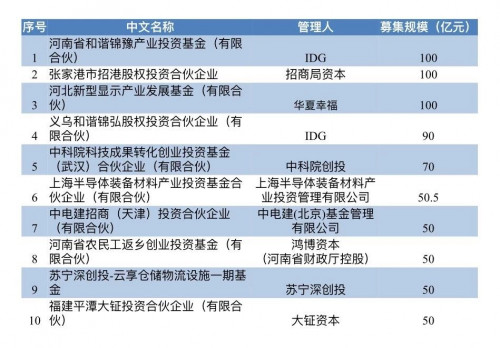

根据CVSource数据终端统计,2018年一级市场募集金额最大的十只基金如下:

图片:微信图片_20190109191149.jpg

以上十只基金中,有七只基金政府为主要出资方之一。总规模100亿元的河南省和谐锦豫产业投资基金(有限合伙),30亿元出资来自河南省财政厅。河南省农民工返乡创业投资基金(有限合伙),几乎全部为财政出资。

除了财政直接出资外,包括央企、城投公司在内的国有企业也非常活跃。以上十只基金中有6只基金,国有属性的资金占到了总基金规模的一半以上。总规模50.5亿元的上海半导体装备材料产业投资基金合伙企业(有限合伙),集齐了PE国家队、地方城投公司、国有控股上市公司,100%的资金为国资属性。

国资还有一个值得注意的趋势是,不再仅仅居于幕后出任LP,还走到台前成为GP。以上十只基金的GP,半数是国有控股背景,其中三家是最近一年成立的。

二:2018年发生了什么?

不难发现,在2018年要想募集基金,寻求政府出资几乎是必要条件。2018年是一个转折之年,对于一级市场而言,这一转折首先是流动性的转折。

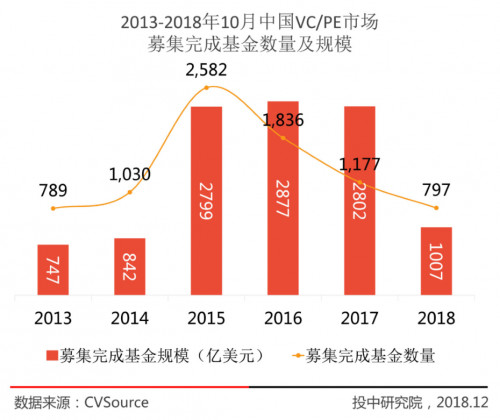

在募资端,2015年至2017年的三年是大放水的三年。这三年间,每年募集完成的基金规模都接近2万亿元人民币,三年募集了将近6万亿元资金。当然其中还要剔除交叉投资等难以避免的统计误差,但无论如何这是一个天文数字,这是一级市场一切击鼓传花游戏赖以持续的基础。

图片:微信图片_20190109191654.jpg

人民币基金在这三年的跃进式发展,无疑受益于“双创”的大环境。创业投资过去是一“小众”生意,属于金融边缘群体。有现在被称为“大佬”VC投资人自嘲,过去金融行业开会,坐前面的都是券商、公募,后面点的是私募,我们创投都是坐最后面角落的地方。但如今不一样了,经过“双创”的洗礼,创投来到了舞台中央,一下子成了中国“高净值人士”的新爱好。

不过若追究最直接的动因,则非政府引导基金莫属。政府引导基金正是在2015年开始在全国范围内遍地开花,带动了人民币基金的跃进。

图片:微信图片_20190109191700.jpg

在股票等资产泡沫破灭,P2P暴雷,以及资管新规等一系列因素的影响下,高净值个人、上市公司、银行通道等一级市场传统的募资渠道纷纷告急,国资的重要性愈发突出。2018年的资本寒冬突如其来,把很多GP晾在了沙滩上。实际上,不光是前面所列的大基金中国资在唱主角,对于中小基金而言,国资也成了救命稻草。一家2016年成立的PE机构合伙人告诉投中网,他们在2017年10月启动二期基金募集,很快就确定下60%的份额,于是满心以为没问题了。结果进入2018年之后,形势急转直下,不仅剩余40%就是募不到,已确定的60%里面也出现了跳票。最终,他们主动寻找了某地政府引导基金解决问题。

三:美国VC没有寒冬

实际上,2015年至2017年的一级市场繁荣并非中国的独有现象。美国风险投资协会与Pitchbook联合发布的报告显示,从2014年开始,美国VC市场迎来了史上最好的一段时期,募资规模连创纪录。

图片:微信图片_20190109191704.jpg

(来源: Pitchbook、NVCA)

在这一时期内,美国一级市场催生出了一批超级独角兽。它们在一级市场大量融资,享受超高估值,却迟迟不肯IPO。现在来看,美国一级市场的这一轮繁荣也到了阶段性清算的时刻,Uber、Airbnb、Wework等最大的独角兽都在计划上市,定价前景并不被看好。

不过,2018年前三季度,美国VC基金募资额达320亿美元,预计全年数据将很可能超过2017年,延续自2014年以来的繁荣。相较于中国市场,美国VC市场少了些大起大落。

考察退出数据,美国VC市场仍然是非常良性的。过去十多年间,美国VC行业大体保持了1:2的募资退出比。从2016年至2018年前三季度,美国VC行业募集了3862亿美元资金,同期退出金额则高达8641亿美元。按美国VC期项目平均6年左右的投资周期计算,平均年化收益在14%~15%之间,这是一笔算的过来的账。

图片:微信图片_20190109191708.jpg

(来源: Pitchbook、NVCA)

相较之下,中国一级市场在三年放水期募集的数万亿元,能退出收回多少,则要打一个大问号了。虽然目前中国VC/PE行业没有可用的退出数据,但是举目四望却是凄风苦雨。人民币基金依赖IPO,而2018年A股IPO审核标准抬高之后,这条路不再通畅。那些成功IPO的项目,回报也普遍不理想,华大基因这样的明星项目甚至出现了估值倒挂。

达晨财智总裁肖冰就认为,中国创投很可能迎来全行业整体亏损,募到的钱和退出的钱对不上。在2018年初的一次论坛上,肖冰表示2017年投出去的一万多亿,相当一部分未来肯定是收不回来的。

金沙江创投总经理朱啸虎于1月5日在朋友圈发文称,中国2018年的风险投资可能第一次超过1000亿美元,其中最大的一笔是6月蚂蚁金服140亿美金的融资。朱啸虎称,2018年中国全年获得的外资投资可能也只有1500亿美金左右,TMT的风险投资已经成为中国获得外资投资的最主要渠道,这其中还不包括互联网企业在美国香港上市的融资。

申明:感谢作者的辛勤原创!若在本网站转发过程中涉及到版权问题,敬请与管理员联系!以便及时更改删除,谢谢!

扫码加群主申请入群