万达商业作为国内商业地产的龙头企业,为何被国外评级机构下调评级?从万达被国际评级机构下调评级的原因中,能否给出2018年房地产行业主体信用资质变化的启示?图片:01120002.jpg

【天风研究·固收】 孙彬彬/高志刚/苏雯

摘要:

2017年9月末至今年年初,万达商业地产的海外评级陆续被国外评级机构下调。自万达商业有海外评级以来,这是首次被下调至投机级。

固收人和股票人眼中的房企不一样,从万达被国际评级机构下调评级的几个关注点,本文谈谈固收人对地产债的几点思考:(1)转型之难;(2)融资收紧;(3)离岸流动性风险。

从固收人的视角,本文由万达评级下调引申出对地产债的思考和探讨。

万达商业境外评级变动情况

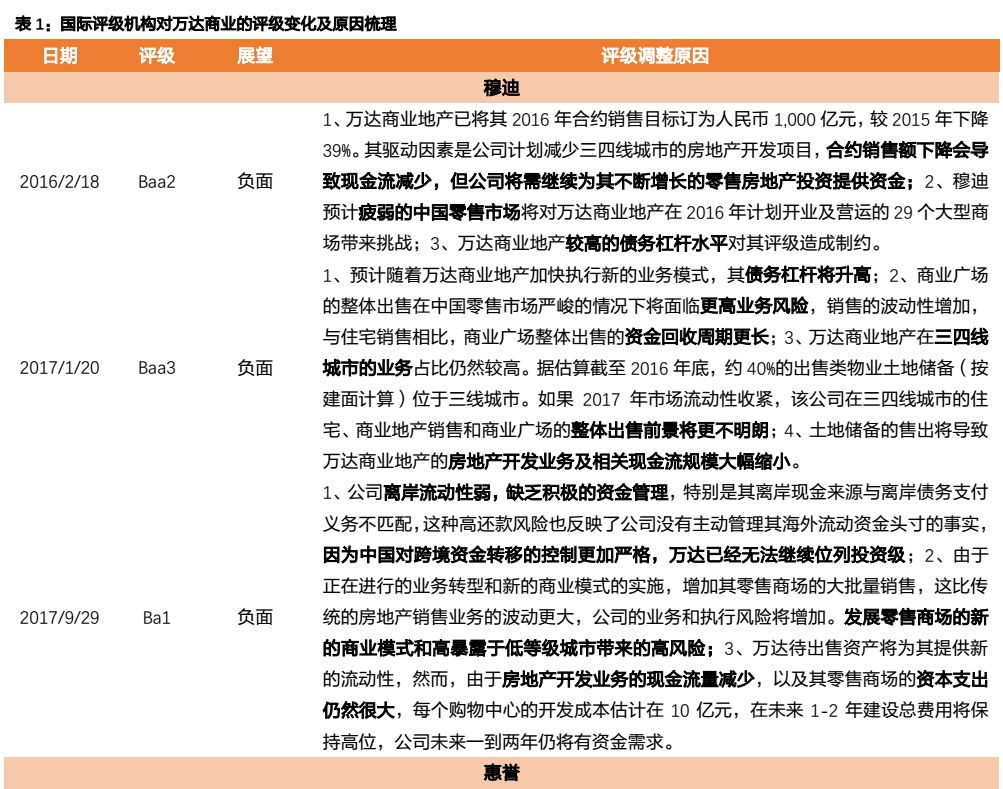

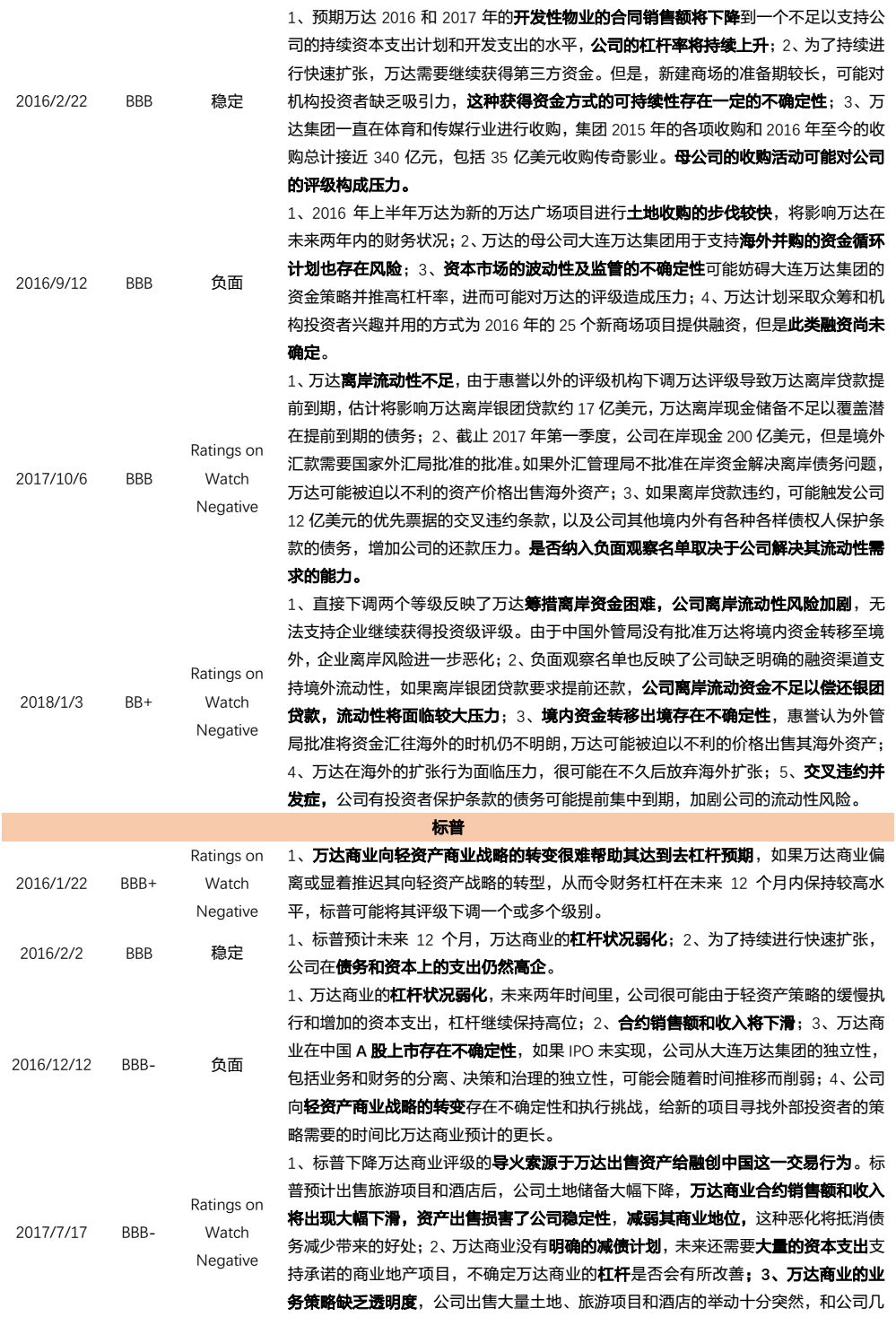

1. 国际三大评级公司对万达商业评级的回顾

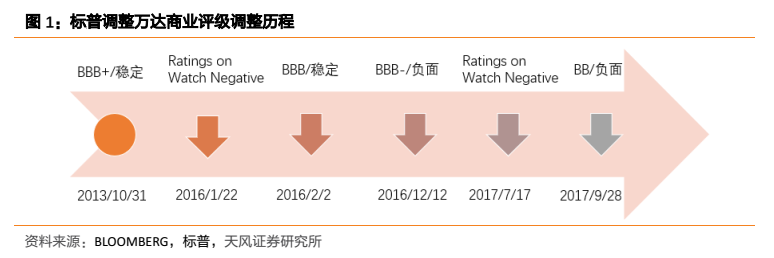

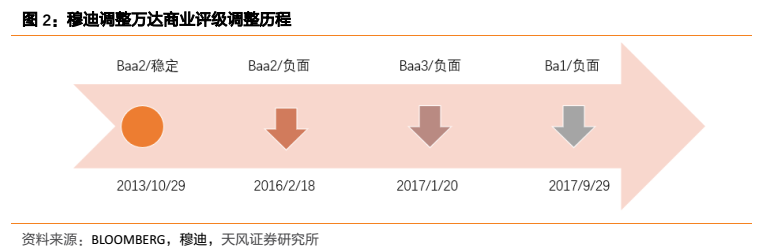

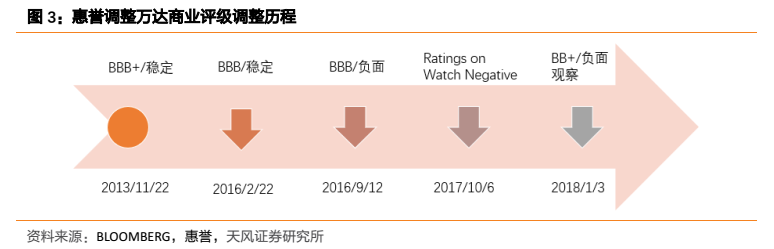

万达2013年获得标普BBB+/稳定的评级,16年1月22日,评级首次被下调,2017年9月28日,标普将万达商业公司评级从BBB-/负面观察调整为BB/负面。自万达商业有海外评级以来,这是主体评级首次被下调至投机级。

国际三大评级机构下调企业评级和国内评级机构类似,都结合了定性和定量的因素,多角度分析企业资质,最终落实到企业的内部和外部现金流,主要就是要看企业的偿债能力。

通过梳理三大评级机构调整万达商业跟踪评级具体的原因,主要的几个关注点在于:

(1)万达商业转型之后的商业模式存在质疑,轻资产转型之后,未来经营水平和造血能力面临下滑;

(2)公司在A股上市存在不确定性,IPO进展不明晰,融资渠道面临收紧,融资成本可能会上升;

(3)中国对跨境资金转移的控制更加严格,公司离岸资金筹措难度增加,离岸现金来源与离岸债务支付义务不匹配,离岸流动性风险加剧。这也是近期三大评级机构将万达的评级由投资级下调为投机级新增的一个重要原因。

由万达被国际评级机构下调评级的几个关注点,本文试图分析房地产行业主体信用资质变化的几点启示:(1)转型之难;(2)融资收紧;(3)离岸流动性风险。

1. 转型之难

评级机构下调万达评级理由之一在于:对万达商业转型之后的商业模式存在质疑,轻资产转型之后,未来经营水平和造血能力面临下滑。

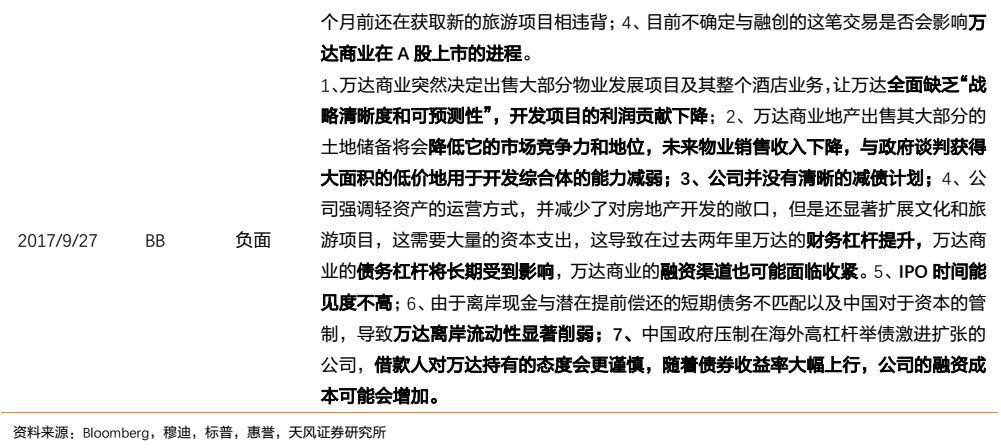

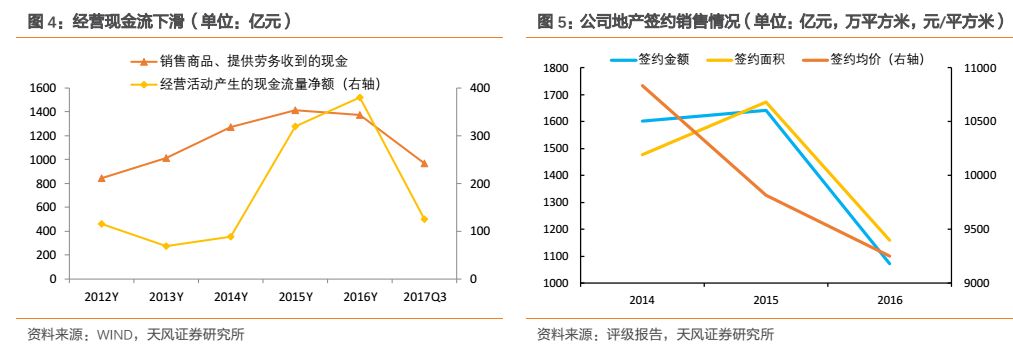

万达下调销售收入,出售土地储备,评级机构预计公司未来的经营性现金流入将下滑,造血能力下降。万达新的商业模式下,重资产由交易对手持有,较为彻底的减轻了企业的自持资产,但是重资产出售后,公司稳定的现金流减少,也会缺少自持物业价值增值部分对公司营业利润的补充,而且重资产由谁持有。在零售疲弱、电商冲击背景下,公司的商业地产是否会得到投资者长久的认可等等问题也是国外评级机构提出质疑的要点。

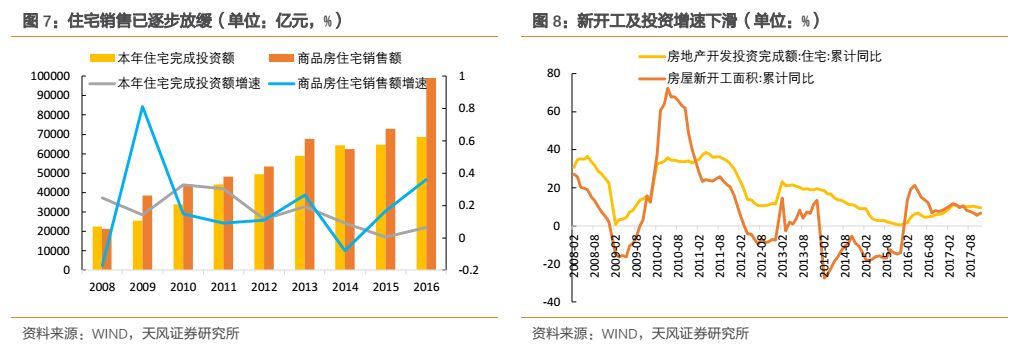

商品房新开工和开发投资的增速呈下滑趋势,房地产增量市场发展已放缓,全国新建商品住宅销售面积增速也逐渐放缓,而近年来全国二手房交易规模占住房交易总额的比例不断提升,2016年占比达到41%,5年前这一比例不足20%。一线城市二手房交易额达到3.2万亿元,是新房成交额的2.13倍,存量房市场活跃。随着政府对房地产市场的调控日益深入,展望2018年,行业发展的政策环境仍然偏紧,市场销售仍不容乐观,销售有可能出现负增长。

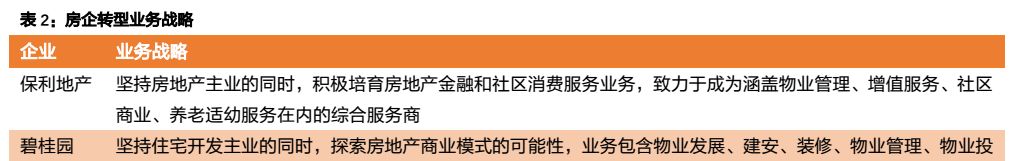

(1)通过丰富房地产业务结构的转型,企业就仍然面临拿地难的困境;

(2)在新业务与房地产开发业务协同性不强的其他领域扩展新的利润增长点,企业就不得不面临跨业运营的挑战;

(3)转型领域需要有前期投入,对企业现金流造成占用,而又难以立刻产生有效的利润贡献,公司的利润很大程度上仍由地产开发业务提供;

(4)房企转型的一些领域已经面临市场供应过剩,比如商业地产,转型领域未来能否给房企利润和现金流带来显著持续的增量贡献也存在不确定性。

2. 融资收紧

房企能否继续多元化融资?

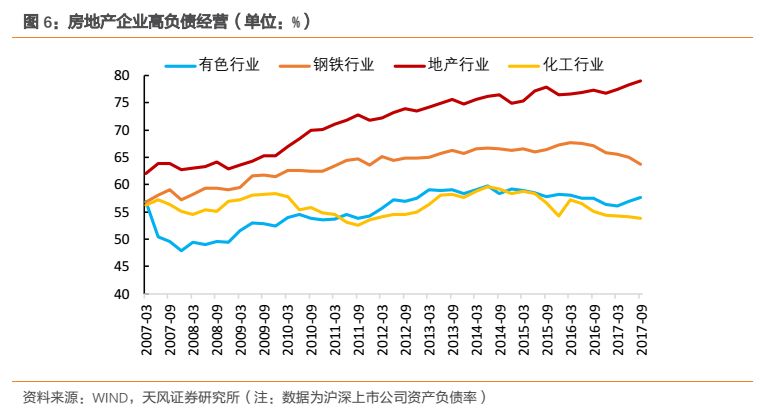

在15、16年两年时间里,流动性持续宽松,房地产从需求端和供给端都迎来了新一轮加杠杆周期。在房地产行业基本面复苏的同时,风险也不断积攒,购房的投资属性越来越强。

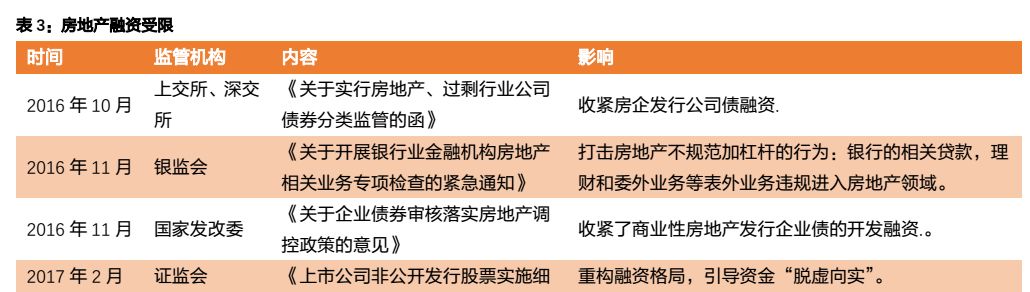

管理层为促进房地产市场平稳健康发展,防范市场风险,2016年四季度以来,对于房地产开发企业的各种资金来源的管控水平都有所提升,房企主要融资渠道收窄。

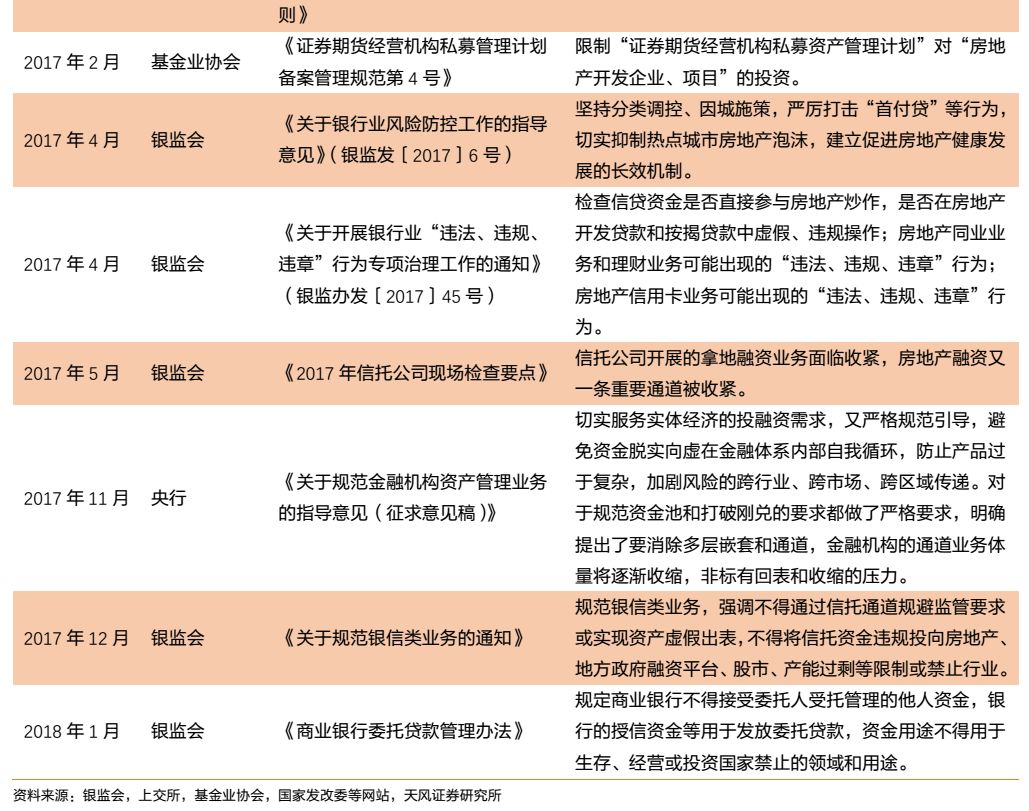

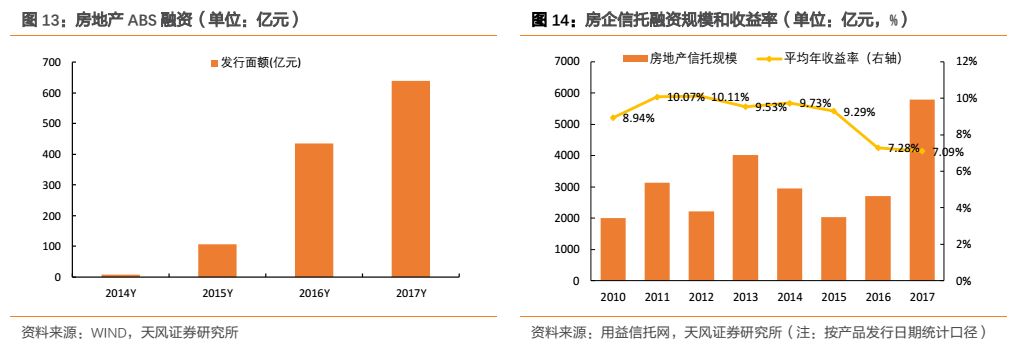

2016年10月28日债券部函[2016]629号《关于房地产业公司债券的分类监管方案(试行)》,提出针对房企构建“基础范围+综合指标评价”的分类监管标准,紧接着上交所和深交所分别发文,对房企发债进行分类监管,公司债融资渠道收紧。2016年11月11日,发改委《关于企业债券审核落实房地产调控政策的意见》,严禁商业性房地产项目企业债融资,禁止高库存城市发行企业债用于安置房建设。2017年2月17日,证监会修改了《上市公司非公开发行股票实施细则》部分条文,发布了《发行监管问答—关于引导规范上市公司融资行为的监管要求》,主要目的在于重构融资格局,引导资金“脱虚向实”。2017年2月14日,基金业协会发布《证券期货经营机构私募资产管理计划备案管理规范第4号-私募资产管理计划投资房地产开发企业、项目》(征求意见稿),限制“证券期货经营机构私募资产管理计划”对“房地产开发企业、项目”的投资。2017年3月末至4月,银监会监管风暴“三三四”检查禁止信托通过投资资管产品,变相扩大投资范围;禁止信托作为融资渠道/放款通道为中介发放个人购房首付款提供便利。2017年5月,银监会开查信托违规拿地业务,违规开展房地产信托业务被列入2017年信托公司现场检查要点。2017年11月,资管新规征求意见稿要求规范资金池与非标投资,加强期限错配监管,消除多层嵌套和通道,减少监管套利空间,通道规避监管限制的功能将会弱化,强监管之下非标有回表和收缩的压力。17年12月,银监会发布《关于规范银信类业务的通知》,对银信类业务进行规范,强调不得通过信托通道规避监管要求或实现资产虚假出表,不得将信托资金违规投向房地产、地方政府融资平台、股市、产能过剩等限制或禁止行业。2018年1月,银监会发布《商业银行委托贷款管理办法》,规定商业银行不得接受委托人为金融资产管理公司和经营贷款业务机构的委托贷款业务申请,不得接受委托人受托管理的他人资金发放委托贷款。

从房企传统的融资渠道来看,房地产新增贷款仍然是房企最主要的融资渠道,在2017年整年地产严调控背景下,房地产新增贷款规模有所下滑。

2018年房企债务到期量大,刚性支出压力大,但是筹资难度却大大增加,房企多元化的融资渠道受限,未来将如何融资加杠杆?对于表外融资规模较大、获取银行贷款较为困难、融资成本较高的房企,2018年的再融资压力进一步加剧。

3. 离岸流动性风险

境内融资收紧,境外还有一扇窗?

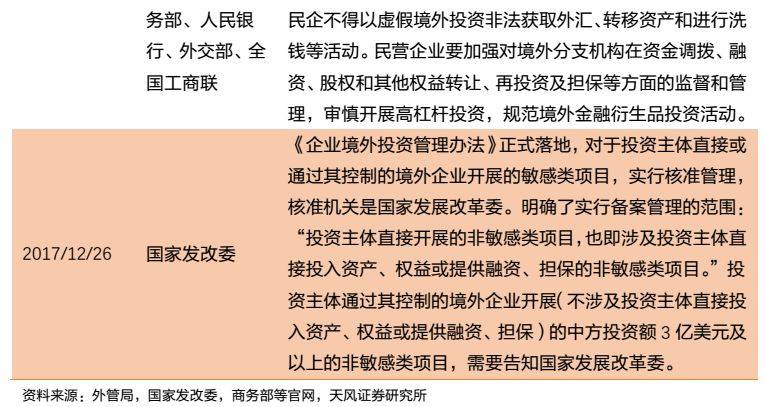

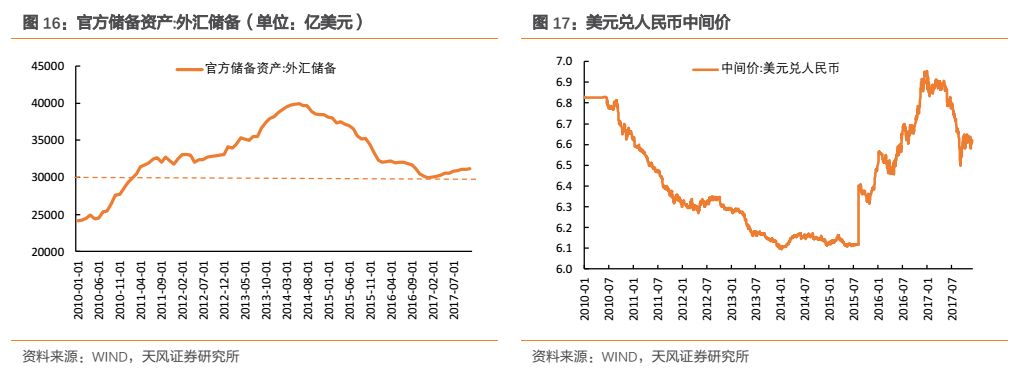

在国内房地产市场严调控和中资企业海外投资监管更加规范的背景下,对万达也造成了较大的负面影响,国际三家评级机构近期集中下调万达评级一个很重要的原因是对万达离岸流动性的担忧。惠誉认为虽然发改委批准了万达15亿的美元债发行额度,但是截止2017年末这笔额度到期,万达都未能发行这笔境外债券,万达需要申请延长配额的期限,而国家发改委再次批准的时间点存在不确定性,增加了万达的离岸流动性风险。万达境外筹资难度加剧,通过境外融资渠道获得资金的能力下降。公司离岸现金不足以覆盖境外债务,如果国内的钱也无法转出,国际评级机构认为其具有较高的违约风险。

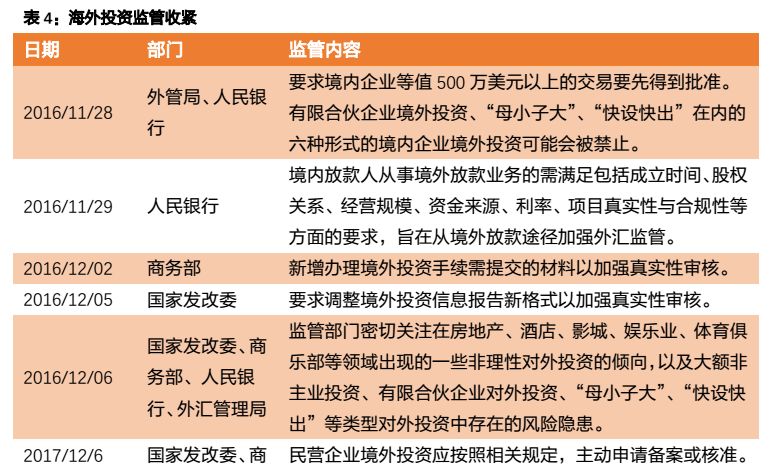

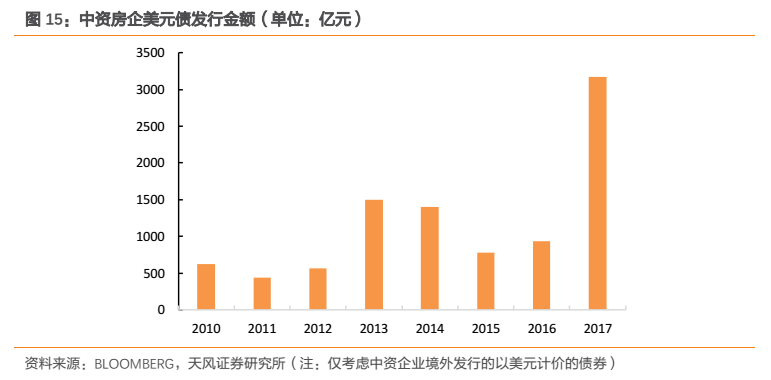

自去年10月份境内融资收紧以来,不少中资房企通过海外发债获得融资,企业通过境外发债扩大资金来源的同时,也使其面临着境外美元敞口风险。

国内地产政策收紧叠加资金出境困难,使得企业境外美元敞口风险不断加大。

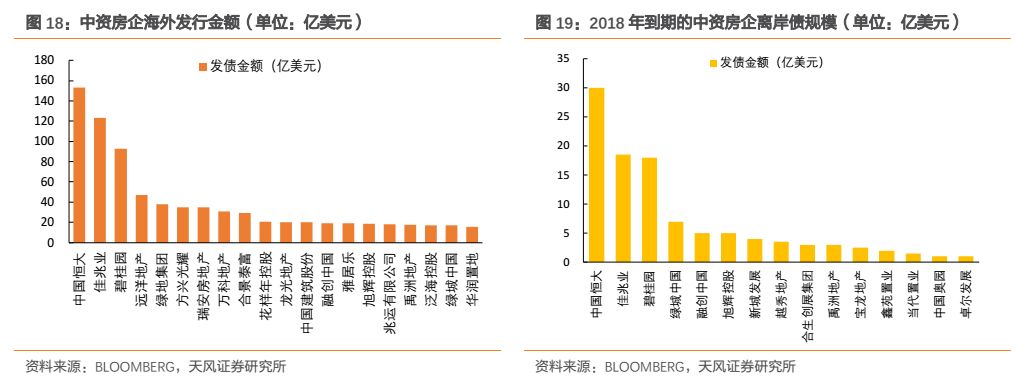

截止2017年12月中旬,中国恒大、佳兆业和碧桂园离岸存量债务较多,2018年离岸债到期量大,其中中国恒大离岸债券存续规模达153.24亿美元,2018年到期30亿美元。

小结:

虽然近期部分城市有宽松的趋势,但是主要还是人才引进式宽松和替代性宽松,2018年房地产市场调控全面宽松的可能性并不大。在行业严调控时,房地产巨头们纷纷转型,其实也正是地产大周期之后的顺势而为。房地产主业面临供需结构的调整和和政策上的强调控,而转型需要资金支持和政策支持,如果房企没有正确的布局策略,没有利用好多元化融资渠道支持公司转型,房企在转型道路上也可能面临挑战。

16年四季度以来,房企主要融资渠道收窄。18年房企债务到期量大,刚性支出压力大,但是筹资难度却大幅增加,房企多元化的融资方式面临重重障碍。对于表外融资规模较大、获取银行贷款困难、融资成本高的房企,2018年的再融资压力进一步加剧。

海外融资为房企融资开了一扇窗,但是如果海外融资过度,在严控资本流出时,可能导致离岸现金来源与离岸债务支付义务不匹配,房企美元债风险敞口加大。不仅如此,在“美国减税、美元加息”的背景下,境外融资成本也有所抬升,加大房企的运营风险。同时,在严监管下,企业筹措离岸资金困难,离岸融资渠道的可获得性也面临压力,2017年房企美元债发行规模再创新高,未来是否能够持续为房企的融资雪中送炭也存在不确定性。

2018年对于房企而言,风险与机会并存。对于房地产行业债券而言,目前房地产行业利差仍然较高,从信用风险角度,经营稳健、项目和土地储备布局良好、融资结构合理、成本控制能力好的房企风险较为可控。

风险提示

转型风险,再融资风险,政策风险。

申明:感谢作者的辛勤原创!若在本公众号转发过程中涉及到版权问题,敬请与管理员联系!以便及时更改删除,谢谢!

另:法财库目前成立了多个行业微信群【银行高管群】【商业银行群】【信托群】【券商群】【理财师群】【投行群】【私募群】【基金群】【股权投资群】【期货群】【现金贷】【第三方支付】【金融高管群】【总裁群】【互联网高管群】【汽车金融群】【融资租赁群】

扫码加群主申请入群