什么样的民企在违约?图片:01090004.jpg

【天风研究·固收】 孙彬彬/高志刚/于瑶

摘要:

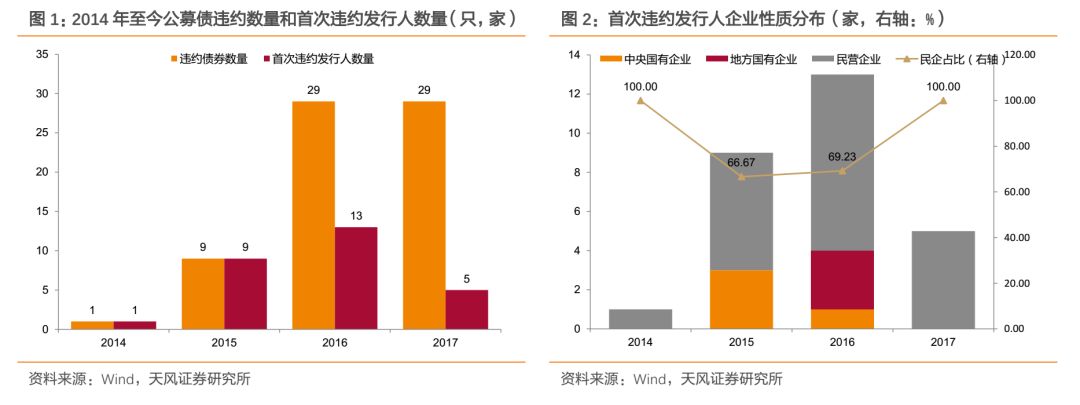

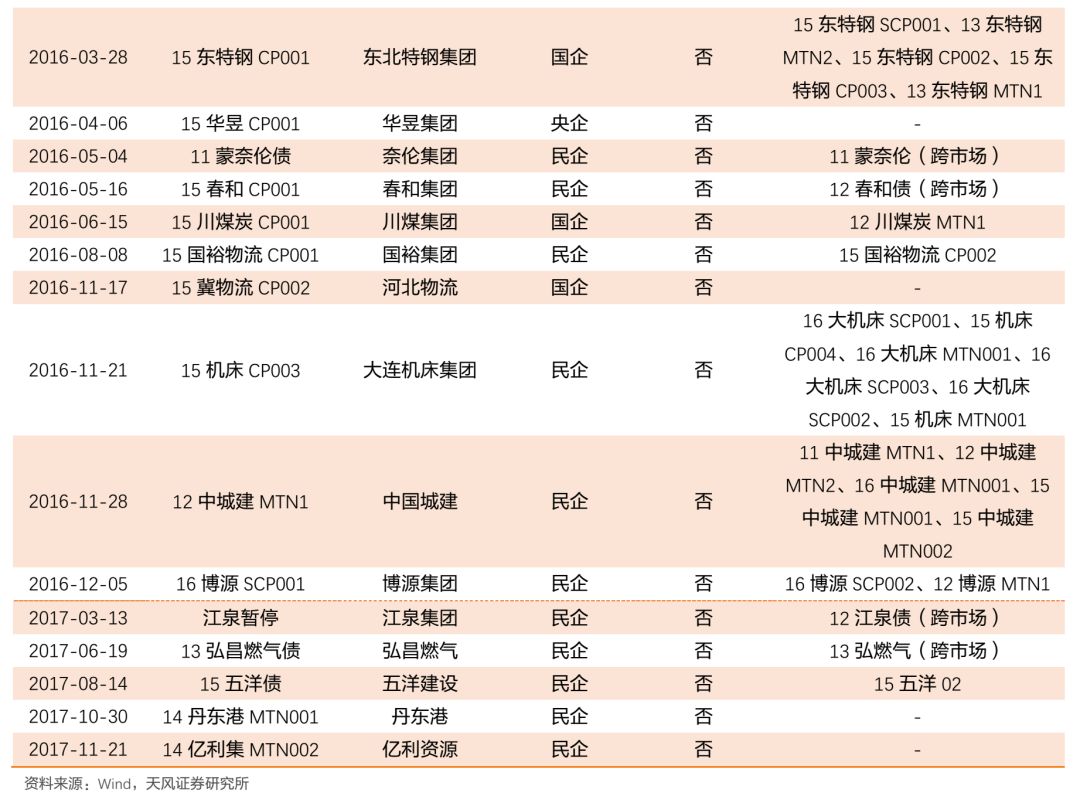

回顾2017年债券市场发生的信用事件,全年公募债有29只出现违约,虽然违约债券数量与2016年持平,但是首次违约的发行人数量大幅锐减至5家,且均为民企发行人。 另外,私募债违约和信用事件的主体仍是以民企发行人为主,13家主体中有9家民企,占比接近7成。

2016年开启的供给侧改革通过限制产量抬高价格,意味着企业偿债能力的改善是结构性的,而非全面性的。而中小型民营企业由于产能不够先进、资金基础薄弱、外部支持力度有限等,竞争力不及国企和行业龙头,往往面临在行业洗牌中淘汰出局的命运。此外,我们提醒投资人警惕民企发行人的财务报表的质量。

1. 2017年信用事件的新面孔

自“11超日债”正式打破公募债刚兑以来,债券市场违约逐步进入常态化。2014年至2016年,分别有1只、9只、29只公募债违约,首次违约发行人数量也逐年增加,从1家、9家增至13家。

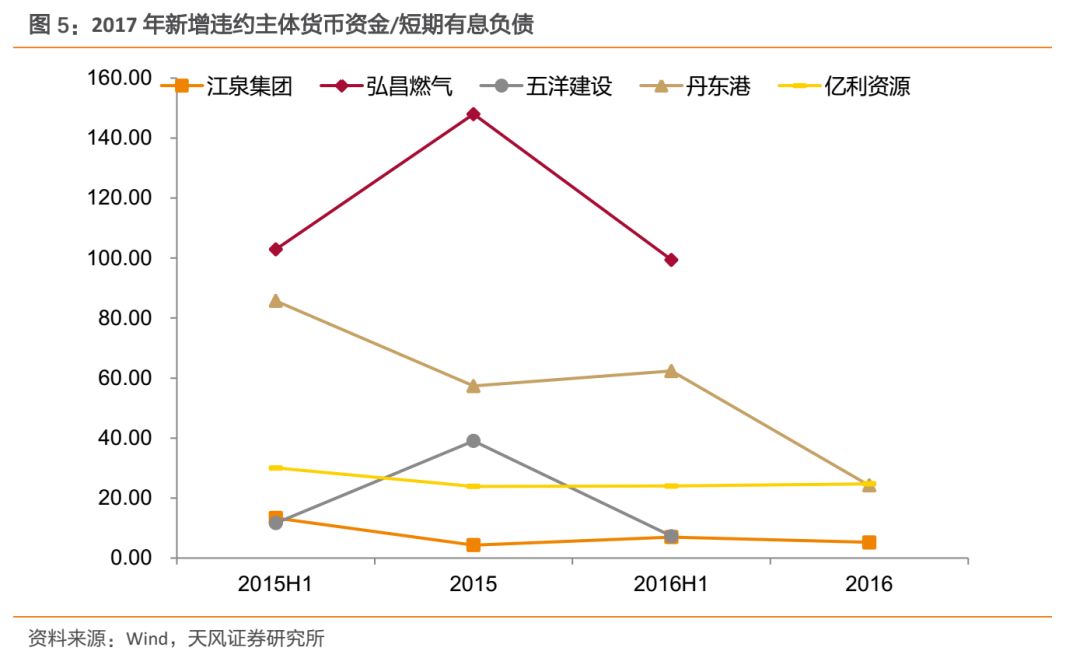

进入2017年,在供给侧改革和环保限产的双重推动下,过剩产能行业盈利明显改善,加之债市维稳力度增强,2017年全年公募债有29只出现违约。虽然违约债券数量与2016年持平,但是首次违约的发行人数量大幅锐减至5家,分别为江泉集团、弘昌燃气、五洋建设、丹东港、亿利资源。

从违约债券的企业性质来看,违约路径经历了从民营企业蔓延至中央国有企业、地方国有企业,最终又重回民企营业的过程。2017年公募债新增的五家违约主体均为民企发行人。

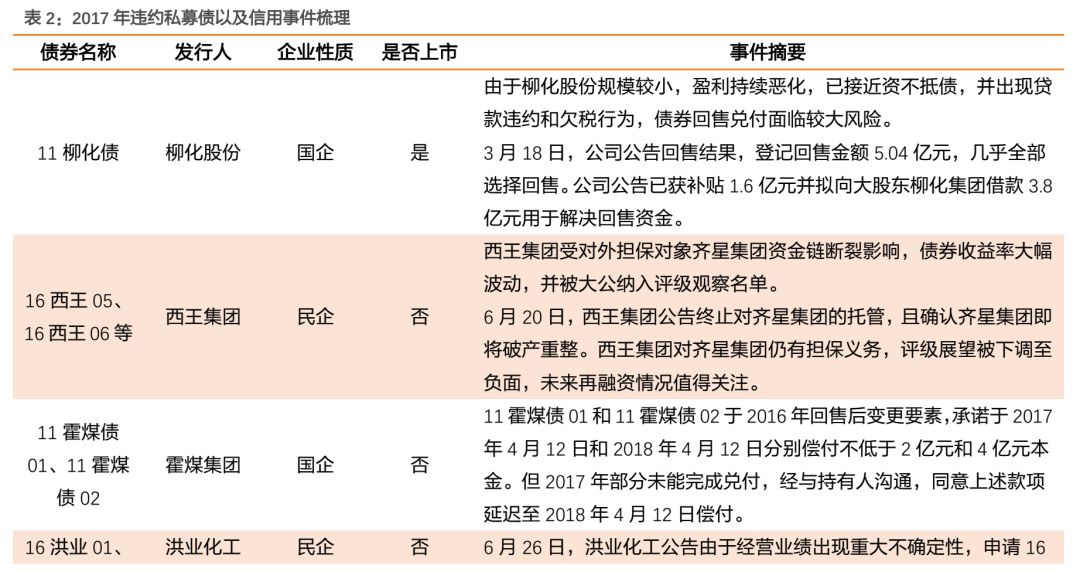

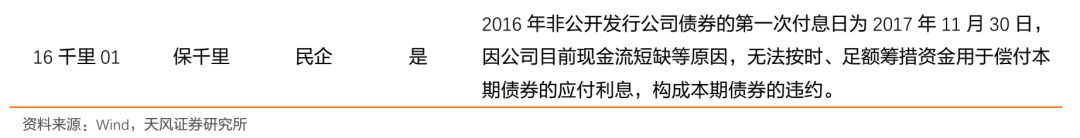

虽然2017年公募债新增的违约主体有所减少,但是发生的信用事件仍此起彼伏、贯穿全年。我们梳理了新增的私募债违约主体(保千里)以及存在兑付风险的信用事件,尽管信用事件最终有惊无险,但事件发生时也曾一度引发市场恐慌情绪。纵观下表中的案例,不难发现,私募债违约和信用事件的主体仍是以民企发行人为主,13家主体中有9家民企,占比接近7成。

2. 2017年新增违约主体特征

不管是公募债新增的违约主体还是发生兑付风险的信用事件,均昭示着民营债成为了债市的风险高发区。我们以2017年公募债新增的五家违约主体为例,分析背后的财务共性。

需要说明的是,亿利资源属于“技术性违约”,公司在筹措偿债资金的过程中,资金归集出现意外情况,资金划转时大额交易系统已关闭,导致违约。公司随即在兑付日延后一日全额兑付本息。因此,有别于“实质性违约”,亿利资源财务数据的参考意义稍逊;另外,弘昌燃气债务违约的导火索是由于涉诉,发行人专项偿债账户被司法冻结,导致公司资金周转存在困难,这类外部冲击很难直接从经营财务数据中得以直接反映。

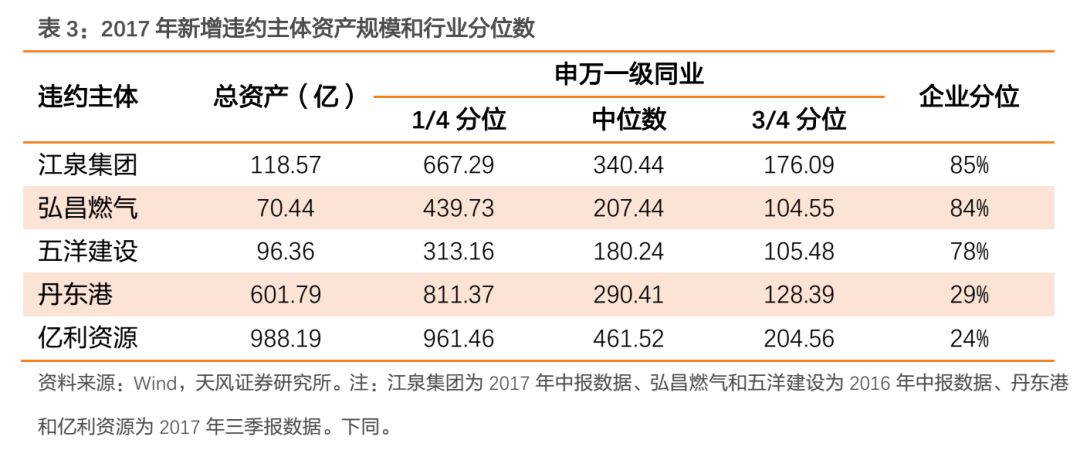

2.1 行业地位

我们以发债主体的资产规模作为衡量其行业地位的指标,尤其对于民营企业来说,规模本身就代表着行业竞争力。从行业分位数来看,江泉集团、弘昌燃气、五洋建设均位于相应行业的后1/4。丹东港的资产规模虽处于行业29%,但正如我们去年11月专题报告《丹东港集团如何走向违约?》中阐述,丹东港位于环渤海区域的辽宁沿海港口群,由于腹地经济下滑严重,区域内各港口地理位置接近,港口部分功能趋同,丹东港的重要性远不及大连港和营口港,在发展定位上处于相对弱势地位。

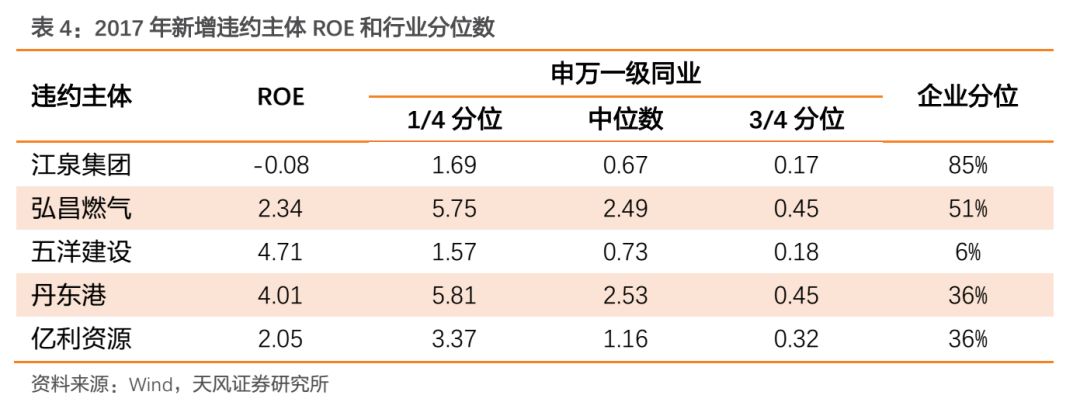

2.2 盈利能力

从盈利能力来看,除江泉集团属于持续亏损之外,其他主体在发生违约前一直处于盈利状态,且在相应行业中排名处于中位。可见,保持盈利的企业并非没有违约的风险。

需要特别说明的是,五洋建设的ROE为2016年中报数据,截至目前,五洋建设仍未披露公司2016年年报。自2016年11月至今,五洋建设已多次被列入全国法院失信被执行人名单,在债券存续期内审计机构变更等事项,均未按照有关要求及时进行公告。一系列不规范的信息披露,表明五洋建设在公司治理方面存在严重缺陷,也不免让人对其财务数据的真实可靠性产生质疑。尽管五洋建设的报表看起来并无明显异常,但是垫资建设的模式影响了资金的周转,随着业务规模增多,垫资量越来越大,回款周期不断拉长,最终酿成流动性隐患。

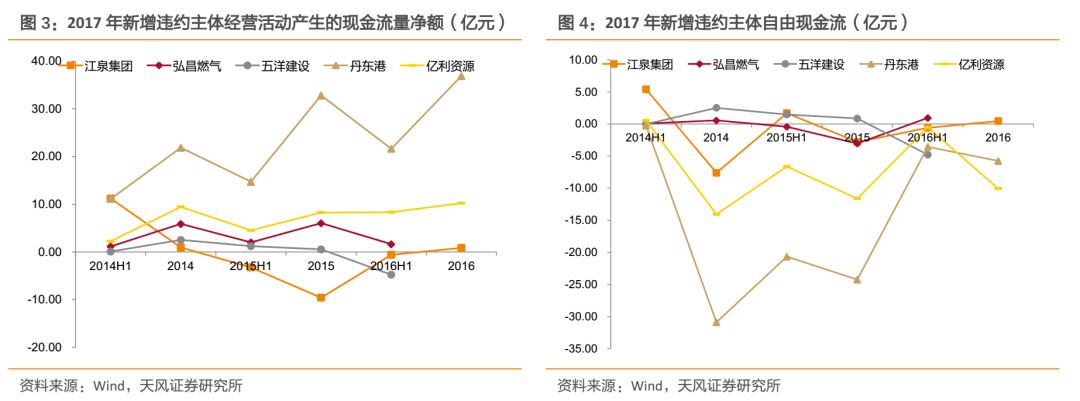

2.3 现金流状况

从现金流来看,除弘昌燃气和五洋建设至今未披露2016年年报之外,另外三家主体江泉集团、丹东港、亿利集团经营活动产生的现金流量净额在2016年末均同比改善。

自由现金流方面,我们用经营活动现金流量净额减去投资活动现金流出大致估算。可以看到,违约主体的自由现金流长期为负,需要依赖外部融资来弥补缺口。

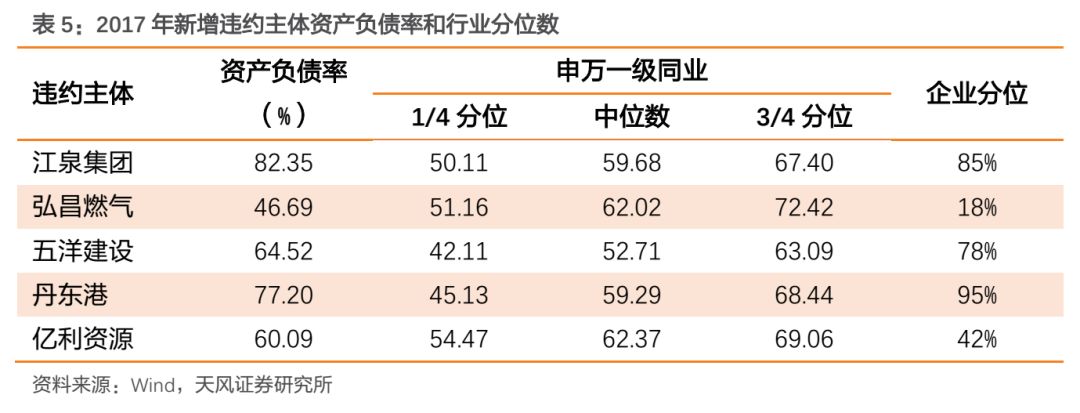

2.4 财务杠杆

财务杠杆方面,江泉集团、五洋集团、丹东港的资产负债率水平已经超过相应行业中75%的主体。在政策指导企业降杠杆的背景下,企业降低债务的方式主要是依靠自身盈利和现金流的改善。对于高杠杆的中小民企,一旦信用环境收紧,外部融资渠道不畅,资金链很容易出现问题。

2.5 偿债能力

从偿债能力来看,2017年新增违约主体的流动比率普遍在所属行业中较弱,位于相应行业的后1/4分位。需要特别说明的是,弘昌燃气的流动比率是2016年中报数据,此后公司未披露最新的财报报告。弘昌燃气主业收入稳定,但投资过于激进。根据全国法院失信被执行人名单信息公布与查询系统,弘昌燃气8次被列入失信被执行人名单。13弘昌燃气债的发行规模7亿元,期限为4+3年,于2017年6月20日面临回售。但在6月1日,13弘昌燃气投资人收到公司单方面通知,表示即将到期的债券本金预计将只能获得六折偿付。

从货币资金对短期有息债务的覆盖来看,除弘昌燃气和五洋建设没有发布2016年年报数据之外,另外三家主体的货币资金/短期有息债务比例均低于25%。

3. 小结

回顾2017年债券市场发生的信用事件,全年公募债有29只出现违约,虽然违约债券数量与2016年持平,但是首次违约的发行人数量大幅锐减至5家,且均为民企发行人。 另外,私募债违约和信用事件的主体仍是以民企发行人为主,13家主体中有9家民企,占比接近7成。我们以2017年公募债新增的五家违约主体为例,总结背后的财务共性:

-

从行业地位来看,公募债新增的五家违约主体以及存在兑付风险的信用事件,除魏桥系之外,多数民企发行人在自身行业中的规模排名靠后,重要性远不及行业中的龙头企业。 -

从盈利状况来看,经营亏损并非债券违约的必要条件。即便是盈利能力处于行业中游的企业也可能发生信用事件。 -

从现金流来看,违约主体的自由现金流长期为负,需要依赖外部融资来弥补缺口。 -

从财务杠杆来看,违约主体的资产负债率普遍偏高。对于高杠杆的中小民企,一旦信用环境收紧,外部融资渠道不畅,资金链很容易出现问题。 -

从偿债能力来看,发债主体的短期偿债能力是触发信用事件的决定性因素。在信用事件发生前,发债主体的货币资金对短期有息债务的覆盖比率普遍较低。

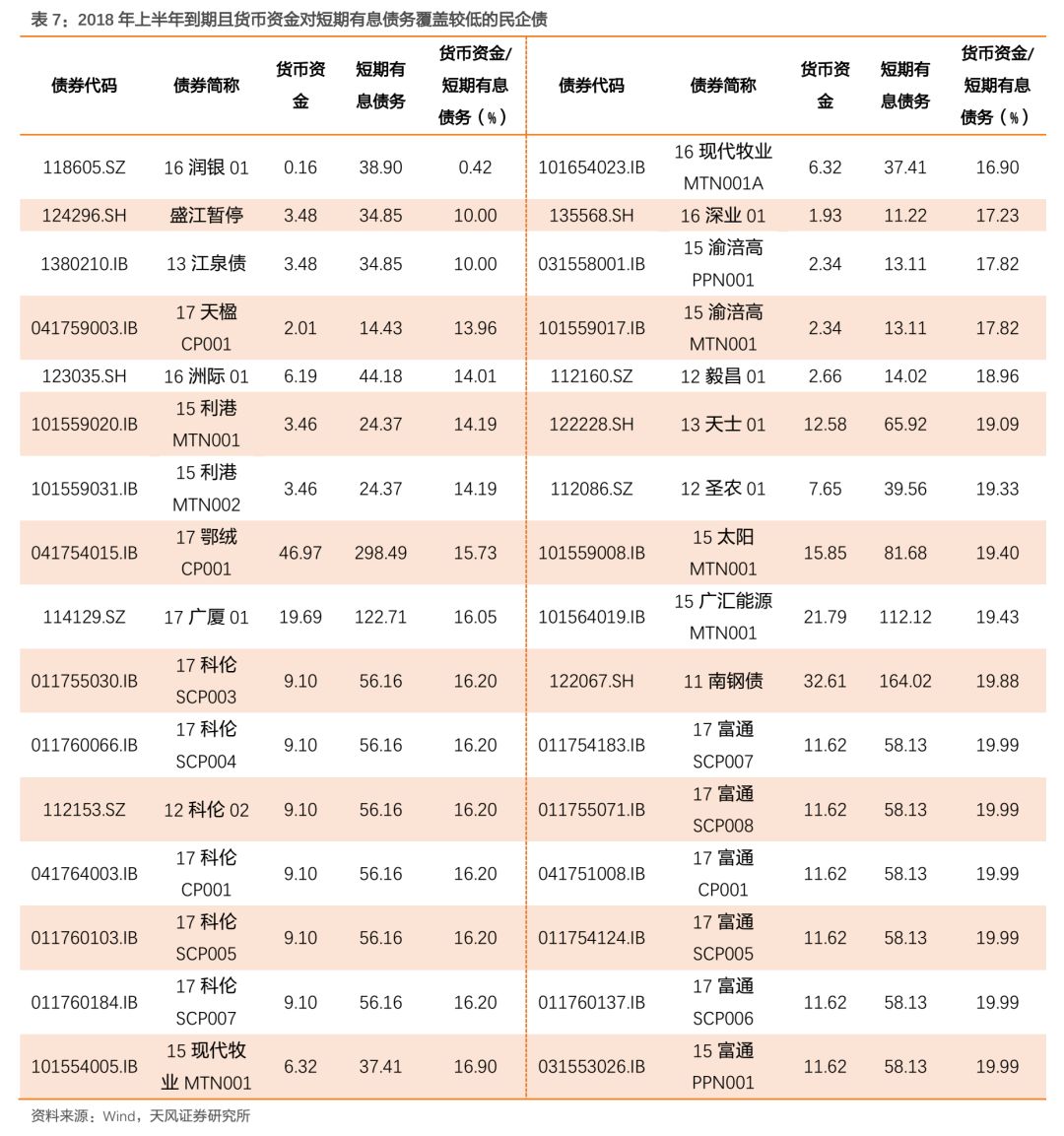

我们梳理了2018年上半年到期(包含回售)的民企债,并列出了货币资金对短期有息债务的覆盖低于20%的债券,这类债券的偿债压力值得特别关注。

信用评级调整回顾

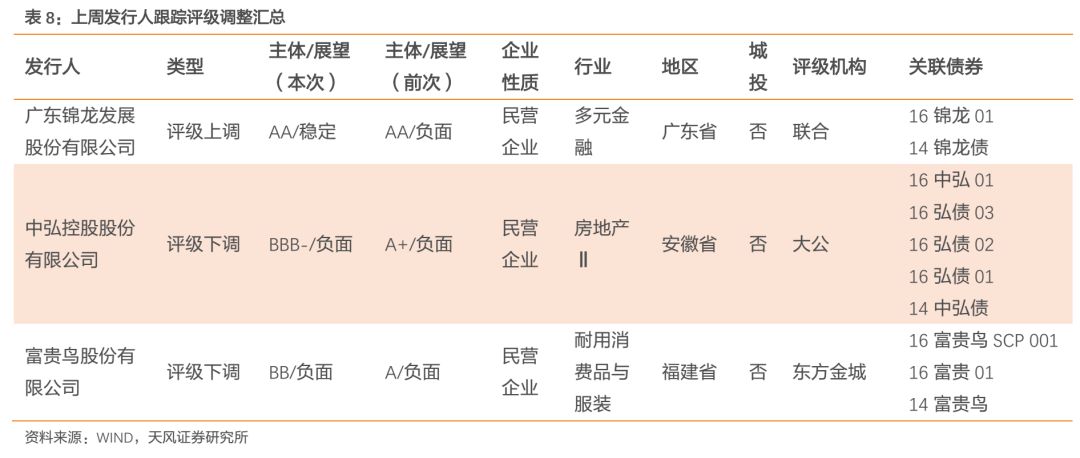

本周3家发行人及其发行债券发生跟踪评级调整,1家为上调,2家下调。

主体评级调整超过一级的主体:中弘控股股份有限公司,富贵鸟股份有限公司。

一级市场

1. 发行规模

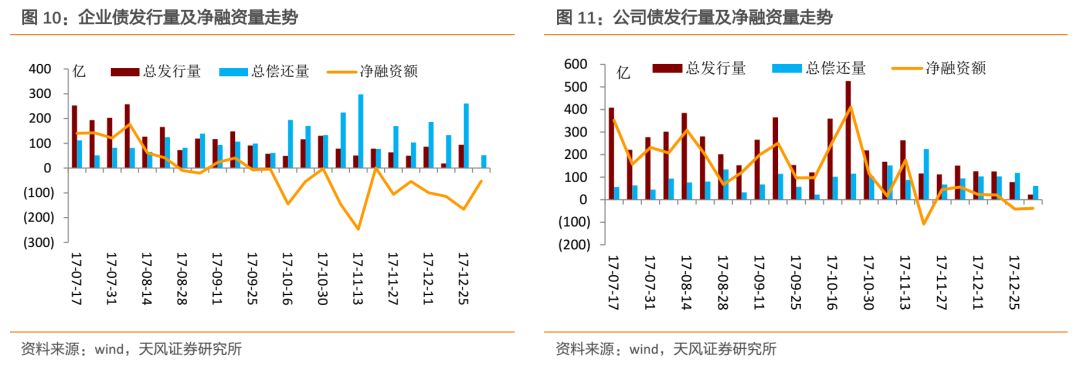

本周非金融企业短融、中票、企业债和公司债合计发行约248亿元,总发行量较上周小幅下降,偿还规模约323亿元,净融资额约-75亿元;其中,城投债(中债标准)发行40亿元,偿还规模约126亿元,净融资额约-86亿元。

信用债的单周发行量下降,净融资额小幅上升。短融发行量较上周小幅上升,总偿还量较上周小幅下降,净融资额小幅上升,中票发行量较上周小幅下降,总偿还量较上周小幅下降,净融资额持平,公司债发行量较小幅下降,总偿还量小幅下降,净融资额持平,企业债发行量较上周大幅下降,总偿还量大幅下降,净融资额小幅上升。

具体来看,一般短融和超短融发行176亿元,偿还179.57亿元,净融资额-3.5亿元;中票发行49亿元,偿还30亿元,净融资额19亿元。

上周企业债合计发行0亿元,偿还52.47亿元,净融资额-52.4亿元;公司债合计发行23.22亿元,偿还61.11亿元,净融资额-37.89亿元。

2. 发行利率

从发行利率来看,交易商协会公布的发行指导利率整体上升,各等级变动幅度在-1-3BP。具体来看,1年期各等级变1-3BP;3年期各等级变动0-3BP;5年期各等级变动-1-3BP;7年期各等级变动0-2BP;10年期及以上各等级变动0-3BP。

二级市场

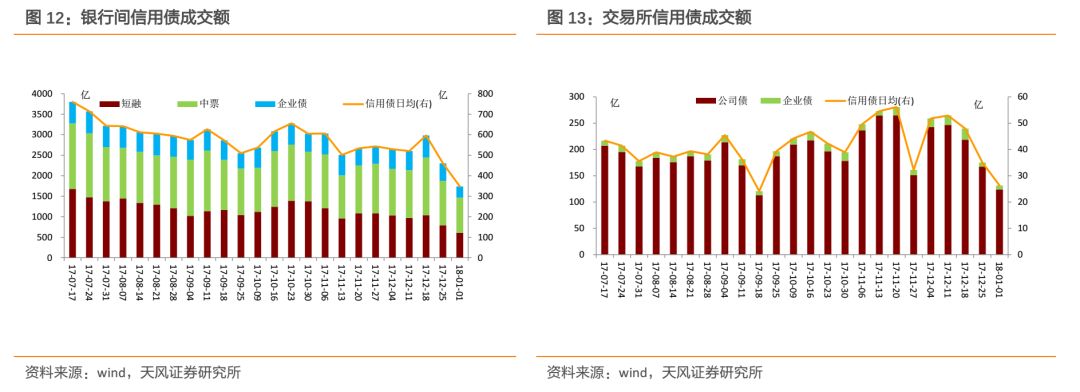

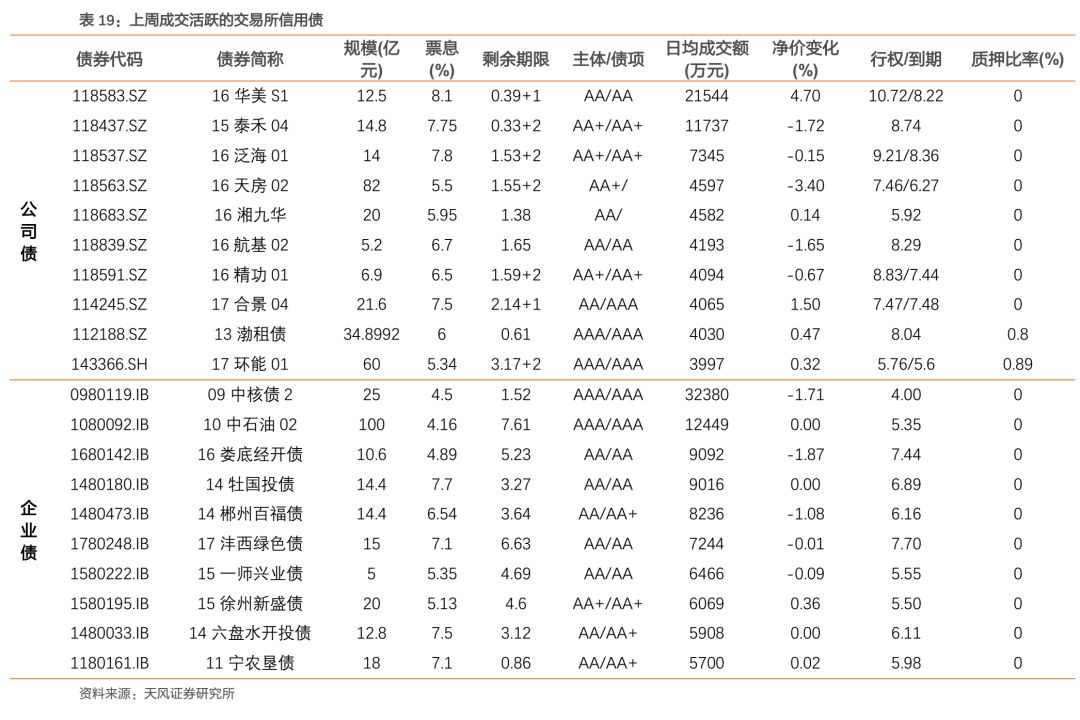

银行间和交易所信用债合计成交1870.44亿元,总成交量相比前期有所下降。分类别看,银行间短融、中票和企业债分别成交610.57亿元、855.88亿元、272.43亿元,交易所公司债和企业债分别成交123.95亿元和7.61亿元。

1. 银行间市场

利率品现券收益率涨跌不一;信用利差整体呈扩大趋势;各类信用债收益率涨跌不一。

利率品现券收益率涨跌不一。具体来看,国债收益率曲线1年期下行25BP至3.54%水平,3年期下行6BP至3.72%水平,5年期上行1BP至3.85%水平,7年期上行1BP至3.91%水平,10年期上行4BP至3.92%水平。国开债收益率曲线1年期下行47BP至4.21%水平,3年期下行5BP至4.74%水平,5年期上行6BP至4.87%水平,7年期上行2BP至5%水平,10年期上行10BP至4.92%水平。

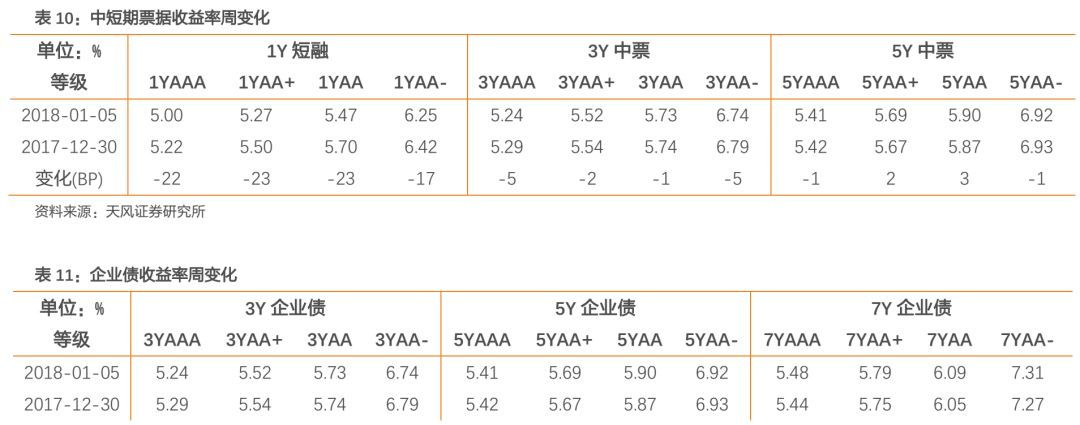

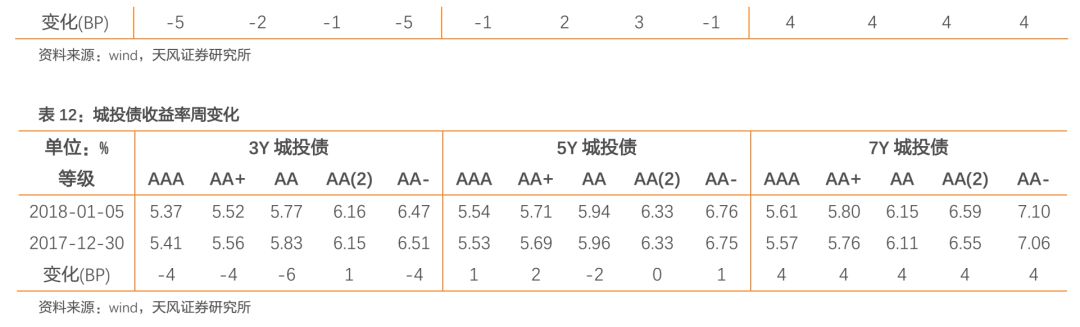

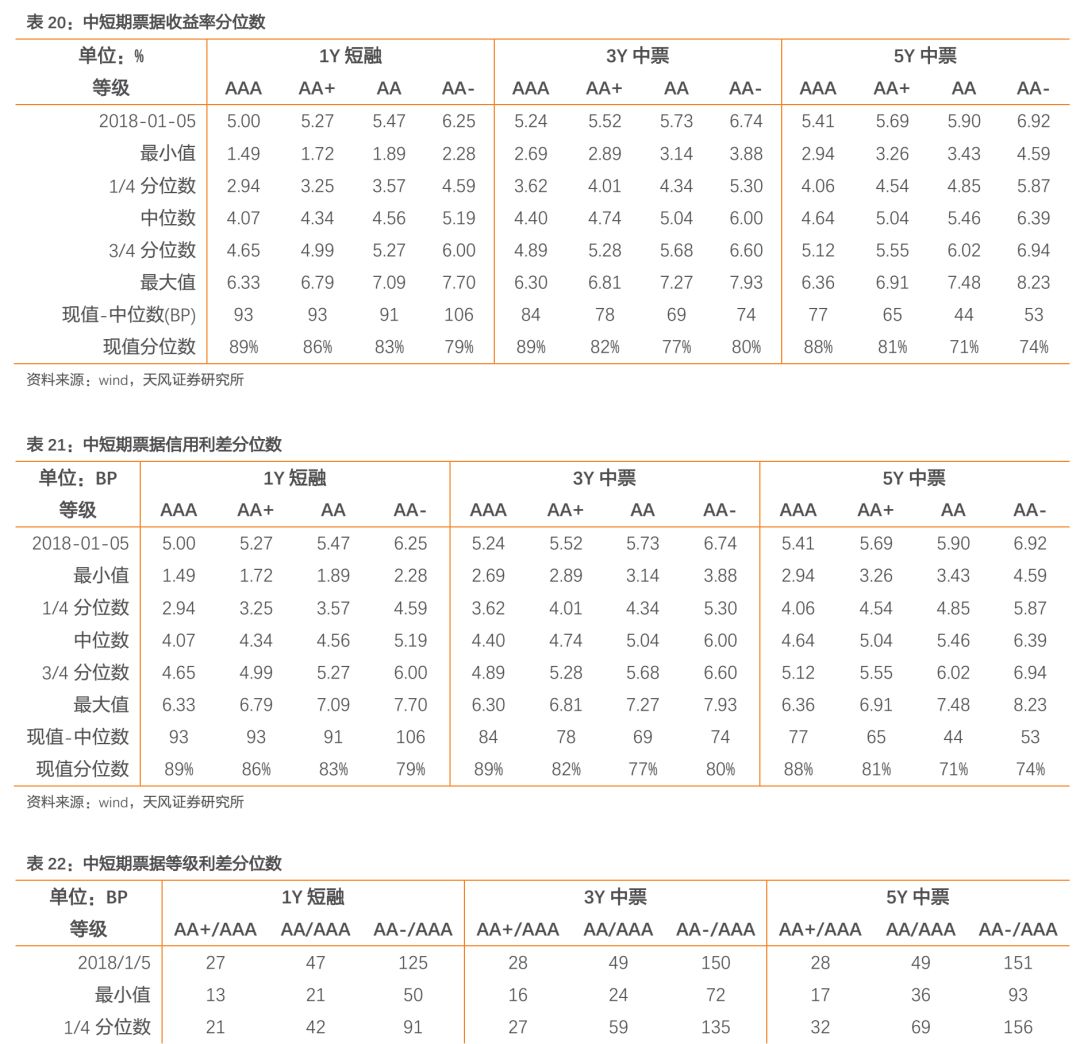

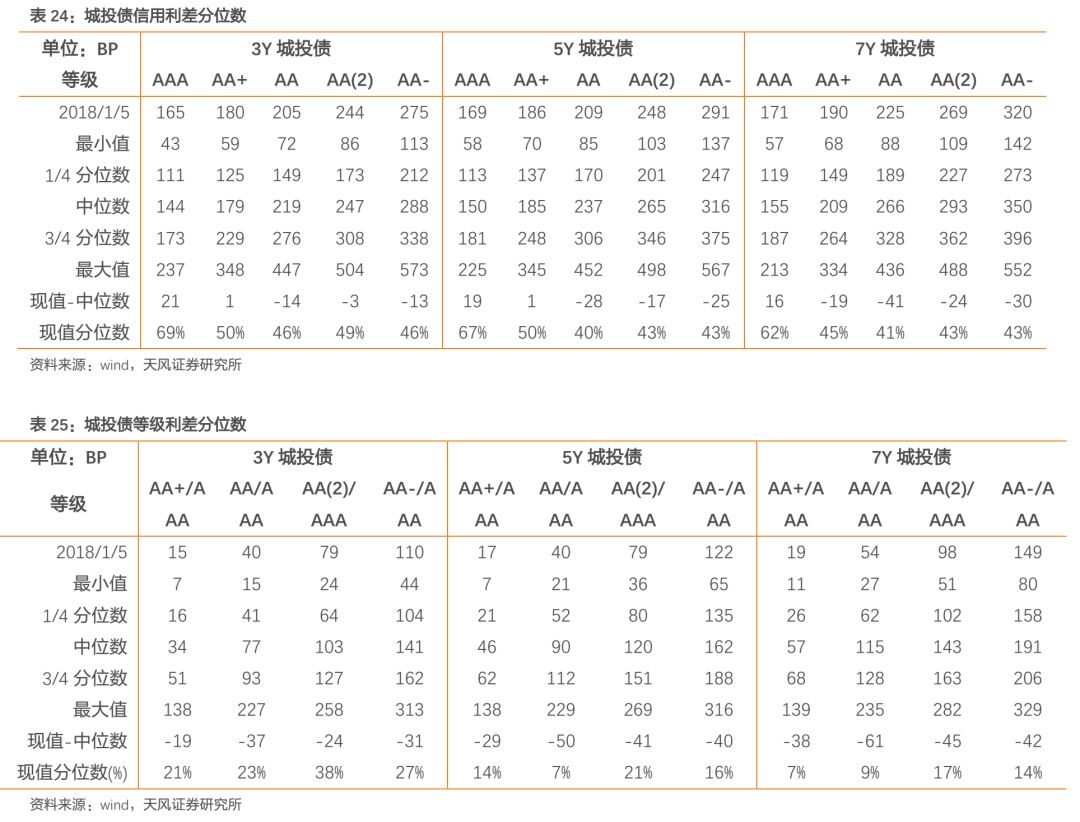

各类信用债收益率涨跌不一。具体来看,中短期票据收益率曲线1年期各等级收益率下行-23--17BP,3年期各等级收益率下行-5--1BP,5年期各等级收益率变动-1-3BP;企业债收益率曲线3年期各等级收益率下行-5--1BP,5年期各等级收益率变动-1-3BP,7年期各等级收益率上行4-4BP;城投债收益率曲线3年期各等级收益率变动-6-1BP,5年期各等级收益率变动-2-2BP,7年期各等级收益率上行4-4BP。

信用利差整体呈扩大趋势。具体来看,中短期票据收益率曲线1年期各等级信用利差扩大3-9BP,3年期各等级信用利差扩大1-5BP,5年期各等级信用利差变动-2-2BP;企业债收益率曲线3年期各等级信用利差扩大1-5BP,5年期各等级信用利差变动-2-2BP,7年期各等级信用利差扩大3-3BP;城投债收益率曲线3年期各等级信用利差扩大0-7BP,5年期各等级信用利差变动-3-1BP,7年期各等级信用利差扩大4-4BP。

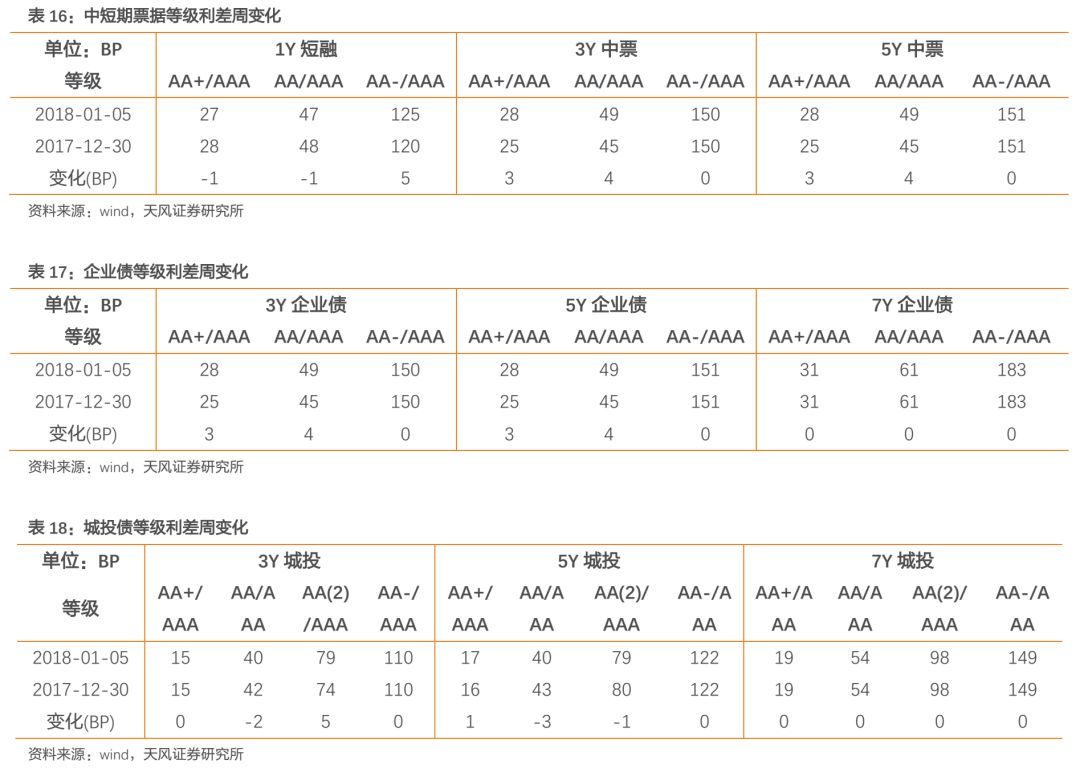

各类信用等级利差呈扩大趋势。具体来看,中短期票据收益率曲线1年期AA+、AA和AA-较AAA等级利差变动-1-5BP,3年期等级利差扩大0-4BP,5年期等级利差扩大0-4BP;企业债收益率曲线3年期AA+、AA和AA-较AAA等级利差扩大0-4BP,5年期等级利差扩大0-4BP,7年期等级利差缩小0-0BP;城投债收益率曲线3年期AA+、AA和AA-较AAA等级利差变动-2-5BP,5年期等级利差变动-3-1BP,7年期等级利差缩小0-0BP。

2. 交易所市场

交易所公司债市场和企业债市场交易活跃度有所下降,企业债上涨家数大于下跌家数,公司债上涨家数大于下跌家数;总的来看企业债净价上涨226只,净价下跌222只;公司债净价上涨187只,净价下跌172只。

附录

风险提示

供给侧结构性改革超预期,宏观经济失速下滑

申明:感谢作者的辛勤原创!若在本公众号转发过程中涉及到版权问题,敬请与管理员联系!以便及时更改删除,谢谢!