图片:159445-12051QIA636.jpg

本文力图从产业链角度来分析富士康到底凭什么走快速通道。书接上文:

三、从iphone产业链看产业链竞争力

根据我们上面的分析,富士康的主营业务很大程度上,是组装苹果手机等硬件了。我们在这里以富士康所在的iPhone产业链为例,看看富士康的产业竞争力如何。

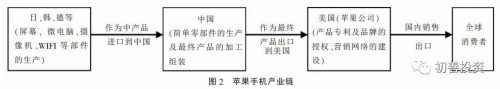

根据林玲和余娟娟一篇12年的论文《全球生产网络中的收益分配及中国的分配地位—由 iPhone 手机引发的思考》,苹果手机产业链如下:

图片:微信图片_20180305201540.jpg

怎么看富士康在这条产业链上的竞争力?G兽目前找到了两种判断方法。从利润表上,我们可以观察富士康的毛利情况。而在资产负债表上,我们可以试着观察富士康的应收应付款情况。

1、iPhone产业链的毛利分配

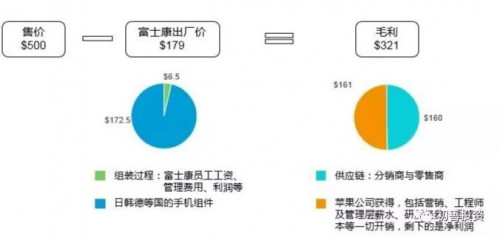

根据Rassweiler(2009)以及彼得·马什《新工业革命》的研究

图片:微信图片_20180305201556.jpg

2009年,1120万部苹果手机在富士康组装完成,每部手机以出厂价179美元(大致相当于制造成本)出口到美国,在美国大约以每部500美元的价格上市销售,毛利达到每部手机321美元。在321美元的毛利中,大概有160美元被供应链中的分销商和零售商获得。其余的160美元为苹果公司获得,用于营销和市场推广,以及为苹果手机工作的成千上万个工程师所提供的技术和设计,其中大约100美元将用于该产品的技术开发。扣除这些费用后剩下的就是苹果公司的净利润。

而179美元的出厂价中其中24美元的闪存和35美元的屏幕是在日本生产的,23 美元的信息处理器和相关零部件是韩国制造的,全球定位系统、微电脑、摄像机、WIFI无线产品等共计30美元的零部件是德国制造的,蓝牙录音零件和3G 技术产品等价值12美元的零件是美国制造的。除此之外,材料费用、各种软件许可证和专利费用合起来为 48 美元左右。最后算下来,在富士康组装环节的费用只有6.5美元,占总价值的3.6%。

回过头来说,富士康每台iPhone才赚6.5美元,把这个近似为他在来料加工模式下的销售收入的话,富士康的收入注水确实嫌疑很大。富士康在苹果产业链上,毛利只能分到3.6%,可以说很弱了。而这背后的原因,是富士康的波特五力比较弱。

知乎上的RainZhang曾经提出了一个分析框架:企业产品的波特五力决定了其在价值链中应当分得的价值。他自创了一个波特五力的不可能三角:销售增长、毛利率水平和五力变化趋势。

(1)当公司的五力能力总体趋向于减弱的时候,公司不可能同时保持销售和毛利的增长。

(2)当公司的五力能力总体趋向于增强的时候,公司销售或毛利率起码有一个是增长的。

其实这里面隐含的假设就是五力的增强会提高公司业务整体的毛利水平,而毛利=销售额*毛利率。

Rain Zhang的分析其实也等价于一个看法,前面G兽说过做生意想赚钱要么就薄利多销,要么就单品贵一点少卖一些也可以。如果企业竞争能力强的,当然可以作到卖的量又大,单品利润又丰厚了。

不过对于iPhone产业链而言,这本身还有一个问题。行业上下游的产业集中度比较高,单个或者少数几个企业就近似为整个行业产能。所以说,每家企业都基本上会参与每一台iPhone的生产环节上。因此,不同生产环节接触的产量相同,则总体毛利水平就取决于单件iPhone上的毛利率。显然,相对于苹果等参与方,富士康的毛利率水平可以说很低了。所以,在毛利的角度上考虑的话,其实富士康在苹果产业链上的竞争力其实不咋地。

富士康的波特五力为什么弱?林玲和余娟娟给的解释是富士康所在的生产环节,生产要素相对没这么稀缺,要素质量也不高,所以没法获得高回报。

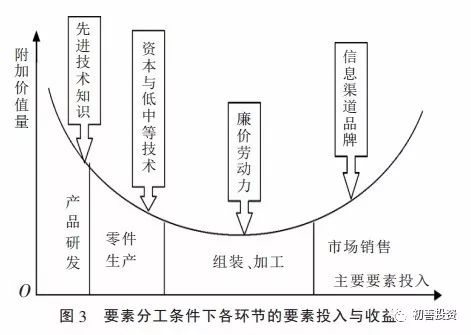

“要素稀缺度”或“要素质量”决定了不同分工环节上的要素收益,其具体分配情况如图 3 所示:先进技术、知识、品牌、销售网络等稀缺要素往往被投入到产品的设计、研发、销售等高附加值环节的生产上,从而获取较高的要素报酬。低端劳动力在全球范围内属于充裕要素,由于自身质量限制往往被锁定在产品加工、组装等低附加值环节的生产上,进而获取较低的要素报酬。各种生产要素由于要素质量的不同从事不同的生产环节,其分工地位及收益状况呈现出 U 型曲线的特征。

图片:微信图片_20180305201615.jpg

当然,富士康的竞争能力不太行是相对苹果而言,比其他其他同行就好很多了。这个下面会有分析。

2、富士康的应收应付款结构问题

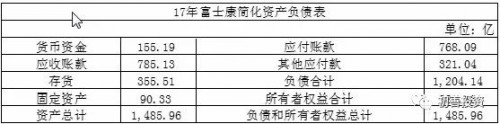

图片:微信图片_20180305201632.jpg

(数据来自富士康招股书 图为作者自制。)

首先G兽画了一张富士康的简化资产负债表。我们可以看到,富士康的应收账款占了他资产的一半以上,而应付账款和其他应付款合计更是占了负债和所有者权益合计的2/3以上。这苹果拖欠了人富士康的工钱,富士康又反过来拖欠回他家其他供应商的材料钱。这还真的是。。。

至于说为啥会这样,我们都知道,资金是有时间成本的。应收账款少了,应付账款多了,节省下的运营资金就可以不用向银行借钱,财务费用压力也就小很多。应收账款和应付账款分别对应着企业对上游和下游的议价能力。应收账款多了,说明东西卖出去收不回来钱,下游议价能力比你强。相反,应付账款多了,说明你比上游的议价能力要强。对这个问题,并购优塾总结的很棒。

图片:微信图片_20180305201647.jpg

(上图来自并购优塾)

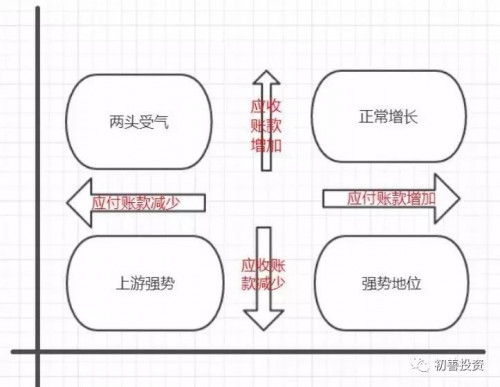

随着企业的营业收入增长,企业的应收应付存在四种情况:

(1)如果说在应收账款增加,应付账款减少的第一象限上,企业两头受气。可以说企业对上下游都不存在议价能力,产业链上的竞争力极弱。

(2)如果是在应付账款增加,应收账款减少的第四象限上,企业对上下游议价能力都很强。地位强势。

(3)再有,企业应收应付同增的第二象限上,一方面可能企业是随着营业收入增长,正常经营,但也不排除是企业的下游很强势,应收账款多了,企业再把压力转移给上游的供应商增加应付账款。富士康即是下游强势的这种情况。

(4)最后,如果是企业的应收应付账款都在减少,则是上游的议价能力很强,企业没法赖账产生应付账款。而企业对其下游,也不存在收款收不回来的问题。

富士康的下游,显然是苹果。苹果占用着富士康的资金,体现在富士康资产负债表左侧的资产端,有一半是应收账款。苹果在产业链上的议价能力当然是毫无疑问的强,面对着苹果,富士康只能让人欠了一堆应收账款。另外,富士康的原料采购模式中,除了供应商和客户重合的Buy and Sell模式外,还有进料加工的模式。苹果传导来的应收账款压力,富士康再向其他供应商以及其他人转移过去。因此我们可以看到,富士康的应付账款和其他应付款占了他负债和所有者权益超过2/3,做的也是很狠了。

那么,我们结合应收应付款综合地考虑下富士康对上下游的议价能力的话,我们可以借鉴毛利率构建出一个应收应付率。毛利率=(营业收入-营业成本)/营业成本=1-(营业成本/营业收入)。那么我们将营业成本替换为应付账款,营业收入替换成应收账款的话,可以有应收应付率=1-(应付账款/应收账款)。若应收应付率<毛利率,则可以理解为综合考虑产业链上下游的情况下,该收的收回来了,该付的还没付出去,企业的竞争力其实还行。根据招股书数据计算,富士康17年的毛利率有10.14%,而应收应付率只有2.22%。可以说综合看来,上下游议价能力其实并没有太弱,苹果压榨的厉害,富士康又把这个压力推给上游了。有关应收应付率,是前几天初善君提出来的一个概念,有兴趣的可以翻翻历史文章。

这结果就是,同行的财务费用率均值是0.80%的情况下,富士康的财务费用率只有0.24%。同时,也几乎没借什么有息贷款。

可以说,富士康相对苹果而言,议价能力不行。但是比起他同行和其他上游,店大可以欺客,还是有一定的议价能力的。

四、尾声

不管如何,富士康快在我大A股上市了。虽然个人不认为是一个优秀的投资标的,但是人家确确实实的为我国的工业化进程出了很大的力气。

以下就以张五常的《中国的经济制度》的一段话结束本文:“党领导与指挥了改革行动。然而,成功的主要原因还是中国的人民:刻苦,聪明,有耐力。只要能看到明天有希望,他们可以在今天忍受着巨大的艰辛。我不想在这里赞扬中国人,但我没有见过一个民族可以在那么恶劣的环境下那样拚搏——而还在笑。二○○四年,在国内的荒山野岭摄影,太太与一个在田中操作的妇人闲谈。这妇人说久不久会有一日有受薪工作,雇主会以大车接送她及其它人到工业园去作园艺。天还未亮起程,天黑后才回家,带着面包与一瓶水,一天的工作可获七美元。我见她在笑,问她为何这般开心。她说生活改进了,有生以来她的植树知识第一次有外间的需求,而女儿刚在大学毕业,找到了一份很好的月薪二百美元的工作。是像这个妇人的人,数以千万计的,把国家建设起来了。”

今年是改革开放四十周年,谨以此文向实业界以及流水线上的工人们致敬。